要旨

5月下旬、ユーロが急落した。イタリアの政治不安が台頭したことが主因だが、ユーロ圏の景気減速が目立っていた点も影響した。

今後のユーロ相場を占ううえでもこの2つの材料がカギになる。メインシナリオとしては、イタリアの新政権は実際に政権を担ううえで、現実路線にシフトしていくとみている。今回の政治不安で同国の長期金利が跳ね上がったことが新政権への牽制として作用することも期待できる。ユーロ圏の景気についても、一時的な悪影響が剥落することで持ち直し、ECBが金融政策の正常化を進めることでユーロは持ち直していくだろう。

ただし、過度の楽観はできない。もしイタリアの新政権が支持基盤固を優先してバラマキ政策を推し進めようとすれば、財政不安が高まるとともに、EUとの摩擦が発生し、再びユーロ安圧力がぶり返すことになる。また、ユーロ圏の景気についても、減速の主因が昨年進んだユーロ高や米保護主義によるマインドの悪化であるのだとしたら、景気の低迷が長びき、ECBの正常化の遅れから、さらなるユーロ安を招く恐れがある。

そして、今後もさらにユーロ安が進む場合には、円高ドル安を誘発する可能性がある点に注意が必要だ。ドルの実効レートが押し上げられることで、米景気の減速に繋がりかねない。FRBの利上げスタンスが慎重化し、円高ドル安圧力が強まることが想定される。また、トランプ政権が対外強硬姿勢を強めることを通じて円高が進む可能性もある。ドル高による景気減速を懸念するトランプ政権がドル安誘導発言や円安誘導批判を行う可能性があるほか、支持基盤固めを目的として保護主義的政策にさらに傾倒し、リスク回避的な円買いに繋がる事態も考えられる。その際、円は主要通貨のなかで独歩高になることになる。これまで大規模な金融緩和を続けてきた結果、日銀には追加緩和余地が殆ど残されていないため、日本サイドに打てる有効な手段は見当たらない。

トピック:急落後のユーロ相場の行方

●イタリア懸念などからユーロが急落

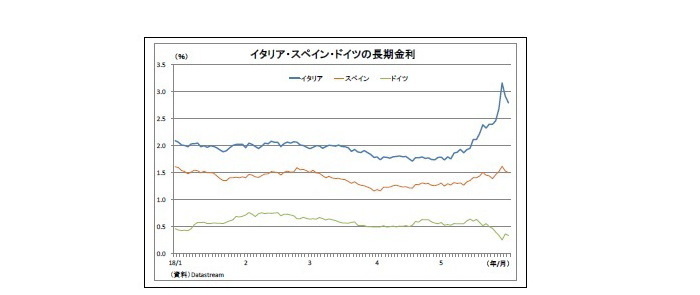

5月下旬、イタリアの政治不安を背景としてユーロが急落した。当初はEUに懐疑的でポピュリズム政党とされる「五つ星運動」と「同盟」による新政権樹立に伴って、両党が掲げたバラマキ政策で財政赤字が拡大するとの懸念がユーロ安の原因であったが、その後、大統領が閣僚人事を拒否したことで政権樹立が一旦頓挫、再選挙の可能性が高まると、両党が勢力を伸ばすことで同国のユーロ離脱の可能性が高まるとの懸念が台頭し、ユーロ安に拍車がかかった。

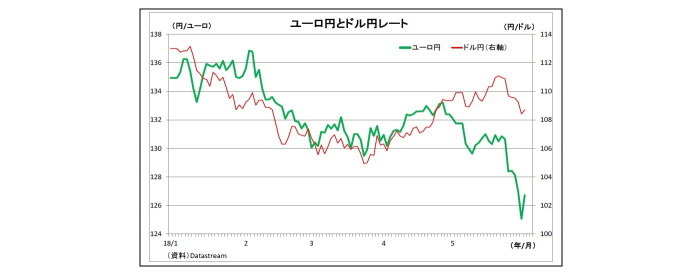

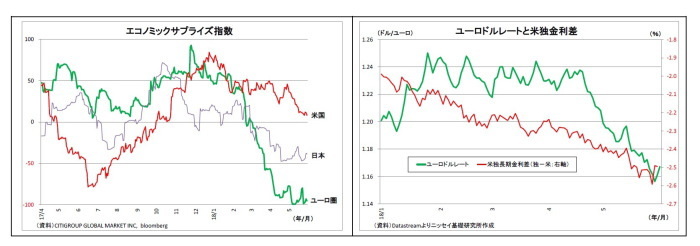

5月23日時点で1ユーロ130円台後半であったユーロ円レートは、イタリア財政懸念の尺度である国債利回りの急上昇と歩調を合わせる形で、29日の海外時間に一時11ヶ月ぶりとなる124円台まで下落。ユーロドルレートも1.15ドル台前半まで大きく押し下げられた。 また、ユーロ安の背景として、もともとユーロ圏の景気減速が目立っていた点も見逃せない。最近発表されたユーロ圏の経済指標の多くは予想を下回っており、極めて冴えない内容が続いてきた。実際、CITIグループが算出するユーロ圏のエコノミックサプライズ指数(実績が予想を上回れば上昇し、逆に下回れば下落する)は2月以降急落しており、足元の水準は日米を大きく下回っている。

ECBは従来、量的緩和の縮小・停止とその後の利上げという金融政策の正常化を目指しており、そのことがユーロ高圧力となってきたが、景気減速の色彩が強まったことで、正常化が遅れる可能性が意識されるようになっていた。

一方、先月の終盤には、急遽一転してイタリアで再び「五つ星運動」と「同盟」による新政権樹立の動きが出てきたことでユーロ安が一服し、昨日発足が確定的になったことを受けて、足元のユーロはやや上昇に転じている。

●ユーロ相場の行方

以上のとおり、イタリアの政治情勢とユーロ圏の景気動向が最近のユーロ相場を大きく動かしてきたわけだが、今後のユーロ相場を占ううえでもこの2つの材料が大きなカギになる。

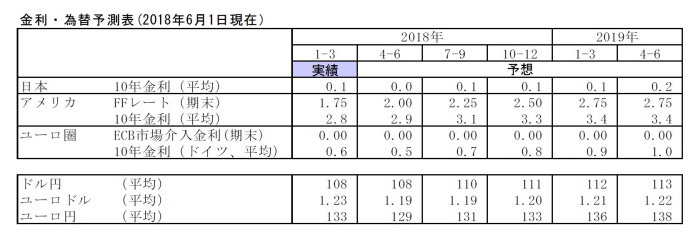

メインシナリオとしては、イタリアの新政権は実際に政権を担ううえで、現実路線にシフトしていくとみている。今回の政治不安で市場が動揺し、同国の長期金利が跳ね上がったことが、新政権のバラマキに対する牽制として作用することも期待できる。また、ユーロ圏の景気についても、昨年末にかけて好調が続いたことの反動や、年初に逆風となった悪天候やストライキといった一時的現象の影響が剥落することで持ち直し、ECBは金融政策の正常化路線を維持、7月に量的緩和の再縮小を決定すると見ている。この場合、ユーロは幅広い通貨に対して持ち直していくと予想している(具体的な予測値は7ページに記載)。

ただし、過度の楽観はできない。もし政治に不慣れなイタリアの新政権が、支持基盤を固めることを優先して公約に掲げたバラマキ政策を推し進めようとすれば、財政不安が高まるとともに、財政規律順守を迫るEUとの摩擦が発生することが不可避となる。そうなれば、再びユーロ安圧力がぶり返すことになる。

また、ユーロ圏の景気動向についても、これまでの減速の主因が過去の反動や悪天候などではなく、昨年進んだユーロ高や米保護主義による人々のマインドの悪化であるのだとしたら、景気の低迷が長びき、ECBの金融政策正常化の遅れに繋がることで、さらなるユーロ安を招く恐れがある。イタリアの財政不安が再び高まり、金融市場の混乱や人々のマインド悪化を通じて、ユーロ圏の実体経済に悪影響を及ぼす恐れもある。

●さらなるユーロ安が円独歩高を招くリスクも

そして、今後もさらにユーロ安が進む場合には、円高ドル安を誘発する可能性がある点に注意が必要だ。

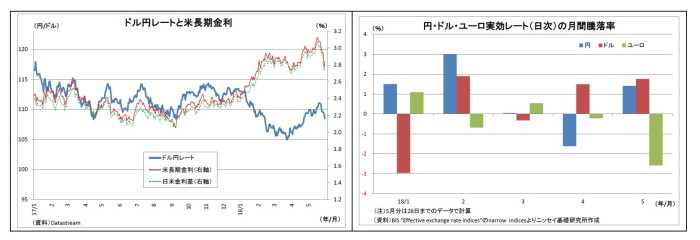

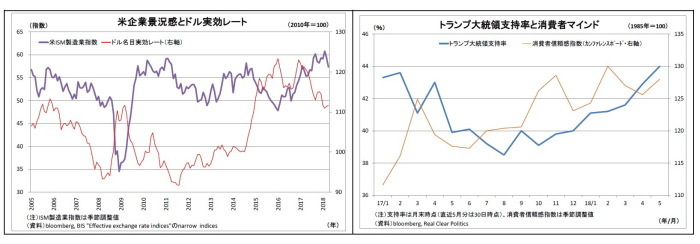

先月下旬の大幅なユーロ安局面では、円高ドル安の進行は小幅に留まった。イタリア懸念に伴う市場のリスク回避で円が買われたが、ドルも多くの通貨に対して買われたことでドル円での円高進行に歯止めがかかったためだ。実際、5月の円・ドル・ユーロの(名目)実効レートを見ると、円もドルも上昇し、ユーロの独歩安であったことがわかる。ドルに資金が流入した理由は、米景気は今のところ堅調であり、物価にも持ち直しが見られるため、FRBの段階的な利上げが予想されるためだ。

ただし、これ以上ユーロ安が進めば、その前提が崩れる恐れが出てくる。ドルの実効レートが押し上げられることで、米企業の景況感が悪化し、米景気の減速に繋がりかねない。さらに、ドル高は米国の物価抑制要因にもなるため、景気減速・物価低迷への懸念からFRBの利上げスタンスが慎重化し、円高ドル安圧力が強まることが想定される。

また、トランプ政権が対外強硬姿勢を強めることを通じて円高が進む可能性もある。トランプ大統領の支持率はここ数ヵ月にわたって上昇基調にあるが、景気回復がその一因になっているとみられる。今後、さらなるユーロ安の裏返しとしてドルが押し上げられれば、景気減速を懸念するトランプ政権がドル安誘導発言や円安誘導批判といった為替への直接的な働きかけを再び行う可能性がある。また、トランプ政権が、支持基盤固めを目的として保護主義的政策にさらに傾倒し、リスク回避的な円買いに繋がる事態も考えられる。

その際は円高ユーロ安のみならず、円高ドル安が進行するため、円は主要通貨のなかで独歩高になる。そうなっても、日本サイドに打てる有効な手段は見当たらない。これまで大規模な金融緩和を続けてきた結果、日銀には(劇薬以外に)追加緩和余地が殆ど残されていないためだ。

ユーロ相場の行方はドル円相場にも大きな影響を与えると考えられるだけに、ドル円の行方を占ううえでユーロの動向も注目される。

日銀金融政策(5月)

●(日銀)現状維持

5月は金融政策決定会合が予定されていない月であったため、必然的に金融政策は現状維持となった。次回会合は6月14~15日に開催される予定。

5月10日に公表された「金融政策決定会合における主な意見(4月開催分)」では、前回4月会合で焦点となった物価2%達成時期に関する記述削除について、「2%程度に達する時期は、あくまで見通しであって、その変化と政策変更を機械的に結び付けているわけではない。市場とのコミュニケーションの面からも、この点を明確にすることが適当である。」との意見や、「記述を修正したとしても、2%の「物価安定の目標」を「できるだけ早期に実現する」というコミットメントは、全く変わらないことをしっかり示す必要がある。」との意見といった前回総裁会見での説明に沿った意見が確認できる。一方で、「記述を見直すことは、「物価安定の目標」達成に向けたコミットメントを弱めてしまうことになりかねないと懸念される。」との反対意見もあったことが判明した。これは、前回会合で政策決定に反対票を投じた片岡委員の意見と推察される。また、「現在の政策の要はコミットメントにある。これを強化する手段がないか、更なる研究と議論が望ましい。」との意見もあり、政策におけるコミットメントのあり方について、活発な議論が行われた様子がうかがえる。

同日に行われたきさらぎ会における黒田総裁の講演でも、改めて2%達成時期に関する記述削除について説明がなされた。総裁は、「「物価安定の目標」の位置づけや性格を変更したものではない」、「2%を「できるだけ早期に」実現するという約束に変わりはない」などと説明。「日銀のコミットメントは強力かつ不変」との印象を人々や市場に浸透させたいという意図がうかがわれた。

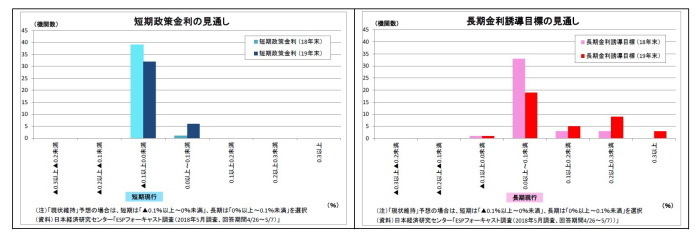

今後の金融政策については、物価目標の達成が見通せない状況が続くため、長期にわたり現行緩和の維持が続くと予想している。なお、現行の枠組みのなかで副作用を抑制するために日銀はいずれ小幅な金利上昇を促す調整を行うと見ているが、年度内は金利上昇を許容しないだろう。ETF買入れについてもいずれ減額へ向かうものの、しばらくは現状維持を続けると見ている。日銀は金利を下げすぎることの弊害を認識しているため、金融市場が大きく混乱したり、物価が想定を下回ったりしたとしても、追加緩和として金利を押し下げる措置を採る可能性は低い。

金融市場(5月)の振り返りと当面の予想

●10年国債利回り

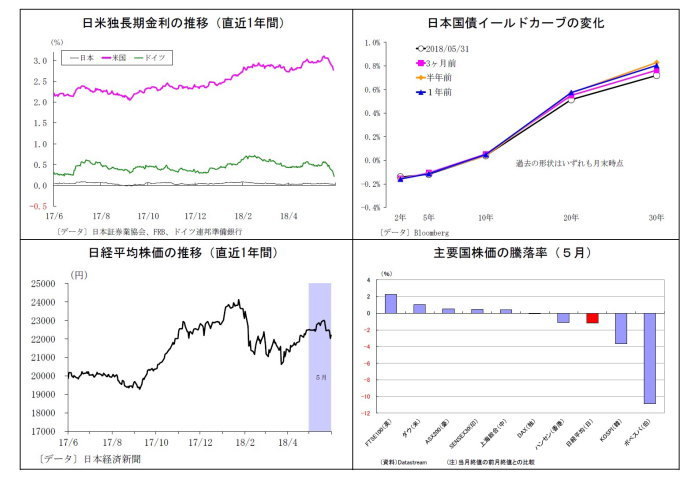

5月の動き 月初0.0%台前半でスタートし、月末も0.0%台前半に。

月初0.0%台前半で推移した後、日米入札に伴う需給緩和観測から8日に0.0%台半ばへ。しばらく、同水準で推移した後、米経済指標の改善や原油価格上昇を受けた米金利上昇の波及により17日には0.0%台後半へとさらに上昇。その後は米朝首脳会談開催が不透明になったことから市場がリスク回避的になり、23日に0.0%台前半へ低下、月終盤もイタリア政局不安などから質への逃避が発生し、0.0%台前半での推移となった。

当面の予想

本日、日銀の国債買入れオペが減額されたことで、足元は0.0%台半ばへとやや上昇している。イタリアの財政不安は今後も燻るとみられるほか、EUなどに対して鉄鋼・アルミ関税引き上げを発動するなど米政権による保護主義政策も沈静化する兆しがみられないため、積極的にリスクを取りづらい地合いが続きそうだ。安全資産としての国債需要が根強く残り、長期金利は抑制されるだろう。一方、金利が0.0%に近づく場面では、過度の金利低下への配慮を見せる日銀が国債買入れ額を減額する可能性があるため、金利低下余地も小さい。当面は0.0%台半ばを中心とする推移が予想される。

●ドル円レート

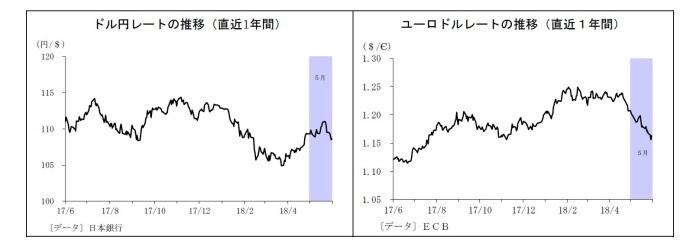

5月の動き 月初109円台前半でスタートし、月末は108円台後半に。 月初、米国によるイラン核合意破棄への警戒から円が買われる場面もあったが、米金利の高止まりを受けて、109円台を中心とする推移が継続。良好な米経済指標を受けて米金利が一段と上昇し、16日には110円を回復。さらに、米中貿易摩擦への懸念が後退した21日には111円台を付けた。ただし、その後は貿易摩擦への懸念復活や米朝会談の不透明感から円が買われ、24日には109円台に。終盤にはイタリア政局への警戒感が大きく強まり、30日には108円台半ばへと下落したが、月末には警戒感がやや後退し、108円台後半で終了。

当面の予想

イタリアで新政権が発足する運びとなり、リスク回避姿勢の後退から、足元は109円台前半に上昇している。ただし、イタリアの財政懸念は払拭しづらいほか、米政権による保護主義政策も沈静化する兆しがみられないため、積極的にリスクを取りづらい雰囲気が残り、円の下支えとなるだろう。本日夜の米雇用統計や今月半ばのFOMC(ドットチャート)、米朝首脳会談の結果次第では再び110円台を目指す展開も有り得るが、米金利が持ち直せば、新興国からの資金流出懸念が台頭して円の下支えとなる可能性がある。基本的にドルの上値は重く、円高リスクも燻る。当面は108円から109円台を中心とするレンジ相場を予想している。

●ユーロドルレート

5月の動き 月初1.20ドル台前半からスタートし、月末は1.16ドル台後半に。 月初、1.20ドル前後で推移した後、ECBの金融政策正常化観測の後退やイタリア政局への警戒からユーロ売りが入り、8日には1.18ドル台に。その後一旦ユーロが持ち直したが、冴えない経済指標が続くなかでイタリア政局への警戒が一段と強まり、16日には1.17ドル台に。月の後半にはイタリア政治への警戒感がさらに高まったほか、スペイン政局の不透明感も強まったことでユーロの下落が続き、29日には1.15ドル台へと急落。月末には警戒感がやや一服し、1.16ドル台後半で終了した。

当面の予想

足元も1.16ドル台後半で推移。当面はイタリア新政権の出方と首相不信任の動きで政治が流動かしているスペインの動向次第(特に前者)だが、いずれにせよ短期間で懸念が解消する可能性は低いだけに、ユーロの上値はしばらく重くならざるを得ないだろう。ユーロ圏の景気減速懸念もしばらくユーロの重石になりそうだ。一方、今のところECBの金融政策正常化路線は維持されているとみられ、ユーロの下支えになる。6月半ばのECB理事会をはじめ、ECB関係者からの情報発信が注目される。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえのつよし)

ニッセイ基礎研究所 経済研究部 シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・110円台回復後のドル円相場、ドル高の流れは続くか?~マーケット・カルテ6月号

・プラチナと金の価格逆転が長期化~“当たり前”に潜む危険性

・金融市場を左右する原油相場~原油価格の見通しと市場への影響

・貸出・マネタリー統計(18年4月)~銀行貸出の伸び率低下が一服

・2018・2019年度経済見通し(18年5月)