シンカー:日銀が現行の金融緩和政策の下で、長期金利の動きに対してどのように反応してくるのかについて、分かっていることは二つある。一つ目は、長期金利の0%程度の誘導目標に対して20bp程度の変動を許容することである。二つ目は、あくまでグローバルな金利の上昇や日本の物価上昇を含めたファンダメンタルズの好転を反映する形のみ許容し、緩和の早期出口の思惑などでのテクニカルな上昇は抑制するということだ。日銀が長期金利のどの程度の水準をファンダメンタルズを反映するとして許容するのかを示す反応関数のできるだけ単純な一つの例を考えた。その経過報告である。

日銀が現行の金融緩和政策の下で、長期金利の動きに対してどのように反応してくるのかについて、分かっていることは二つある。

一つ目は、長期金利の0%程度の誘導目標に対して20bp程度の変動を許容することである。

二つ目は、あくまでグローバルな金利の上昇や日本の物価上昇を含めたファンダメンタルズの好転を反映する形のみ許容し、緩和の早期出口の思惑などでのテクニカルな上昇は抑制するということだ。

日銀が長期金利のどの程度の水準をファンダメンタルズを反映するとして許容するのかを示す反応関数のできるだけ単純な一つの例を考えた。

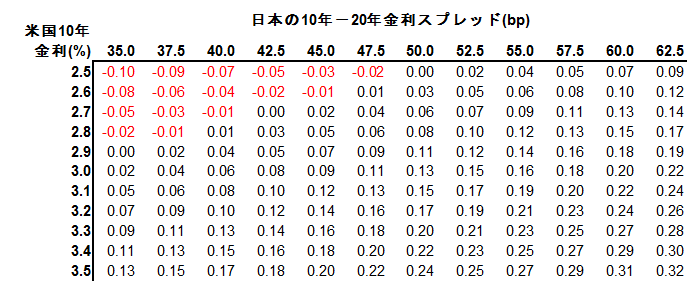

グローバルな金利の代理変数として米国の10年金利(LN(US)、%、自然対数値)、日本のファンダメンタルズを反映する代理変数として日本の10-20年金利スプレッド(Spread、%)を使う。

日銀のこれらの要因に対する反応係数をAとし、許容する長期金利の推測水準をXとする。

更に、今回のロシアやトルコをめぐる問題など、グローバルなリスクオフ時に、既に水準がかなり低い日本の長期金利への影響が限定的であることを織り込むため、リスクオフ定数をBとする。

X=A(LN(US)+Spread)-B

3%程度の米国の10年金利と50bp程度の日本の10-20年金利スプレッドを前提とした、長期金利の推測水準を0.13%とすると、Aは0.70となる。

Bは8月8日までを1.0、9日以降を0.99とする。

米国の10年金利と日本の10-20年金利スプレッドを前提に、日銀が許容する長期金利の推測水準のマトリクスを作ることができる。

この推測水準を大きく上回ると、日銀は国債買い入れオペの実施や増額などの反応を示すと考えられる。

マトリクス上で、0.2%を超えている場合は、日銀は指値オペなどで実際の長期金利を0.2%程度に抑制することになろう。

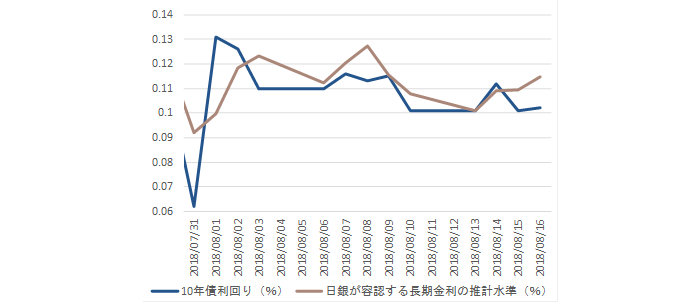

日銀が長期金利の許容変動幅を拡大した7月31日以降の推移を見ると、長期金利はこの推測水準のあたりで安定的に推移していることが分かる。

例外は8月1・2日で、長期金利がこの推測水準を大幅に上回り、日銀は急遽買いオペを行って抑制したとみられる。

一方、8月31日には長期金利はこの推測水準からあまり乖離しておらず、日銀は月末の買入方針で買入回数は引き下げたが、1回の買入額のレンジを拡大したことで月間の買入総額を維持したと考えられる。

その後、マーケットは日銀の動きを長期金利の引き上げの思惑と結びつけて考え、長期金利は推測水準より若干上振れたてきた。

しかし、米国の長期金利が上昇することで、推測水準が追いついたため、日銀の新たな動きにはつながっていない。

この反応関数は一例であり、今後の実際の日銀の長期金利に対する反応や、その他の要因の変化を織り込みながら、修正を加えなければならないだろうが、今のところはしっかり機能しているようだ。

図)日銀が許容する長期金利の推測水準のマトリクスの一例

図)日銀が許容する長期金利の推測水準と長期金利の動き

ソシエテ・ジェネラル証券株式会社 調査部

チーフエコノミスト

会田卓司