こんにちは。

事業承継に専門特化した税理士法人トゥモローズです。

非上場会社のスムーズな事業承継のために、自社株式の株価を引き下げたうえで、後継者に対して自社株式を移転することがポイントとなります。

一定規模の非上場会社の自社株式評価は、会社の利益が大きく影響しますが、これを引き下げるための代表例としての役員退職金の支給については、以前の【退職金支給による非上場会社の自社株式評価の引き下げ】で説明しました。

この役員退職金について、「基本的には息子に任せるつもりだけど、会長になって暫くは相談にのっていきたい。その場合でも退職金は支給ができるのか」という声をよく聞きます。

今回は、そんな退職金について、役職が変更になった際に支給する分掌変更に係る退職金の支給についてみていきたいと思います。

Point!

✔ 実質的に退職したと同様の事情がない場合には認められない

✔ 税務調査の論点になる可能性が大きい

✔ 否認された場合には、トリプル課税!?

✔ 役員給与は分掌変更の他にも論点があるので慎重に検討する必要がある

1.社長から会長への変更の際の退職金は認められるか

先代オーナーである常勤役員が、会長としての非常勤役員になる際に支給する退職金が、法人の損金として認められるか否かは、職制上の地位や給与の額などの形式的な基準だけでなく、その先代オーナーがその法人の経営に実質的に関与していくのか否かによって判断されます。この「実質的」にというのがポイントとなってきます。

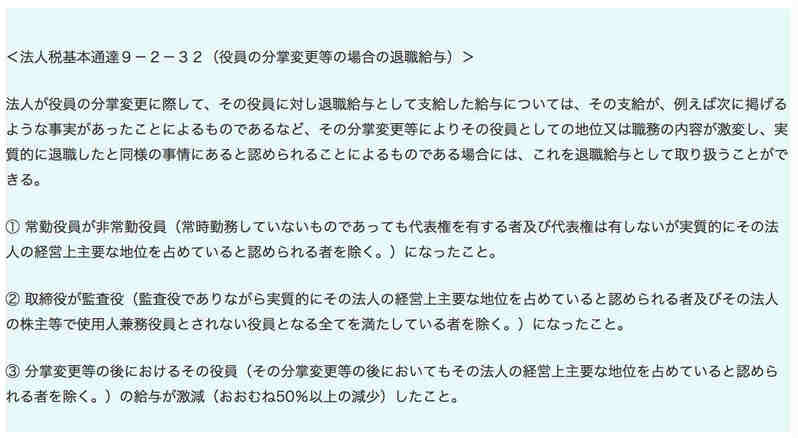

法人税法においては、その形式的な取り扱いとして、法人税基本通達において以下の様な形式基準が設けられています。

これら通達上の取り扱いは、あくまで形式的に例示を設けているものであり、たとえ上記例示に当てはまるからといって、それだけで退職金を法人の損金に算入をできるかというと、その様なことはなく、「実質的に退職したと同様の事情」にない場合には認められません。

では、「実質的に退職したと同様の事情」とは、どの様な状態でしょうか。

平成18年10月25日の大阪高裁では、以下の様な実態から、先代オーナーの仕事の内容が、実質的に退職したと同様に取り扱うことが相当なほど激変したということはできず、先代オーナーの従前の業務が退職を機に大幅に減少するなど会社との関係で仕事の内容が、実質的に退職したと同様に取り扱うのが相当なほど激変したことをうかがわせる事情は見当たらないことから、「実質的に退職したと同様の事情」はないとの判例が示されています。

● 退職金の受給者(以下「先代オーナー」という)と取引先との取引は継続され、先代オーナーと取引先との取引が業務の主要部分を占める。

● 取引先の実質的対応は、引き続き先代オーナーが担当している

● 取引先には、先代オーナーが代表者を交代したことを知らせていない。

つまり、この場合の「実質的に退職したと同様の事情」とは、取引先との取引を従前と変わらず行っていたか否か、対外的にみてその取引を主として行っていると認められるか否か、取引の重要な地位を占めているか否かなどによって判断されています。

この他にも、会社の経営判断に関わる事項について、先代オーナーが関与している場合には、「実質的に退職したと同様の事情」とは認められません。

2.否認された場合のリスクは大きい

分掌変更に伴う役員退職金の支給については、税務調査等で論点とされる可能性は大きいですし、その際に否認された場合には、以下の様に多大な影響を及ぼします。

①会社(法人税)

役員退職金として損金算入していた金額が、役員賞与として損金不算入とされます。

②先代オーナー個人(所得税)

退職所得として退職所得控除(参照【退職金支給による非上場会社の自社株式評価の引き下げ 3.】)ありで計算されていた税額について、給与所得として計算されます。

③後継者(贈与税)

退職給与の支給に併せて後継者へ株式の移転を行っていた場合には、「株価評価額の増額×移転株数」の金額が贈与とみなされます。

同族である非上場会社においては、先代オーナーが今まで会社に貢献してきた影響が大きいが故に、「実質的に退職したと同様の事情」を対外的に明確に示していくことが困難な場合が多いです。したがって、税務調査で否認されるリスクも大きくなるため、分掌変更の際には、退職の事実を形式的にも実質的にも慎重に備えておくことが望まれます。

以上の様に、会長に退いた際に支給をする役員退職金については、形式的基準は当然として、実質的にも一線を退き後継者に経営を引き継いだこと明確にしておく必要があります。

また、役員退職金には、その他にも過大である役員退職金の損金不算入や分割支給した場合の取り扱いなど、論点が盛り沢山ですので、支給を検討する際にはご注意ください。(提供:税理士法人トゥモローズ)