こんにちは。

事業承継専門の税理士法人トゥモローズです。

『事業承継における種類株式の活用』の記事で非上場の同族会社における種類株式について記載をしました。

今回は、その中でも議決制限付株式と配当優先株式を使った相続・事業承継の活用例を確認していきます。

<ケース>

1.相続・事業承継への対策

非上場の同族会社の事業承継においては、会社の事業に積極的に参画しているファミリーメンバーは会社の意思決定において影響力を保持する必要がありますので、自社株式はできるだけ後継者へ相続・承継させていくことが望まれます。

しかし、後継者以外の相続人が居るようなケースにおいて、相続財産のほとんどが自社株式であるようなときは、その後継者に自社株式を相続させてしまうと、後継者以外の相続人の取り分が少なくなってしまいます。

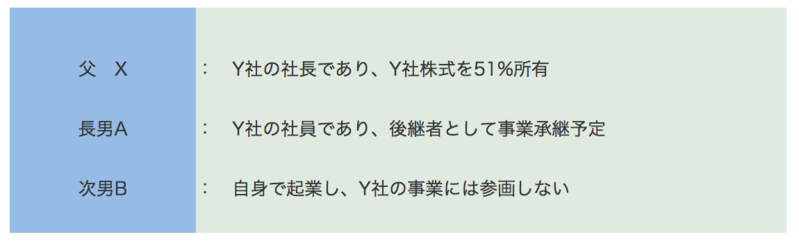

今回のケースでは、長男AがY社の後継者として事業を引き継いでいく予定であり、次男BはY社の経営に直接関与していかないファミリーメンバーです。

長男Aは、今後、Y社の経営者として会社の意思決定において影響力を行使するために議決権を持つ必要があります。一方で、次男Bは自身の事業のために一定の金銭的な恩恵を受けたいという思いがあります。

この様な状況下で、仮に父Xが遺言により、Y社株式の全てを長男Aに相続させるような遺言を残したとしても、次男Cから遺留分(12.75%)の請求がある可能性があり、その場合には、長男Aは議決権行使によるY社の意思決定を行えなくなってしまう可能性があります。

そこで、この様な場合には、議決制限株式と配当優先株式の活用が期待されます。

長男Aには議決権がある普通株式(以下「A種株式」)を引き継ぎ、次男Bには議決権のない議決制限株式(以下「B種株式」)を配当優先の旨を併せて定め引き継がせます。

そうすることによって、長男Aに議決権を集中させることができ、かつ、次男Bに配当として一定の金銭的な恩恵を与えることができます。

2.配当優先の無議決権株式の評価方法

① 配当優先株式

類似業種比準方式による場合、その種類株式ごとの配当を基に計算します。

つまり、B種株式に全ての配当100がされているような場合には、長男AのA種株式については配当ゼロとして、次男BのB種株式については配当100として計算します。

純資産価額方式による場合、配当優先の有無は考慮せずに通常通り評価されます。

② 無議決権株式

同族株主等が取得した議決制限株式と配当優先株式の評価の考え方としては、原則として、議決権の有無を考慮せずに評価されます。つまり「議決権」には特段の価値を付さないということです。後継者である長男Aにとって主観的に価値の高い議決権のあるA種株式の評価が、議決権のないB種株式と同じになります。

ただし、議決権の有無によって株式の価値に差が生じるのではないかという考え方から、次男Bが相続又は遺贈により取得したB種株式ついては、一定の条件を満たす場合に限り、選択で原則的評価方式により評価した価額から5%を乗じて計算した金額を控除し、その分を長男AのA種株式に加算して申告することができます。(提供:税理士法人トゥモローズ)