「特定居住用宅地」と「貸付事業用宅地」の2つの種類の小規模宅地等の特例を併用適用したいと考えているが、具体的にどのように計算すればよいのか、またどのような組み合わせが最も有利になるのかとお悩みではないでしょうか。

この記事では、適用ができる小規模宅地等の特例が複数ある場合に、どの宅地から順番に特例を適用すれば有利になるのか、また具体的に併用適用する場合には何㎡まで適用できるのかというところを、相続税を専門にしているプロの税理士が詳しく解説していきたいと思います。

1.小規模宅地等の特例は複数種類を併用して適用が可能

小規模宅地等の特例には、大きく「特定居住用宅地等」「貸付事業用宅等地」「特定事業用・特定同族会社事業用宅地等」の3種類があります。平成27年1月1日以降発生の相続からは、「特定居住用宅地等」「特定事業用・特定同族会社事業用宅地等」の2つの小規模宅地等の特例については完全併用適用が可能となりました。

つまり、「特定居住用宅地等」は330㎡まで、「特定事業用・特定同族会社事業用宅地等」は400㎡まで、と合わせて最大で730㎡まで適用可能です。

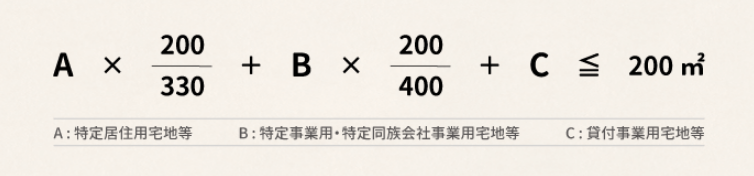

1-1. 「貸付事業用宅等地」が混じる場合の計算式

「貸付事業用宅等地」の小規模宅地等の特例を適用する場合には、限度面積の調整計算が必要となります。上記の計算式を満たしていれば、各宅地の特例適用面積を自由に選択することが可能です。

例えば、特定居住用宅地のA宅地が330㎡で貸付事業用宅地のC宅地が200㎡の場合を考えてみましょう。以下のように、相続人の意思で特例を適用できる土地の限度面積は自由に決めることが可能です。

・A宅地330㎡すべてに小規模宅地の特例を適用・C宅地200㎡すべてに小規模宅地の特例を適用・A宅地165㎡、C宅地100㎡に小規模宅地の特例を適用

1-2. 2.64倍で簡単判定!選択適用の有利判定を簡単に行う方法

小規模宅地等の特例の適用ができる土地が複数ある場合には、一般的には最終的に相続税の納税額が最も節税できるように選択を行います。 ただ、「特定居住用宅地」は330㎡まで80%減額、「貸付事業用宅地」は200㎡まで50%減額と、適用面積や減額割合が異なるので、どちらが有利になるのかすぐに計算を行うのは困難です。

実際に想定される複数パターンを計算してみて評価減の金額が大きくなる宅地を選択すれば良いのですが、適用できる宅地が3つ以上あるとその計算もなかなか手数がかかってしまいます。

そこで相続税申告実務においては、少し特殊な計算式を用いて各宅地の適用優先順位を決める方法をとります。結論から申し上げると、「特定居住用宅地」の1㎡単価に2.64倍したものと「貸付事業用宅地」の1㎡単価を比較します。この調整計算した単価が大きいものから順番に特例を適用していけば、最終的に相続税の納税額が最も節税できます。

2.小規模宅地等の特例を併用適用する場合の注意点

小規模宅地等の特例を併用して適用する場合、いくつかの注意点があります。これらの注意点を失念すると、後から大きく損をしてしまったり相続人間でのトラブルの元となってしまう可能性があります。念のため以下の各項目に該当する方は、確認をお願いします。

2-1.配偶者控除等、相続人固有の控除がある場合の有利判定は要注意

「1-2. 2.64倍で簡単判定!選択適用の有利判定を簡単に行う方法」で解説をしましたので、相続税の課税価格が最も低くなる宅地の選択方法です。通常、課税価格の合計額を最も小さくすれば相続税の総額も低くなりますが、これには例外もあります。

小規模宅地等の特例を適用する宅地を相続する相続人が、配偶者控除等の相続人固有の控除特例を受けるケースです。配偶者は1億6,000万円もしくは法定相続分までは無税で相続財産を取得できるという配偶者の税額軽減(配偶者控除)と呼ばれる大きな控除特例が適用可能となっています。

この配偶者控除と小規模宅地の特例は併用して適用が可能であるため、配偶者控除の特例の上限枠がまだ余っているような状態では、課税価格の合計額が例え高くなっていたとしても、トータルの相続税の納税額が低くなるケースがあります。

ただ、この有利判定を行うのは簡単ではないため、最終的に遺産分割が決まった段階で、具体的に各人の相続税を計算してみるしかないでしょう。専門家である税理士でさえ、この計算間違いはやってしまいがちですので注意が必要です。

2-2.相続人間で少しでも争っている場合は要注意

小規模宅地等の特例は、先にも述べました通り選択適用が可能です。一般的にはトータルの納税額が低くなるように選択適用を行いますが、各相続人の目線で見ると、「トータルの納税額が低い = 自分が有利」とならないこともあります。

特例を適用した土地を相続した相続人の相続税は、他の相続人に比べて大幅に下がります。つまり、どの宅地に小規模宅地の特例を適用するかの選択によって、ある相続人にとっては有利だけれど、ある相続人にとっては不利という事態が起こり得るのです。

そのため、どの宅地に小規模宅地の特例の適用を行うのかということは、相続人すべての合意が必要となります。相続税申告業務を行っている税理士であれば、この点をきちんとすべての相続人に説明する責任及び義務がありますので注意が必要です。

2-3.広大地が特例対象宅地となっている場合には要注意

※2018年1月以降発生の相続について、「広大地評価」は適用できません。代わりに「 地積規模の大きな宅地の評価」が新設されています。※

相続税申告の実務においては、当初申告では通常評価で行い、後日「更正の請求」で広大地の評価を行うような場合があります。このような状況で、小規模宅地の有利判定を行うのは、至難の業です。

当初申告では、この宅地が有利になっていたので適用して申告したが、該当地に広大地評価を適用し単価が下がったことで、当初の選択が不利選択になってしまったということも起り得ます。 そのような場合でも、小規模宅地の特例の選択を変更することは法律上認められていません。

では、どうすれば良いのでしょうか。

そういった場合、実務上、当初申告では、あえて「未分割」の状態で申告します。そして、課税価格が固まった段階で、改めて有利判定を行い「更正の請求」を行います。

3.まとめ

相続税申告において、小規模宅地等の特例が複数ある場合に、併用適用する方法について解説をしてきました。「特定居住用」と「貸付事業用」を併用適用する場合において、上限面積を求めるための計算式もご説明しました。

ただ、小規模宅地の特例については相続税の計算において非常に大きなインパクトがあります。そのため、素人判断で適用の可否や有利判定を行うと後々取返しのつかないことになってしまいかねません。

実際に相続税申告を行われる際は、必ず相続税専門の税理士に相談するようにしましょう。(提供:税理士が教える相続税の知識)