生前贈与をしたら余計に相続税がかかってしまうのではないかと不安に思われる人も多いと思います。確かにせっかく贈与したお金に無駄な税金がかかってしまうのはできる限り避けたいでしょう。

またよくある誤解に生前贈与をしたら「相続税」がかかってしまうと思われている人も多いのですが、正確には相続税ではなく「贈与税」という税金がかかります。

この記事では生前贈与をした際に発生する税金の解説と共に、生前贈与をする際にできるだけ節税できる方法をご紹介したいと思いますので参考にしてください。

1.生前贈与をしたらかかる税金は「相続税」ではなく「贈与税」

生前贈与をした際にかかる税金は「贈与税」です。贈与税は財産を「もらった人」が支払う税金です。 あげた人ではなく、もらった人が払う税金ですので注意しましょう。

ではこの章では、どんな人がいくらの贈与税を生前贈与で受け取ったら支払わなければならないのかを確認していきましょう。

1-1年間110万円を超える財産をもらうと贈与税がかかる

まず生前贈与によって財産を受け取った場合に、すべての人が贈与税を支払うわけではありません。

贈与税を支払う基準は、「年間110万円以上」の財産を受け取った場合のみです。例えば親から子に渡した財産の合計額が110万円以下であれば何も税金はかかりませんし、税務署に提出するものもありません。

このためよく資産家が相続税対策で年間110万円のお金を子供に生前贈与するという話を聞いたことがある人も多いと思います。

1-2どれくらいの贈与税がかかるか簡単に分かる「贈与税早見表」

それでは実際に110万円以上の贈与をした際にいくらの贈与税がかかるのかを確認してみましょう。

贈与税は一年間の贈与額が大きくなるほど税率もあがっていく計算方法になっています。

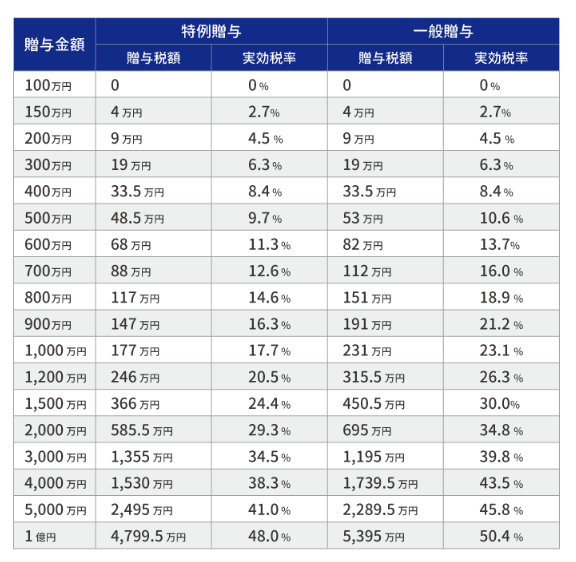

この表では一番左端の列に年間の贈与金額が記載されています。 さらにその隣に「特例贈与」と「一般贈与」の2つの項目があります。

特例贈与とは祖父母や父母から20歳以上の子や孫に贈与する際のことです。この特例贈与は一般的な贈与税よりも優遇されており贈与税の負担が軽減されます。

一般贈与とは特例贈与の対象以外の生前贈与の際の贈与税です。

例えば年間1000万円の生前贈与を行った場合、特例贈与であれば贈与税額が177万円ですが、一般贈与ですと231万円となりますので特例贈与が有利であることが分かります。

1-3生前贈与を活用した相続税の節税対策の具体的な方法

ここまでは年間110万円以上の生前贈与をすると財産を受け取った人が贈与税を支払うことを説明してきました。

次に生前贈与を活用した相続税の節税対策の具体的な方法をご紹介します。

・具体例 家族構成が父、子供2人の家庭で父が年間110万円の財産を子二人に10年間行った場合、年間220万円×10年間=合計2200万円もの財産を無税で子世代に移転することが可能となります。

また年間110万円以内の贈与であれば税務署に対して申告する義務もないことから非常にお手軽に節税対策を行うことが可能ですので、多くの人が相続税の節税対策に年間110万円の範囲内で生前贈与を実施しています。

ただし生前贈与を実行する際の注意点が2点あります。

(1)内緒で贈与しない子や孫によかれと思って内緒で子や孫名義の通帳に贈与するケースがありますが、これだと贈与そのものが成立せずに後で税務署から実質的に親の財産だと認定されてせっかく行った贈与が全て水の泡になってしまうリスクがあります。(2)自由に使わせてあげる年間110万円の贈与となりますと金額もそれなりに大きいため、無駄遣い等を心配して通帳や印鑑、キャッシュカード等をすべて親や祖父母が管理してしまうケースがあります。このような場合、税務署から後で「実質的に贈与したお金を支配していたのが渡した側にある場合には贈与を認めません」と言われるリスクがあるためです。

1-4 子や孫への生前贈与ではお得な「教育資金贈与の一括贈与特例」を利用しよう

ここまでは年間110万円の範囲内で生前贈与を実施する節税方法をご紹介しましたが、その他にも子や孫に生前贈与する場合にはお得な特例がありますのでご紹介します。

それは30歳未満の子や孫への教育資金のために使用する生前贈与であれば一括で1500万円まで生前贈与できる特例です。

年間110万円ずつですと時間がかかるような場合で、今後学費の支出が見込まれるお孫さんがいれば利用を検討してみるとよいでしょう。

参考:「もう迷わない!教育資金贈与をした方が良いかどうかの3つの判断基準」

2.土地等の不動産を生前贈与することはデメリットが多い

生前贈与ができる財産の種類に制限はなく、現金や預貯金以外のものを贈与することもできます。そこでよくあるご相談が、「土地や建物等の不動産を生前贈与することはできますか?」というものです。

結論からいいますと、「土地や建物といった不動産も生前贈与できますがあまりお勧めできません。」という回答になります。

これは通常、土地や建物といった不動産は価格が大きくなることが多いため生前贈与をしてしまうと優に110万円の贈与税の非課税枠を超えてしまい多額の贈与税が発生してしまうからです。

また年間110万円の範囲内で不動産を生前贈与することもできますが、不動産を贈与された側に不動産取得税や登録免許税といった付随コストが発生してしまうため贈与税以外にも追加コストがかかってしまい生前に贈与するよりも相続時に受け取った方が有利になることが多いためです。

それでも不動産をどうしても生前贈与したい場合には、相続時精算課税制度という特例を利用することで2500万円まで一時的に無税で移転できる特例もありますので利用を検討してみるとよいでしょう。

参考:「2500万円まで贈与税がタダに!相続時精算課税制度の完全ガイド」

3.まとめ

この記事では生前贈与をした際に発生する税金の解説と共に、生前贈与をする際にできるだけ節税できる方法を紹介してきました。生前贈与をした時にかかる税金が贈与税であるということを初めて知った方もいらっしゃるかもしれません。余計な税金を支払わないためにも生前贈与を実行する際には気を付けましょう。(提供:税理士が教える相続税の知識)