IPO(新規株式公開)とは、企業が証券取引所に上場し、マーケットで株式の取引ができるようになることである。一般的に、企業は事業拡大のための資金を市場から調達するためにIPOを行う。

IPO株を買うべきか否かは、難しい問題である。しかしながら、個人投資家にとってIPOは魔法の錬金術ではないことは断言できる。

非公開企業の株主は、創設者や幹部などのインサイダーに加え、エンジェル投資家、ベンチャーキャピタルなどに限られている。つまり、個人投資家は非公開企業に投資することはできず、業界リーダーになる可能性のある将来有望な企業をただ傍観することしかできないのである。

個人投資家はIPOにおいて不利である

当然のことながら、高く評価されている非上場企業が上場する場合、特に個人投資家の間で大きく話題となる。しかし、個人投資家がIPO企業の成長性に関して適切に情報収集することは難しいと言える。

米国では上場企業はフォーム10Qと呼ばれる四半期業績報告書を米証券取引員会(SEC)へ提出する事が義務付けられており、一般にも公開されている。通常、投資家は10Qを分析することで、投資判断を行っている。多くの場合、S&P 500の構成企業などは少なくとも過去10年分のデータを参照することが出来る。

一方、IPO以前に個人投資家が利用できるデータはフォームS1のみである。フォームS1は企業がIPOする前に、SECへの提出が義務付けられている。

残念なことに、フォームS1から得られる情報は限られている。例えば、5月に上場したウーバーの場合、同社の約10年間にも及ぶ歴史の中で、フォームS1に記されているのは2016年以降の財務情報のみである。

つまり、情報が少ない企業を評価することが難しいだけでなく、IPOの際には個人投資家とインサイダーやVCなどの機関投資家の間には情報の非対称性が存在するのだ。インサイダーやVCなどの機関投資家は創業者とミーティングを行い、一般には公開されていない財務情報を得ることが出来る。IPOでは、圧倒的に個人投資家が不利なのである。

IPO前に行われるロードショーや様々なプレスリリースは、多くの人の関心をIPOへ引き付けることが目的となっている。このことから、個人投資家は本当に考慮すべき情報を見つけることは難しくなっている。

IPO株を購入することは難しい

企業がIPOを行う際には、ゴールドマン・サックス(NYSE:GS)やモルガン・スタンレー(NYSE:MS)などの投資銀行に引受幹事を依頼することが多い。投資銀行が一旦すべての株式を購入することで、企業は売れ残りを懸念することなく、予定額の調達を確実に達成することが出来る。

一方で、投資銀行に引き受けを依頼しない、直接上場という方法がある。スポティファイ(NYSE:SPOT)やスラック(NYSE:SK)は直接上場を行った良い例である。直接上場のメリットとしては、投資銀行へ払う数百万ドルのフィーを節約することが出来る一方、投資銀行などの安定株主がいないことから、取引開始から数日間は株価が不安定になる。

機関投資家は引受証券会社から事前に決定される公募価格でIPO株を購入することができる。公募価格はIPOが行われる前にメディアが頻繁に報じている。例えば、リフト(NASDAQ:LYFT)の公募価格は72ドルであった。しかし、特に注目されているIPOの場合、個人投資家がIPO株を購入することは難しいだろう。なぜなら、証券会社は割り当てられたIPO銘柄をまず、富裕層やVIP顧客に提供するからである。

したがって、公募価格でIPO株を購入できることはほとんどないと言える。多くの場合、初値は公募価格を上回るので、個人投資家はIPO株を割高で購入せざるを得ないのだ。

IPOのパフォーマンスはまちまち

リスクとリターンは比例するはずであるが、IPOの場合そうなっていない。過去2年間に渡って、IPO株はS&P 500をアウトパフォームできていないのだ。

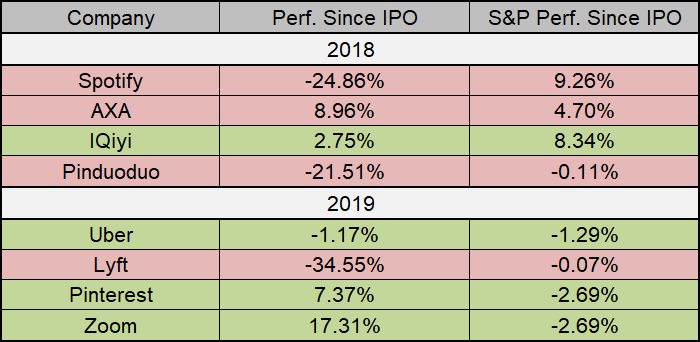

上述の通り個人投資家はIPO株を割高に購入せざるを得ないことが多いので、公募価格ではなく初値を基準にパフォーマンスを考えていこう。以下の表は2018年と2019年に注目を集めたIPO株とS&P500の比較である。

2018年の大きなIPOは、スポティファイ、アクサ(OTC:AXAHY)、IQIYI(NASDAQ:IQ)、Pinduoduo (NASDAQ:PDD)を挙げている。2019年の大きなIPOはウーバー、リフト、ズーム(OTC:ZOOM)、ピンタレスト(NYSE:PINS)を挙げている。

この表を見る限り、まちまちな結果となっている。2019年のIPOは昨年よりも良く見えるが、2019年のIPOについて決定的な評価を下すには早いだろう。

S&P500と比較して、アウトパフォームするIPOは平均して8.61%高である一方、アンダーパフォームするIPOは平均して23.89%安となっている。ズームのIPOはS&P500を20%アウトパフォームしている一方、スポティファイやPinduoduo、リフトは20%以上のアンダーパフォームとなっている。

このデータは、IPO株への投資には個人投資家が敬遠するボラティリティが伴うことを示している。

総括

IPO株へ投資するか否かは投資家次第である。しかし、IPOに高いリスクが伴うことは明らかである。時間がたてば、多くの情報が利用可能となり、より賢明な判断が下せるようになるだろう。(提供:Investing.comより)

著者:クレメント チボー