ゴールドが2011年につけた最高値を更新しました。

歴代最高値を更新すると「さすがに上げ過ぎだから、もうそろそろ下がるのでは」と考えたくなるものです。

しかし、ゴールドの価格が上昇している要因の低金利とインフレの傾向を見てみると、それらの傾向が変化している様子はまだ見られません。

また過去に歴代最高値を更新し続けていた2011年前後のゴールドの値動きを振り返ると、FRBが量的緩和を終了すると発言した2013年にゴールドが下落トレンドに変わっていますが、2020年7月現在FRBが緩和策をやめる気配はありません。

私も資産の15%以上を金で保有していますが、「2013年のようにFRBが緩和策終了の方針を打ち出す」か、「金以上のリターンが期待できる有望な投資先・銘柄が見つかる」までは金を保有します。

この記事のポイント(再掲)

- 2020年7月時点の金利とインフレ率はゴールド高に有利な状況にあり、大きな変更点は今のところ見られない。

- また、2013年の量的緩和終了宣言でゴールドが下落に転じた過去があるが、2020年ではそのような宣言がでる気配はなく、ゴールドの価格上昇はしばらく続きそう。

- だたし、ゴールド以上にリターンが得られる投資先が見つかるなら、売却して資金を振り分けるのもあり。特に景気拡大期に入った後は、ゴールドよりも株のリターンが大きい点には注意しておく。

このブログを定期的に読んでいる人は、今日の記事にそれほど新鮮味を感じないかもしれません。

そもそもこの記事で書いたゴールドの売り時に関する考察は、2020年6月7日の「今後のゴールドへの投資スタンスについて」という記事に書いた内容から変更がないからです。

ゴールドが最高値を超えた要因

長期金利が低ければ低いほど、またインフレ率が高ければ高いほど、ゴールドの価格は上昇しやすい傾向にあります。

つまり、ゴールドの価格が上昇する要因は「金利」と「インフレ」の2つに分解できますが、今はそのどちらもゴールドの価格上昇に有利な風が吹いています。

ゴールド上昇要因

- 長期金利:FRBの緩和策(国債などの大量に購入する量的緩和)によって、低く抑えられている。

- 長期インフレ率予想:アメリカの景気回復期待から緩やかに上昇している。

実際に以下のグラフを見てみると、2020年に入ってから長期金利(10年国債利回り)は大きく低下していて、ゴールドに価格を押し上げる働きをしています。

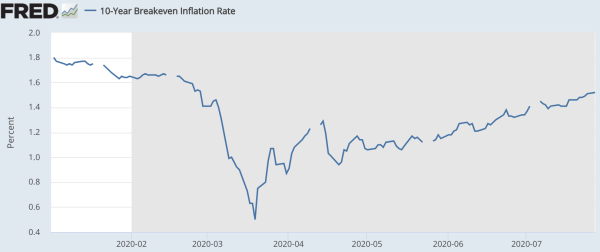

その上、市場の長期的なインフレ予想は新型コロナウイルスの流行で深刻な経済ダメージを受けて3月に極端に下げた後は、緩やかに回復して上昇を続け、こちらもゴールドの価格を押し上げています。

こうした要因に大きな変化が見られないので、まだしばらくゴールドの上昇は続くと思われます。

ちなみに、ゴールドの価格を押し上げる2つの要因は、「実質金利」という長期金利からインフレ率を引き算した数字を使えば1つの要因にまとめることができます。

つまり、以下の実質金利のグラフが低い状態が続く限りは、おそらくゴールドの価格も緩やかな上昇が続くのでしょう。

FRBの方針転換には注意が必要

今のところゴールドの下落の予兆がまだないとしても、今後どういうことが起こればゴールドは下落に転じるでしょうか。

過去に歴代最高値を更新していた2011年前後を振り返ると、ゴールドに有利な低金利な状態を作り出していた量的緩和策を終わらせる宣言をした2013年5月の出来事(バーナンキショック)の前後でゴールドの下落が起こっていました。

過去に学ぶなら、FRBの緩和策が方針転換するタイミングが下落トレンドに変わる強いきっかけになりそうです。

ただし、今のFRBは当面の間は緩和策を続けると発言しているので、まだ心配はいりません。

ゴールドの売り時の方針

もちろんゴールドよりも良いと思える投資先や銘柄を見つけられたら、ゴールドを売却してそれを購入するのもありかもしれません。

そもそも投資とは得られるリターンが最も高くなるように、現金を含めたあらゆる資産に資金を分ける作業なので、ゴールドよりも安定的してリターンが得られそうな投資先が見つかるなら、ゴールドに固執する必要はありません。

そして、もしもコロナから経済が立ち直って景気拡大期に入る場合には、株がゴールドのリターンを上回る可能性が高いです。一般的に景気拡大期には、ゴールドよりも株のリターンのほうが高くなりやすいことが知られているからです。

リーマンショック前後の2005年から2011年まではゴールドは株のリターンを上回る年が多かったですが、一度アメリカの景気が立ち直てしまうと、2012年から2019年までほとんどの年で株がリターンで上回っています。

市場の予想ではアメリカ経済がコロナ前の水準に戻るのは2021年後半と見ているようです。市場よりも悲観的なブラックストーンの予想では2022年後半と見ているようですが、このようなコロナ前の経済に回復する時期までにゴールドから株へ資金を(一部でも)振り向けるのは良いかもしれません。

少々記事が長くなったので、最後にゴールドに関して考えたことまとめておきます。

この記事のポイント(再掲)

- 2020年7月時点の金利とインフレ率はゴールド高に有利な状況にあり、大きな変更点は今のところ見られない。

- また、2013年の量的緩和終了宣言でゴールドが下落に転じた過去があるが、2020年ではそのような宣言がでる気配はなく、ゴールドの価格上昇はしばらく続きそう。

- だたし、ゴールド以上にリターンが得られる投資先が見つかるなら、売却して資金を振り分けるのもあり。特に、景気拡大期に入った後は、ゴールドよりも株のリターンが大きい点には注意しておく。

(提供:Investing.comより)

著者:YUTA