相続相談をしたいけれど、どこへ行って誰に相談をしていいか分からないと迷われる方も多いと思います。

実際、相続相談をするところは、弁護士、司法書士、税理士、行政書士、銀行と多岐にわたります。

あなたの悩みに応じた専門家に相談に行かなければ満足のいく相談結果を得られずに、相続についての悩みが解決されないこともあります。

この記事では、解決したい相続の悩みや目的別にどこへ相続相談に行けばいいのかを解説していきます。そして、専門家へ相続相談する際の報酬等についても解説していますので参考にしてください。

1.目的別! 相続相談先早見表

相続相談といっても相談内容によっては相談先が人それぞれ違ってきます。

相続税の相談をしたい人もいれば、遺言の作成を相談したい人もいます。

ご自身が抱えている悩みがどれに分類されるのかをまず把握した上で、各分野の専門家に相談にいくことが大切です。

そこでこの章では、まず相続相談先の一覧と目的を一目で見て分かるように図にしました。

また相続がすでに発生している人と、まだ相続が発生していない人とでは相談の目的が異なりますので、「相続発生後」と「相続発生前」という2つのカテゴリーに分類しています。

〇はその分野の仕事を全て対応できるという意味で、△は対応できるが一部できない業務があるという意味になります。

まずはこの表で相談の目的とそれに対応できる専門家を確認してみましょう。 さらに項目ごとの詳細は以下で解説していきます。

そもそも相続相談の目的が分からないという方は、相続手続の種類を知ることで、どこに相続相談に行けばいいのかが分かるようになります。

- コラム:弁護士と司法書士と行政書士の違い

- 弁護士と司法書士と行政書士は法律の専門家である点では共通していますが相談範囲が異なります。相続相談先としてもよく出てきますので少し解説しましょう。まず「弁護士」と「司法書士・行政書士」の大きな違いは、弁護士は相談者の代理人となって交渉や手続きができる点にあります。司法書士や行政書士は「書士」とつくように書類の作成代行はできますが相談者の代理人となって動くことはできないのです。このため弁護士の方が対応できる範囲が広くなります。例えば相続人が喧嘩をしていて直接話し合いたくないから代理人に交渉してほしいという相談に対応できるのは弁護士だけです。 次に「司法書士」と「行政書士」の違いです。司法書士は「裁判所及び法務局」に提出する書類の作成代行ができます。行政書士は「市区町村役場や行政機関」に提出する書類の作成代行ができます。 遺言や遺産分割協議書の作成は司法書士と行政書士のどちらもできますが、裁判所に提出する相続放棄の書類や法務局に提出する相続登記の書類作成は司法書士のみしかできません。

2.【相続発生後】の相続相談

この章ではすでに相続が発生している方の目的別の相続相談先を紹介します。相続が発生しているケースでは、期限が定められている手続きもあるため早めの相談が必要となります。

2-1.相続登記(不動産名義変更)をしたい

相続登記とは不動産の名義変更手続き 遺産の中に不動産がある場合、不動産の名義変更を行う相続登記という手続きがあります。相続登記をしなければ不動産の登記簿謄本の名前は亡くなった人の名前のままとなり、売却や建築をすることができなくなってしまいます。

相談先は司法書士

相続登記の相談先は司法書士のみとなります。これは相続登記が司法書士しかできない独占業務であるためです。

なお相続登記を司法書士に相談に行かずに自分ですることも可能です。この場合には法務局に行けば手続きを教えてくれたり書類を入手することができます。ただし不動産や相続の知識がないと何度も法務局に通う事務負担が大きくなることもありますし、万が一誤って相続登記をしてしまうと後で修正ができなくなってしまう等のリスクがあります。

相続登記が必要な場合は司法書士に相談に行くと安心です。

相続登記の費用は10万円前後

相続登記の司法書士報酬は不動産の数や場所によっても異なりますが、例えば自宅一箇所の相続登記であれば10万円前後の報酬が一般的です。これに土地の数が増えたり、取得する相続人の人数が多かったりすると報酬が増えていきます。

相続登記に期限はない

相続登記に期限はありませんので相続が起きてからいつ手続きをしても問題はありません。しかし相続登記が遅くなると売却や建築に支障が出たり、二次相続が発生した場合には手続きが複雑となってしまいます。なるべく早めに(1年以内)行うとよいでしょう。

2-2.預貯金や有価証券の解約・名義変更手続きをしたい

相談先は「司法書士・行政書士・信託銀行」の3つ

相続発生後の預貯金や有価証券の解約や名義変更手続きの相談先は、司法書士・行政書士・信託銀行の3つとなります。

【不動産がある人は『司法書士』に相談しよう】

遺産の中に不動産がある場合は司法書士に、預貯金や有価証券の解約・名義変更も一緒に依頼をすると良いでしょう。前項で説明した通り、不動産の相続登記は司法書士しか代行できないためです。費用は1金融機関あたり3~5万円程度が相場です。

【不動産がない人は『行政書士』に相談しよう】

遺産の中に不動産がなく預貯金や有価証券のみの相続手続きを誰かに任せたいという方は、行政書士に相談にいくとよいでしょう。費用は1金融機関あたり3~5万円程度で司法書士と同様ですが、実際には司法書士よりは少し低額であることが多いです。

【遺産が2億円以上ある人は『信託銀行』に相談しよう】

遺産の総額が2億円以上あるような方は、信託銀行の遺産整理手続きというサービスを利用することで相続の手続きを全て信託銀行に任せることができます。費用は最低でも50万円~と決して安くはないですが、司法書士や税理士の手配も含めて大手の金融機関が窓口となって相続手続きを行ってくれるため安心感があります。

2-3.相続税申告をお願いしたい

相続税申告の相談先は税理士

相続税申告書の作成は税理士の独占業務ですので、税理士以外の人が相続税申告業務を行うことはできません。また相続税申告書の作成は専門性が高く複雑であることから、税理士に相談せずに自分1人で行うことは難しいでしょう。

税務署に相談すると基本的なことは教えてくれますが、節税ポイントや注意点までは教えてくれないため、税理士に相談せずに自分で申告してしまうと税金を高く払い過ぎてしまうリスクがあります。

税理士費用・報酬は財産総額の0.5~1.0%が相場

相続税申告の税理士報酬は自由化されているため各税理士事務所が自由に設定することが可能です。相続税申告を税理士に依頼する際の費用は、遺産の総額によって変動するケースがほとんどです。財産額が大きくなるほど相続税額も大きくなり内容も複雑になることが多く、財産額に応じた報酬設定になっています。

相続税申告の税理士報酬の相場が遺産総額の0.5~1.0%ですので、遺産が1億円の場合、税理士費用は約50~100万円程度となります。

税理士選定は慎重に

相続税申告の相談にいく税理士事務所が相続税専門かどうかは非常に重要です。これは、税理士の多くが会社の顧問や所得税の確定申告を主要サービスにしていて、相続税に不慣れなことが多いためです。

例えば相続税の土地の評価は高い専門性が必要ですが、不慣れな税理士が評価をしてしまうと土地を高く評価してしまうことがあります。それによって相続税を過大に納めてしまい損をしてしまうリスクもあります。

相続税申告の相談に行くのであれば少なくとも年間に30件以上は相続税申告を行っている税理士事務所を選定するようにしましょう。

2-4.遺産分割で揉めているので解決したい

相続争いの相談先は弁護士

相続人間の遺産分割協議がまとまらず相続争いになっているケースや、遺言内容をめぐって争いが起きているような場合に相談するのは弁護士です。弁護士が介入し話し合いだけで解決することもありますが、多くのケースでは家庭裁判所の調停手続きとなります。

相続争いにおける弁護士報酬

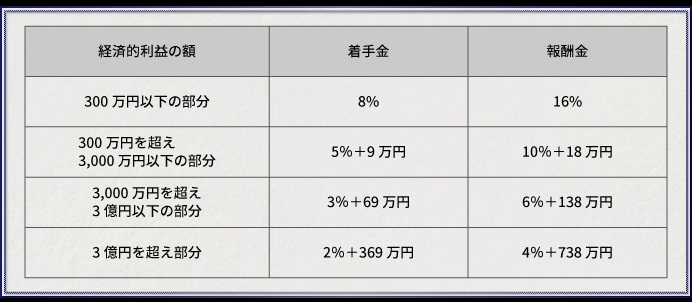

弁護士報酬は自由化されているため各事務所ごとに異なりますが、前提知識として「経済的利益」という言葉を押さえておく必要があります。経済的利益とは依頼者がどれだけの遺産を取得することになったか、つまり依頼者の最終的な取り分ということになります。

相続争いにおける弁護士報酬は、依頼者の経済的利益の額によって決まるのです。

(参考:旧弁護士規程の弁護士費用)

頼りない弁護士に相談を依頼すれば遺産の取り分が少なくなる可能性が高いです。もちろんその分弁護士報酬も安くなりますがそれでは本末転倒ですね。そういった意味では報酬よりも、相続問題について親身に相談に乗ってくれ、信頼できる弁護士に相談に行くとよいでしょう。

2-5.遺留分減殺請求をしたい

遺留分減殺請求とは遺言がある場合の手続き

例えば亡くなった父親が、遺言に「全ての財産を友人Aに相続させる」と書いてあった場合、遺された家族の生活に支障をきたすことが考えられます。そこで民法は遺言によっても侵害することができない最低限の相続人の権利として遺留分を認めています。

遺留分を侵害している遺言が見つかった際に、相続人が自分の侵害されている権利を主張する法的手続きのことを、遺留分減殺請求といいます。

遺留分減殺請求は弁護士への依頼がスムーズ

遺留分減殺請求は、遺留分を侵害した財産を受け取る相手方に対して、書面(配達証明付き内容証明郵便)で通知することが一般的です。この書面の作成は弁護士・司法書士・行政書士の誰にでも依頼できます。

しかしその後、遺留分の額についての交渉や家庭裁判所での調停手続きを進めるような場合には、弁護士以外は業務ができません。司法書士や行政書士は依頼人の代理人となって交渉等を行うことが資格上できないためです。

このため遺留分減殺請求について専門家に相談に行くのであれば、弁護士が適任でしょう。

遺留分減殺請求の弁護士費用

遺留分減殺請求の弁護士費用については、報酬が自由化されているため決まった金額はありません。相場としては、着手金10~30万円に加えて実際に遺留分として取得できた金額の5~15%程度に設定している弁護士が大半です。

遺留分の金額によっては弁護士報酬も大きくなりますので、複数の弁護士に相談し、信頼して依頼できるかどうかを判断した上で総合的に選定するとよいでしょう。

遺留分減殺請求の期間に注意

遺留分減殺請求はいつでもできるものではなく、主に次の2つの時点から1年以内に行わなければ時効によって権利が消滅してしまいます。

- 相続開始を知ったとき

- 遺贈があったことを知ったとき

さらに上記のような事実を知らない場合でも相続開始から10年が経過すると遺留分減殺請求を行う権利が消滅してしまいます。

このため相続後に遺言が出てきて自分の遺留分が侵害されているかもしれないと思ったときは、金額や遺産内容が不確定であっても遺留分減殺請求を行っておくとよいでしょう。

2-6.相続放棄の手続きをしたい

借金や連帯保証がある際には相続放棄の検討を

相続放棄とは、プラスの財産もマイナスの財産(借金等の債務)も全てを放棄する手続きのことです。相続放棄の手続きは「相続の開始があったことを知ってから3か月以内」に家庭裁判所に対して申請を行う必要があります。

相続放棄の相談は弁護士もしくは司法書士

相続放棄の相談先は「弁護士」もしくは「司法書士」のいずれかになります。大きな違いは弁護士は依頼人の「代理人」になることができるが、司法書士は書類作成の「代行」をするだけとイメージすると分かりやすいでしょう。

例えば司法書士に相続放棄の手続きの書類作成を依頼した場合には、裁判所からの照会や回答に対応するのは相続人本人となります。弁護士の場合にはすべて代理で行ってくれます。

相続放棄の弁護士及び司法書士報酬

相続放棄の手続きは上記のように、弁護士は全て丸投げでやってもらえる、司法書士は書類の作成代行のみという業務範囲の違いから、報酬も異なります。

- 司法書士報酬の相場:3~5万円

- 弁護士報酬の相場:10~20万円

借金の金額が大きい場合や、相続人や親族が多く利害関係が複雑な場合には弁護士に相談するとよいでしょう。相続放棄の手続きのみをできるだけ費用を抑えて行いたい場合には司法書士に依頼するとよいでしょう。

3.【相続発生前】の相続相談

前章では相続発生後の相続相談先について解説しましたが、この章では相続発生前の相続相談を目的別に解説します。

3-1.遺言の作成をお願いしたい

「弁護士・司法書士・税理士・行政書士・信託銀行」すべてで対応可能 相続発生前の相談として最も数が多い「遺言」の作成ですが、相談先は複数ありますので目的や悩みに応じて相談先を選定するとよいでしょう。

<遺言作成の相談先一覧表>

注)〇がついていない専門家でも相談に対応できないわけではありません。遺言作成の目的に適した相談先という意味で〇をつけています。

弁護士

法律のエキスパートですので遺言作成の分野ではオールラウンダーです。誰に遺言作成の相談に行っていいか分からないという人はまずは弁護士事務所に行ってみると良いでしょう。ただし遺言作成の弁護士報酬の相場は10~30万円ほどで、司法書士や行政書士に比べると高くなる傾向にあります。

司法書士・行政書士

遺言作成の身近な専門家です。財産内容も複雑ではなく費用負担を抑えてしっかりと遺言を作成したい人は司法書士や行政書士に相談に行くとよいでしょう。司法書士や行政書士の遺言作成報酬は5~20万円ほどが相場です。

税理士

財産の額が2億円以上ある資産家の方や、将来の相続税が気になっている方は遺言作成の前に税理士に相談に行くとよいでしょう。相続税は誰がどの財産を相続するかによって税額が変動するためです。費用は司法書士や行政書士の報酬に税務相談料が追加で5~10万円程度上乗せされます。

信託銀行

信託銀行には遺言信託というサービスがあります。このサービスは、遺言の作成から相続発生時の執行手続きまでを信託銀行にお願いするサービスです。信託銀行が取り扱っていますので安心感があります。ただし手数料も高額になることがあり比較的財産額が多い方が利用するサービスであるといえます。

3-2.相続税対策の相談をしたい

相続税対策の相談をしたいときは税理士へ

相続税対策の相談相手は税理士です。税務署に相談される方もいますが、税務署では申告書の書き方は教えてくれますが節税対策は教えてくれません。

また税理士であれば誰でもいいというわけではなく「相続税が得意な税理士」に相談に行くことが重要です。特に相続税対策は、アドバイスやコンサルティングが難しく、不慣れな税理士だと有効な対策をとることができないリスクもあります。

相続税対策の税理士報酬

相続税対策の税理士報酬は自由化されていて事務所ごとに様々です。ただし多くの税理士事務所が財産総額に応じて報酬を設定していることが多いです。

上の表からわかるように、財産額が3億円を超えるあたりから税理士報酬も高くなる傾向にあります。これは財産総額が3億円を超える方は相続税額も大きくなることから、相続税の節税スキームの立案や実行に時間や専門性が必要となるためです。

ただし税理士事務所によっては相続税の試算やレポート段階では税理士報酬を低額に抑えているようなケースもありますので、まずは面談に出向いて直接説明を聞いてから依頼の有無を決めるとよいでしょう。

4.まとめ

この記事では「相続相談」をどこにすればいいのかを解説してきました。記事を読んだ方は相談先のイメージがついたのではないでしょうか。相続相談は目的によって対応できる専門家が異なり費用も違います。まずは相談の目的を明確にしてから相談先を選定していくとよいでしょう。(提供:税理士が教える相続税の知識)