今月のドル円は一進一退の展開に。上旬に米労働参加率の低迷等を材料に一旦1ドル112円台までドル安に振れた後、CPIなど予想を上回る米経済指標を受けた利上げ前倒し観測によってドルが持ち直し、一時115円に接近。一方、直近では欧州でのコロナ拡大に伴うリスク回避的な円買いによって、114円台前半に下落している。

今後も米国のインフレ懸念に伴う利上げ前倒しが意識されやすい時間帯が続きそうだ。特に12月FOMC時に公表される参加者による政策金利見通しでは利上げの前倒し示唆が予想され、米金利上昇を通じてドル高が促される可能性が高い。一時的には115円突破も視野に入る。

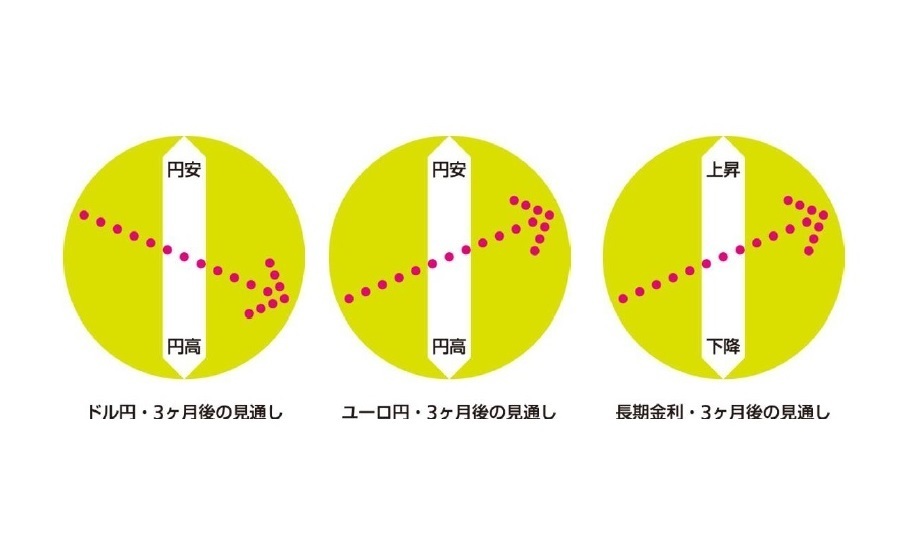

ただし、ドルの上値は総じて重いだろう。米インフレ・利上げ観測は通常ドル買い材料になりやすいが、行き過ぎた場合には米景気減速懸念によるドル売りや株安を通じたリスク回避の円買いをもたらし、ドル円の下押し圧力になる。また、今後も主要国でのコロナ再拡大や米暫定予算・債務上限の期限切れを巡ってリスク回避的な円買いの発生が想定される。3か月後の水準は現状比やや弱含みの113円前後と見ている。

今月のユーロ円は大幅なユーロ安が進み、足元では1ユーロ128円台後半で推移している。ラガルドECB総裁が利上げに慎重な発言を繰り返したうえ、域内でのコロナ感染再拡大と行動規制強化がユーロを押し下げた。当面は感染拡大への警戒からユーロの低迷が予想されるが、いずれ感染がピークアウトすることでユーロ持ち直しが期待される。3か月後の水準は130円前後と予想。なお、ECBは近々緊急買い取り制度終了を決定するとみられるが、別途資産買い取りの拡充によって緩和継続姿勢を示すと見込まれる。為替への影響は限定的だろう。

今月の長期金利は月初に英利上げ見送りの余波などで一旦低下した後、CPIなどの予想を上回る米経済指標の発表や政府の経済対策に伴う国債増発懸念から上昇し、足元では0.0%台後半にある。今後も米金利上昇や国債増発が金利上昇圧力となるものの、0.1%を超える水準では国内投資家の債券需要が見込まれる。また、リスク回避的な債券需要も想定されるため、3か月後の水準は0.1%前後と見込んでいる。

(執筆時点:2021/11/22)

上野剛志(うえの つよし)

ニッセイ基礎研究所 経済研究部 上席エコノミスト

【関連記事 ニッセイ基礎研究所より】

・急速に進む円安、今後も円安の流れが続くのか?~マーケット・カルテ11月号

・OPECプラスが追加増産を拒否、原油価格はまだ上がるのか?

・菅政権下での金融市場の振り返りと岸田新政権への示唆

・日銀「政策修正」後の変化と残された課題

・円高リスクは後退したか?~あえて円高シナリオを考える