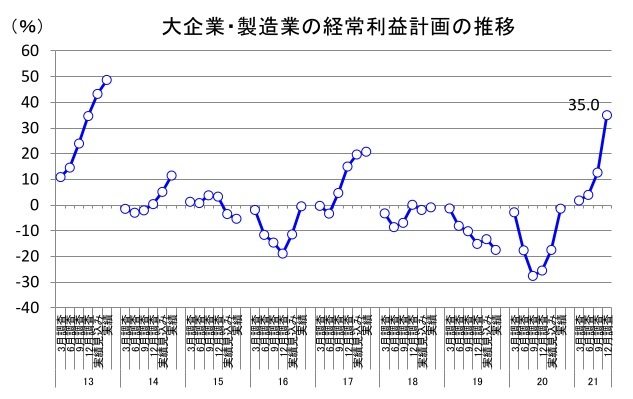

要旨

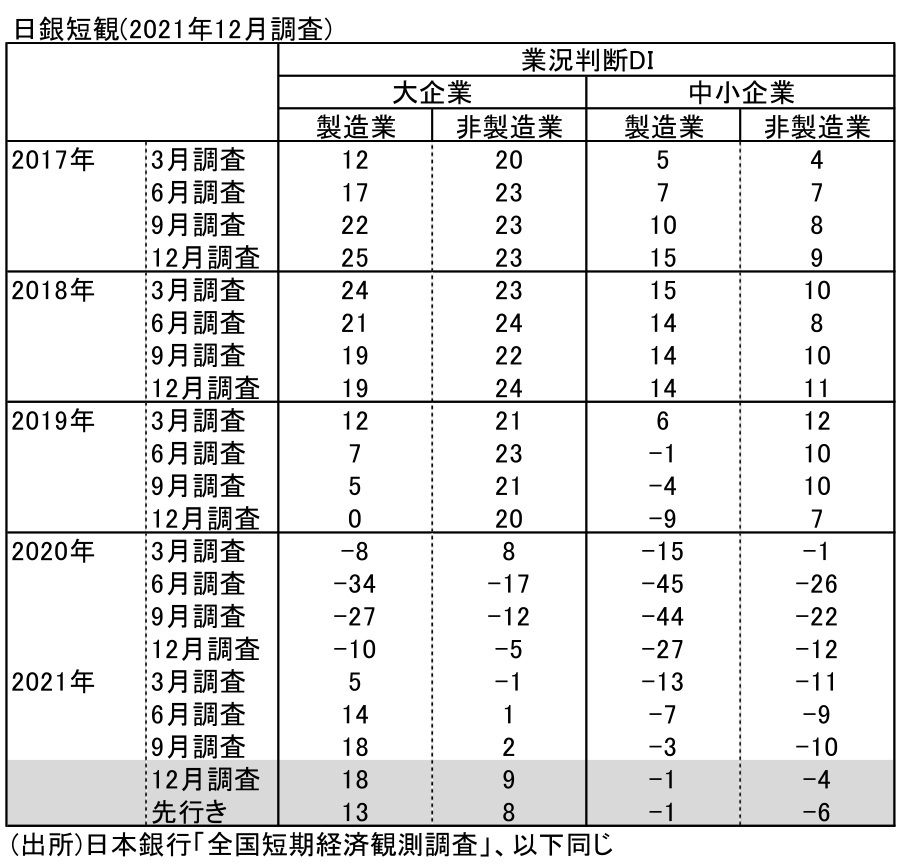

12月調査では、大企業・製造業の業況判断DIが、前回と同じく18と横ばいになった。改善と悪化がせめぎ合っている。悪化要因には、非鉄・木材など仕入価格が高騰した業種の悪化が目立っている。しかし、全体で見ると、経常利益計画が強いことが目立つ。企業の警戒感は強いとしても、それが年度計画を悪化させるほどではないのが実情だ。

非製造業は大きくリバウンド

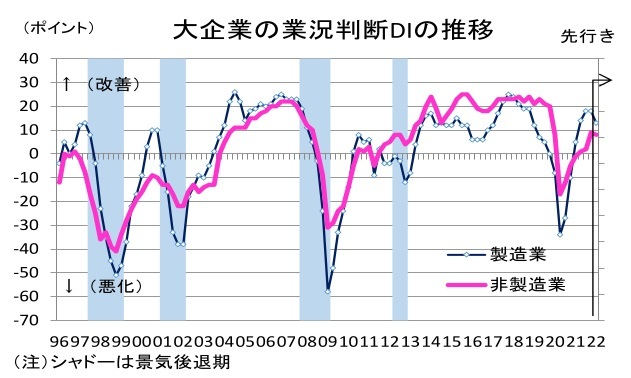

12月13日に発表された日銀短観は、大企業・製造業の業況判断DIが18と前回比横ばいとなった。内訳では、改善する業種と、悪化する業種に分かれていた。業務用機械は前回比+7ポイント、生産用機械は同+5ポイントとなる。反対に、非鉄は同▲12ポイント、木材木製品は同▲5ポイントの悪化である。機械関連は輸出増加が追い風になっている。非鉄、木材木製品は仕入価格の高騰で採算性が大きく悪化したためであろう。ウッドショックやメタルショックの悪影響が足を引っ張った。動きは乏しかったが、自動車は前回比▲1ポイントと意外にマイナスが小さかった。筆者は半導体不足を懸念したが、その状況は少しずつ改善しているようである。景気情勢は、改善と悪化の動きがせめぎ合っている。

先行きに対しては、DIが13と今回よりも▲5ポイントの悪化を予想している。企業の警戒感は強いということだ。12月調査は、大企業・非製造業の業況が前回比+7ポイントも改善した。これは10月に入って、全国的に緊急事態宣言が終了したことで、リベンジ消費が起こったからである。個人サービス(前回比+36ポイント)と宿泊飲食サービス(同+24ポイント)の改善は大きい。小売(同+7ポイント)も改善している。非製造業の先行きDIは8となり、今回の9から▲1ポイントの悪化を見込んでいる。なお、この調査では、11月28日頃から浮上してきたオミクロン株の悪影響は十分には反映されていない。仮に、その要因が反映されていたならば、先行きDIはもっと下落していた可能性がある。

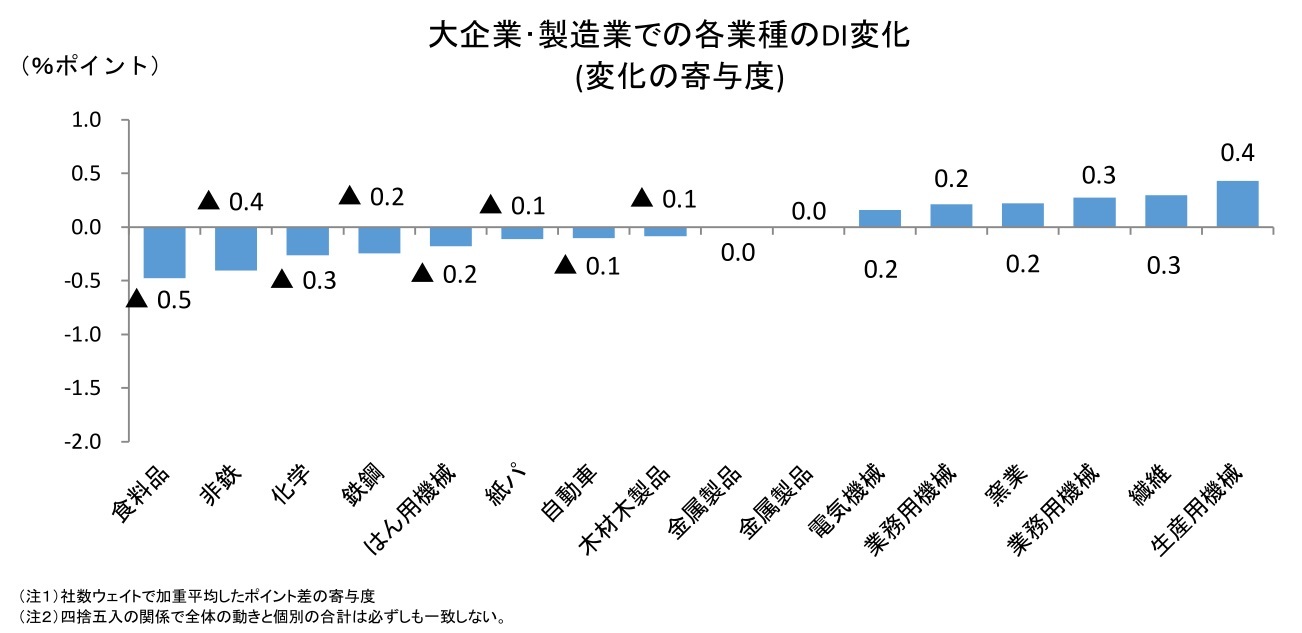

経常利益計画は強い

業況判断DIを見ていると、先行きに不透明感が強いと感じられるが、経常利益計画はかなり強い。2021年度の経常利益計画は、前回の前年比12.7%から今回は35.0%と大きく上方修正された。仕入価格の高騰があるにもかかわらず、素材業種、加工業種ともに大きく収益計画を上積みしていた。ここからは先行きをあまり悲観的に見るべきではないことがわかる。非製造業においても、前回の経常利益計画は、前年比17.3%だったのが、今回は前年比34.7%と大きな修正幅になっている。

インフレ傾向を反映

需給判断DIでは、大企業・製造業の国内の製商品需給判断が前回比で+4ポイント、海外の製商品需給判断が前回比で+1ポイントとなっている。自動車などは、半導体不足が顕著で、それが需給の引き締りをもっと実感させているかと思ったが、そうした変化はあまり見られなかった。少しばかり海外から需給が小幅の改善になっているところは気になる。

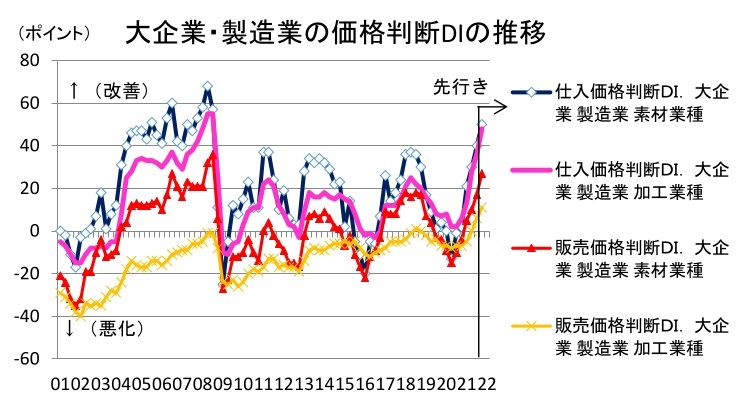

販売価格判断DIは、大企業・製造業が前回比+6ポイントと引き続き上昇傾向を続けている。仕入価格判断DIも、前回比+12ポイントと上昇に拍車がかかっている。こうした価格変動の大きさは、利益計画にもっと打撃を与えるのではないかと思ったが、そうでもなかった。逆に、多くの業種では、価格転嫁が進んでいるから、経常利益計画を悲観的には見ていないと理解される。非鉄や木材木製品は、仕入価格の変化が劇的なだけに、業況を悪化させたが、全体ではこうした動きは一部に止まっていると見られる。結局、製造業においては価格転嫁が思ったよりも進んでいると筆者は考えている。

設備投資計画も堅調

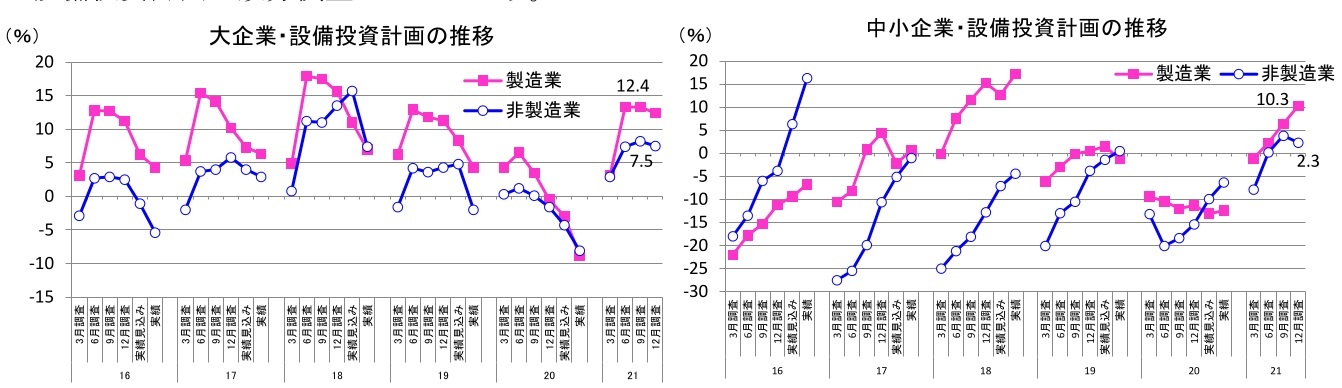

2021年度の設備投資計画は、大企業・製造業が前年比12.4%と前回(13.3%)並みになっていた。大企業・非製造業でも前年比7.5%と前回(8.2%)と同程度であった。12月調査は、例年、投資計画の伸び率が若干鈍化する傾向があるので、これらの変化は例年並みのものだと理解できる。むしろ、前年比での堅調な伸び率が継続していると理解すべきであろう。

中小企業・製造業の設備投資計画は、前年比10.3%と強い数字である。非製造業では、前年比2.3%と小幅な伸び率に止まった。コロナ感染の先行きがまだはっきりとしないので、中小企業・非製造業の設備投資計画は幾分慎重なのであろう。

人手不足が進む

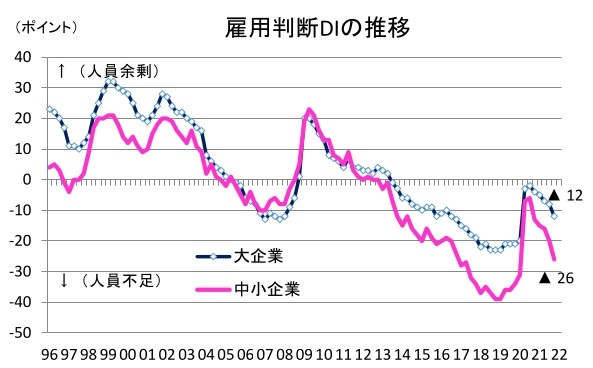

雇用人員判断は、全規模・全産業で▲21の不足超となり、前回比では▲4ポイントと不足感が進む格好になった。緊急事態宣言が終了して、事業再開を進めた非製造業は多かったと考えれるから、それを反映して人手不足感も進んだと見られる。日本では、雇用調整助成金のような雇用維持政策が効果を発揮したが、その反面、労働移動が起こりにくく、景気が回復すると以前のような人手不足に戻りやすかったのだろう。今後、経済活動が平常化したときに、雇用調整助成金のような補助金・給付金をどのように見直していくかは大きな課題になるだろう。

金融政策の関心は物価動向

12月調査は、もう少し景気悪化方向に内容が変わっていくと思っていたが、経常利益計画に象徴されるように堅調さの方が目立った。おそらく、製造業で思ったよりも価格転嫁が進んでいることが、収益見通しを強気にさせているのかもしれない。11月の企業物価は、前年比が9.0%と35年ぶりの高い伸びになっていた。そこでも、川上・川中・川下で価格転嫁が進んでいる姿が映し出されていた。消費者物価だけが低い伸び率なのだが、この短観で見る限りは、非製造業も販売価格を引き上げているようであった。

日銀の金融政策は、ほとんど動きを止めているが、物価動向に関しては注意しながら観察しているであろう。黒田総裁は、円安はメリットが大きいとするが、景気動向を観察するスタッフは本当に円安はメリットばかりなのかどうかを見極めようとしているだろう。久方ぶりの物価上昇に日銀は無関心でいられないと考えられる。(提供:第一生命経済研究所)

第一生命経済研究所 経済調査部

首席エコノミスト 熊野 英生

主任エコノミスト 小池 理人