夏はボーナスの支給時期だ。そもそも自分のボーナスの金額はどう査定されているのか、ご存じだろうか。もちろん細かな査定基準は企業によって異なるが、大枠は多くの企業で似通っている。日本における一般的なボーナスの査定方法を解説していこう。

企業は賞与(ボーナス)を支払う必要がある?

一般的な査定方法を解説する前に、そもそもボーナスとはどのような性質を持つものなのか、簡単に触れておこう。

国税庁はボーナス(賞与)を「定期の給与とは別に支払われる給与等で、賞与、ボーナス、夏季手当、年末手当、期末手当等の名目で支給されるもの」と定義している。

では企業は従業員にボーナスを支払う義務があるのか。法律上は、ボーナスの支払い義務はないが、就業規則で取り決められた内容によっては、支払い義務が生じる。賞与の支払いを規定している企業の多くが、会社の実績に応じて年2回(主に6月と12月)支払うこととしている。

ボーナスの査定はどのように行われる?

企業によってはボーナスの支払いを行わないケースもあるが、この記事ではボーナスを支払う企業を想定し、一般的な算定基準を紹介していく。

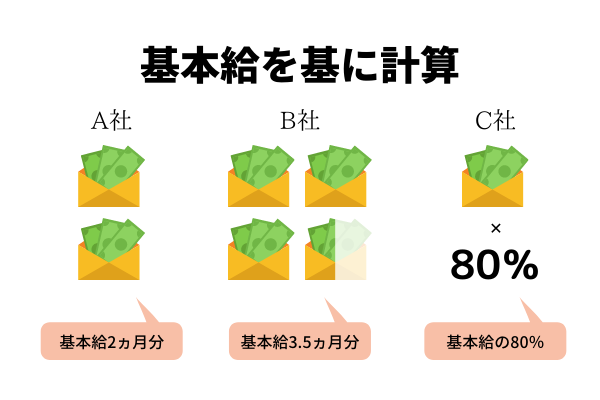

「基本給」の金額が基準の1つに

企業側が従業員のボーナスの金額を算出する際、基準の1つとして最も一般的なものが「基本給の金額」だ。基本給の金額を基に「基本給の2ヵ月分」「基本給の3.5ヵ月分」「基本給の80%分」などと計算されることがある。

ちなみに「基本給」は、各種手当を加えた月収の「総支給額」を示しているわけではない。給与明細を見ると、基本給の金額が分かるようになっている。

日本企業の場合、基本給は勤続年数が長くなるにつれて増えていく傾向がある。そのため「基本給の何ヵ月分」といった基準でボーナスの金額が算出される場合、勤続年数が長い従業員のほうがボーナスの金額は多くなる傾向がある。

ちなみに、この「何ヵ月分」というのは企業の業績によって月数が変わってくる。過去の実績では「夏・冬合わせて4ヵ月分」という企業でも、業績が悪くなると「夏・冬合わせて2ヵ月分」、業績が良くなると「夏・冬合わせて6ヵ月分」となることもある。

各従業員の「成果」も基準の1つに

各従業員が割り当てられた業務でどれほどの成果を出せたかということも、賞与の金額に影響するケースが多い。担当している業務によって評価対象となる成果基準は異なり、営業担当者であれば営業成績、製造担当者であれば不良品の少なさ、といった具合だ。

ただし、個人の成果を賞与の金額に色濃く反映させると、各従業員がスタンドプレーに走る傾向が強まる。そのため、その従業員が個人として残した成果のほか、所属するチーム・部署の成果もボーナスの金額に反映させている企業も少なくない。

一般的には「勤務態度」なども考慮される

基本給の金額や企業の業績、個人やチームとして残した成果のほか、ボーナスの金額の査定ではその従業員の「行動評価」も考慮されることが多い。

ここでいう行動評価とは、遅刻や無断欠勤はないか、意欲的に業務に励んでいるか、責任感を持って仕事をこなしているか、チームワークを大切にしているか、といった、いわゆる「勤務態度」に関するものだ。

個人やチームの成果とは異なり、行動評価は数字では表されにくい。そのため、実態と異なる評価が下されるのを防ぐため、従業員の自己評価シートなども参考にしつつ、評価が行われることも少なくない。

算定基準を知るだけではなく、ボーナスの使途も重要な視点

ここまでの説明で、ボーナスの金額の一般的な決まり方が理解いただけただろう。ボーナスの金額の算出方法を理解するだけではなく、ボーナスをどう使うかという視点も非常に重要だ。特に20〜30代のボーナスの使い方は、その後の人生を大きく左右する。

もちろん、ボーナスの使途は個人個人によって違っていいが、20〜30代のころの賢い選択肢の1つと言えるのが「積み立て投資」だ。うまく右肩上がりの投資商品に投資できた場合、投資期間が長くなればなるほど、「複利効果」によって資産が膨らむスピードが速くなる。ただし、値動きに関しては逆に右肩下がりに落ちていくこともあるので、一定のリスクは承知の上で行うべきだ。

幸い、近年は税制優遇が魅力の「NISA」(少額投資非課税制度)や「iDeCo」(個人型確定拠出年金)といった制度があり、積み立て投資をするメリットが増えつつある。積み立て投資は投資時期を分散させることで、リスクを抑えられることも利点の1つだ。

ボーナスの一部を積み立て投資に回す場合は、あらかじめ何パーセントを資産運用に充てるのか決めておくと続きやすい。「余ったボーナスを資産運用にまわせばいいか」などと考えていると、途中で積み立て投資が続かなくなってしまう可能性が高まる。

ちなみに資産運用と一言でいっても、株式投資をするアプローチや投資信託を保有するアプローチなど手法は異なるため、新たに一定程度の基礎知識を身に付ける必要はある。

老後や将来的な人生のリスクも視野に……

もちろん投資にはリスクがつきものであり、投資をするかは個々人が自由に決めることと言える。ただし、投資で資産を増やしておくということは、老後や将来的な人生のリスクに対する準備でもあるため、検討する価値はあるだろう。

(提供:manabu不動産投資 )

- 【オススメ記事】

- 「FPの私ならここを見る」 プロが語る不動産投資とは?

- 不動産投資の種類はいくつある?代表的な投資方法を紹介

- 少額から始められる不動産投資4選

- 不動産投資は30代から始めるべき?メリットや注意点について解説

- 初めて不動産投資をする際に気をつけることとは?

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。