この記事は2022年9月12日に「ニッセイ基礎研究所」で公開された「貸出・マネタリー統計(22年8月)~マネタリーベースの月末残高が10年ぶりの前年割れに、異次元緩和後では初」を一部編集し、転載したものです。

貸出動向:銀行貸出の増勢が強まる

貸出残高

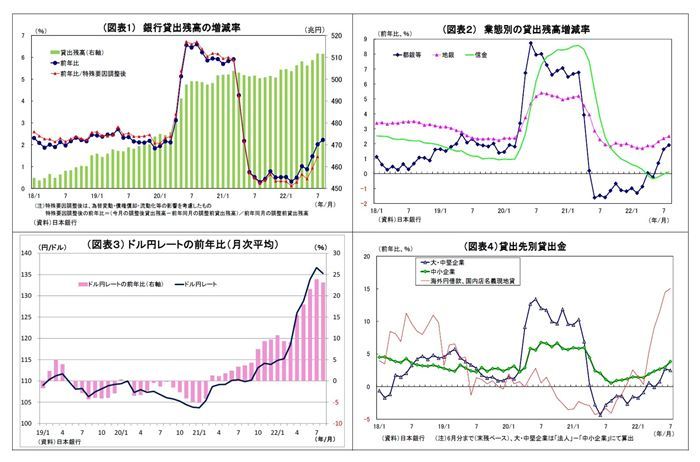

9月8日に発表された貸出・預金動向(速報)によると、8月の銀行貸出(平均残高)の伸び率は前年比2.22%と前月(同2.02%)を大きく上回った。伸び率の上昇は3ヵ月連続で、この間の伸び率の上昇幅は1.34%に達している(図表1)。

7月にかけては、円安の進行による外貨建て貸出の円換算残高嵩上げが伸び率の押し上げ要因となってきたが、8月は円安が一旦止まったことから、追加的な押し上げ効果はなかったとみられる(図表3)。一方、前年同月の伸び率が鈍化(前月0.52%→当月0.29%)したことで、比較対象のハードルが下がった面は押し上げに寄与している。

ただし、そのことを考慮しても貸出の増勢は強まっているとみられる。コロナ禍からの経済活動再開や原材料・エネルギー価格上昇(による仕入れコスト増)などが企業の資金需要に繋がっている可能性が高い。

業態別では、都銀の伸び率が前年比1.90%(前月は1.62%)と大幅に上昇したほか、地銀(第2地銀を含む)の伸び率も同2.49%(前月は2.35%)とやや上昇している(図表2)。

業種別貸出動向

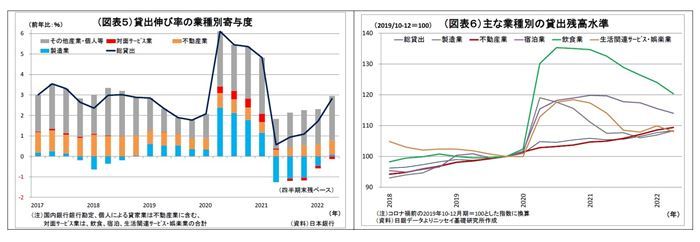

6月末時点の業種別貸出データを見ると、製造業向けの寄与度が前年比0.09%(3月末は▲0.46%)と5四半期期ぶりに前年の水準を回復した。引き続き不動産業向け(3月末寄与度0.61%→6月末0.70%)は増勢が強まっており、もともと残高が多いこともあって貸出全体(3月末1.72%→6月末2.82%)の牽引役になっている(図表5)。

一方、対面サービス業(飲食、宿泊、生活関連サービス・娯楽業)向けの寄与度は4四半期連続のマイナス(3月末▲0.13%→6月末▲0.13%)となっており、とりわけ、昨年前半にかけて残高が高止まりしていた飲食、宿泊業で減少が顕著になっている(図表5)。コロナ禍初期に借り入れた資金の返済が本格化しているためと推測される。

マネタリーベース:月末残高が10年ぶりの前年割れに

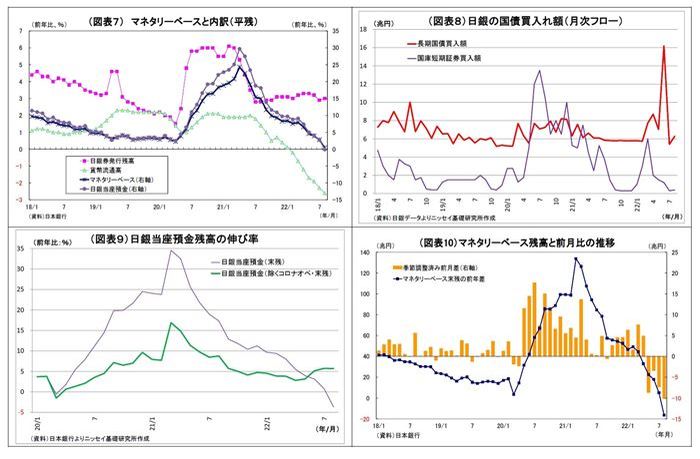

9月2日に発表された8月のマネタリーベースによると、日銀による資金供給量(日銀当座預金+市中に流通する紙幣・貨幣)を示すマネタリーベース(平残)の伸び率は前年比0.4%と、前月(同2.8%)を大きく下回り、5カ月連続で低下した(図表7)。

低下の主因はマネタリーベースの約7割を占める日銀当座預金の伸び率がマイナスに転じた(前月2.8%→当月▲0.1%)ことである。8月も市場の金利上昇圧力が一服しており、指し値オペの応札が無かったことを受けて、長期国債買入れ額は6.3兆円と平時の水準に留まった(図表8)。一方、制度の一部打ち切りに伴ってコロナオペの残高が引き続き大幅に減少(▲19.3兆円)したことが伸び率を大きく押し下げた。

その他の内訳では、日銀券発行高の伸びが前年比3.0%(前月は2.9%)とほぼ横ばいになった一方、貨幣流通高の伸びが前年比▲2.6%(前月は▲2.3%)と低下したこともマネタリーベースの伸び率低下に繋がった(図表7)。

なお、末残ベースのマネタリーベース残高は、8月末時点で645兆円と前月末比で▲21.0兆円減少している。前年比でも▲16.4兆円(▲2.5%)と2012年3月以来、約10年ぶりに減少へと転じている。異次元緩和後では初めてのことだ。既述の通り、減少は制度の縮小に伴うコロナオペの残高減少、すなわち危機対応の収束が主因であることから、日銀は「マネタリーベースの拡大方針を継続する」としているオーバーシュート型コミットメントに反するものではないとの立場を示している(*1)。

確かに、コロナオペの残高を除いた末残ベースで見た場合、マネタリーベースは前年比で5%増とプラス圏を維持しており、危機対応の反動に過ぎないという日銀の立場も一定理解できる(図表9)。ただし、マネタリーベースの拡大方針を継続するとしつつ、実際には減少を許容していることによって、日銀の金融政策がより一層分かりにくくなった。

*1:「危機対応としての部分が終わるというだけであり、オーバーシュート型コミットメントと、イールドカーブ・コントロールという金融緩和政策そのものを変更するものではない」、「あるところで、市場に危機対応で出した部分を引き揚げるということは終わるので、(中略)これまでのトレンドに回帰して戻っていくのでないか」(2022年2月4日若田部副総裁記者会見)など。

マネーストック:投資信託や外債の伸び率上昇が顕著に

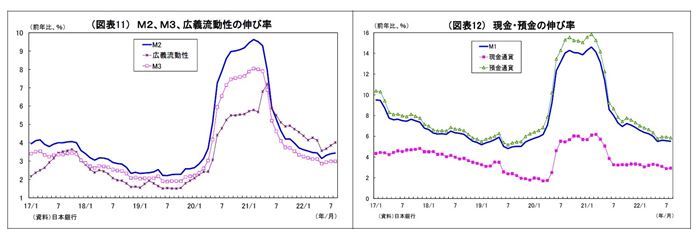

9月9日に発表された8月のマネーストック統計によると、金融部門から市中に供給された通貨量の代表的指標であるM2(現金、国内銀行などの預金)平均残高の伸び率は前年比3.44%(前月は3.40%)、M3(M2にゆうちょ銀など全預金取扱金融機関の預貯金を含む)の伸び率は同2.99%(前月は2.98%)と、ともにわずかに上昇した(図表11)。伸び率の上昇はともに3カ月連続となる。

M3の内訳では、主軸である預金通貨(普通預金など・前月5.92%→当月5.86%)の伸びが若干鈍化、CD(譲渡性預金・前月5.1%→当月4.2%)の伸び率も鈍化したものの、現金通貨(前月2.89%→当月2.94%)、準通貨(定期預金など・前月▲2.14%→当月▲1.97%)の伸び率が上昇し、全体の伸び率上昇に寄与した。また、M2・M3ともに比較対象となる前年同月の伸び率が低下し、前年比のハードルが下がったことも上昇に繋がっている(図表12・13)。

広義流動性(M3に投信や外債といったリスク性資産等を加算した概念)の伸び率は前年比4.01%(前月は3.85%)と上昇。M3と比べても上昇幅がやや大きめとなった(図表11)。

内訳では、既述の通り、M3の伸びが若干上昇したものの、規模の大きい金銭の信託(前月7.4%→当月7.7%)、投資信託(私募やREITなども含む元本ベース、前月4.1%→当月6.2%)、国債(前月▲3.2%→当月▲2.5%)、外債(前月14.4%→当月14.9%・円安の影響あり)の伸びが軒並み上昇し、全体の底上げに寄与した。特にこの数カ月で投資信託や外債の伸び率上昇が顕著になっている。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野 剛志(うえの つよし)

ニッセイ基礎研究所 経済研究部 上席エコノミスト

【関連記事 ニッセイ基礎研究所より】

・日銀短観(6月調査)~大企業製造業の景況感は2期連続で悪化、記録的なコスト高を受けて価格転嫁が続く見込み

・資金循環統計(22年1-3月期)~個人金融資産は2,005兆円と2,000兆円の大台を維持、企業の現預金は過去最高、海外勢が日本国債売り

・円安トレンドは終了したか?それとも今後再開するか? ~マーケット・カルテ9月号

・原油価格100ドル割れは続くか? ~不透明感が増す原油相場

・プラチナはまたも金の半値以下に~プラチナに投資妙味はあるか?