この記事は2023年1月19日に「The Finance」で公開された「航空機ファイナンスにおけるリスク評価の現在 ~Covid-19の教訓からサステナビリティ対応まで~」を一部編集し、転載したものです。

航空運輸業界は、Covid-19によって大きく影響を受けた。現在、運航されている航空機の4割はリース機材といわれ、航空機ファイナンス市場もCovid-19前までは日本でも活況を呈していた。しかし、Covid-19による多数の航空運輸事業社(エアライン)の破綻やリース契約の見直しを迫られた結果、本邦金融機関による同市場についての見方が一変した。

一方、2022年現在、グローバルでは約22兆円(167.8十億USドル)の市場規模を有し、今後も7.8%の平均成長率で拡大すると言われている。確かにCovid-19では大きな影響を受けたが、これを機に改めて航空機ファイナンス市場におけるリスクの構造や管理体制を振り返るとともに、包括的な理解の下、改めて航空機ファイナンス市場を深耕する転換点とすべきではないだろうか。

本稿では、航空機ファイナンスの基本的な構造を捉えた後、金融機関にとってのリスク管理の構造とその体制整備のあり方について議論する。

航空機ファイナンス市場のこれまで

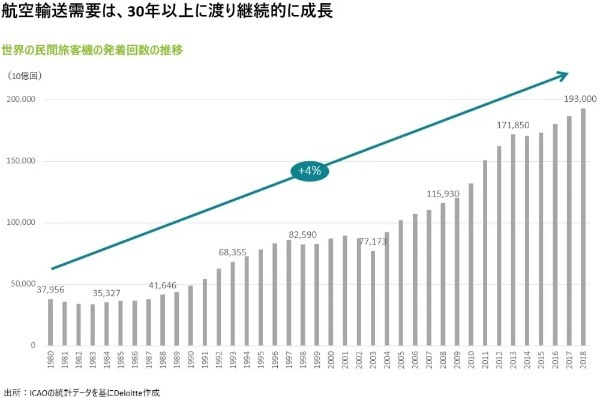

世界の航空運輸需要は1980年頃から、継続的に成長をしてきた。1980年当時、民間旅客機の発着回数は3万8千回程度だったが、2019年には20万回に迫る勢いだった。最も大きな要因は、世界経済の伸張に他ならないが、この他、1978年米国における航空規制緩和法を皮切りにこれまで世界中でオープンスカイの名の下、市場開放が進められたこととエアラインによる航空機の調達に際し、航空機リースという手法がエアラインの機体調達に加わったことが大きい。

航空機ファイナンスは、航空機の機体製造事業者にとっても、エアラインにとっても、また、私たち航空機を利用する乗客にとっても好ましいスキームであった。すなわち、機体製造事業者にとっては、エアライン以外に金融機関にも顧客基盤を拡大できた。エアラインにとっては、これまでの巨額な設備投資を変動費化することにより機体導入によるイニシャルコストを抑え、また、一時的にせよ増減する輸送需要に対し、柔軟に機体確保を図ることができた。乗客にとっては乗り心地のよい新規機材が利用できるようになった。

当然、金融機関にとっても航空機ファイナンスは魅力的な投融資対象だった。機体を供給するメーカーが極めて限定的であり(現在、大型機では米国ボーイング社と欧州エアバス社の寡占状況)、加えて厳しい点検・保守・運用に関わる規制が、全世界でほぼ統一して運用されている結果、その資産価値が安定的で予想可能性が高いために、資産の価値と収益性に依拠したアセットファイナンスとしては都合がよかった。

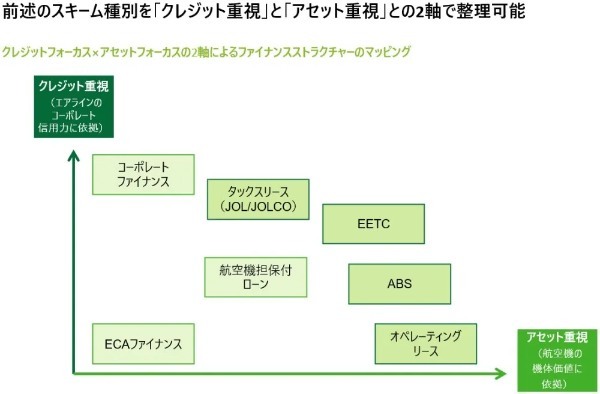

現在、金融工学技術の進化とともに、エアラインのコーポレートとしての信用力と航空機機体の資産価値のどちらをどの程度依拠するかによって多様なファイナンスストラクチャーが登場している。結果、現在では世界の空を運航する航空機の約半分がリース機体となっているのは冒頭に述べたとおりである。

Covid-19による影響

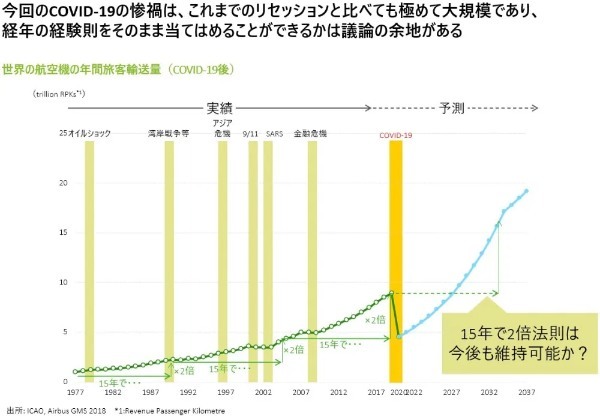

過去を振り返ると航空運輸業界自体は、これまでもオイルショック(79年)・湾岸戦争(90年)・アジア通貨危機(97年)・米国同時多発テロ(01年)・SARS(03年)・リーマンショック(08年)とたびたび外的ショックにより短期的には急激な需要減に見舞われながらも長期的には15年で2倍成長することが経験的には知られていた。今回のCovid-19の惨禍は、これまでのリセッションと比べても極めて大規模であり、経年の経験則をそのまま当てはめることができるかは議論の余地がある。

2019年後半、新型コロナウィルス感染症(Covid-19)拡大により、深刻な影響を最も大きく受けた産業の一つは航空産業であり、2020年にはグローバルの旅客輸送需要の約半分に相当する28億人の旅客数、39.9兆円の旅客輸送売上が喪失した。

その後もネガティブな影響は継続し、エアラインの破綻の他、機体のリース契約の見直しや機体発注そのもののキャンセル・受領延期も相次いだ。これはエアラインの経営不安や確保すべき運転資金水準維持という応急的な対応だけでなく、さらなる経営効率化への推進圧力が高まった結果でもある。具体的には、燃費効率が悪い高齢機や大型機を中心に機材ポートフォリオの大がかりな組み替えがCovid-19直後より現在に至るまで継続的に進行している。

加えて、近年深刻化する米中対立や、気候変動対応を中心とするサステナビリティへの配慮要求(後述)も相まって、結果的に航空機製造領域も含む航空運輸を巡る広範なエコシステムに大きな変容をもたらしたことは間違いない。

しかし、22年上半期の実績を参照するに、航空運輸業界において一部不安要素は残るものの堅調に回復しつつあるとってよい。2019年以来初めて遠方で休暇を取る人が多く出た結果、北米・欧州において航空旅客運輸需要は既にCovid-19以前の水準に回復しており、燃料費と人件費の増加、空港職員(欧州)とパイロット(米国)の不足による運航難が生じてはいるものの、大半の航空会社で決算が黒字に転換してきている。他方、アジアは依然、中国を中心にCovid-19の影響が残っており、最大需要であるレジャー旅行を妨げる政策の結果、道半ばである。実際、国際航空運送協会(IATA;The International Air Transportation Association)のレポートでも、航空運輸需要について2023年は19年比で105%まで伸びると予測している。航空機ファイナンス市場についても、このような実需の回復予兆に加え、世界的なインフレ・金利上昇トレンドの結果、投資家の関心は航空機ファイナンスへ再び集まってきている。Avilease、Bain Capital(Griffin)、KKR(Altavair)などの金融機関が同分野に続々新たに参入しているのがその証左といえる。

航空運輸需要および航空機ファイナンス需要は、程度の差こそあれ、再び大きくなることは間違いない。需要増に対して、Covid-19における経験をリスク管理に十分に織り込んだ上で再度参入・深耕を図るべきではなかろうか。

求められる航空機ファイナンスにおけるリスク管理

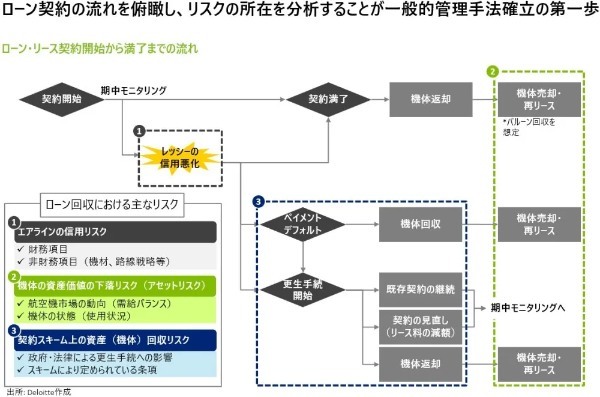

優良な取引先を選定する際や効率的・効率的な契約履行状況のモニタリングを行う際にも、実際の契約の流れを俯瞰し、リスクの所在と内容を整理・分析することが管理体制構築の第一歩と考えられる。

実務上は多くの管理手法が存在するが、一例を提示したい。

大別して3つのカテゴリーに分けられる。一つ目はレッシーの破綻リスク(信用力)、二つ目は機体の資産価値の下落リスク、そして、三つ目は契約スキーム上の資産(機体)回収リスクである。これら3つのカテゴリーそれぞれにおいて、一般的なアセットファイナンスの文脈に、航空機ファイナンスという事業運用・資産の性質および契約慣習上の配慮すべき事情をどう理解し、管理体制に落とし込むかがポイントになる。

例えば、レッシーの信用力に関しては、コストの4割を占める燃料費をどうコントロールするのか、あるいは、事業展開をしている国や地域において、国際的な市場開放の推進度合や鉄道など陸上輸送網との競合具合などを加味した場合、どの程度、市場が競争的か、などが重要になるだろう。機体の資産価値の下落リスクにおいては、不動産における家屋資産などの築年数と同様、運用開始からの年数(いわゆる機齢)が重要になろうことは想像に難くないが、この他にも、機齢が浅くとも機種自体が早晩生産終了するような場合や深刻な設計上の欠陥などが発見され、事前想定以上の運用コストがかかる恐れが出てきた場合など、当該機体資産の市場価値や流動性にとってマイナスに影響する。スキーム上の資産(機体)回収リスクにおいても、信用リスク事象発生時にスムースな担保権実行手続きや債務者による資産価値維持を明示的に義務づけたケープタウン条約や米国連邦倒産法1110条が契約上形式的・実効的にカバーされているかどうかが、その回収リスク低減に大きな要素になり得る。

上述、重視すべきリスク管理項目は一例に過ぎず、例えば、機体の資産価値についても外部評価事業者による鑑定評価書も各社によって価値算定時に考慮する項目や前提が異なるため、外部鑑定評価をそのまま担保価値として織り込むことができない。対象顧客、担保対象とする機体資産種別、多用しようとするファイナンススキームなど今後推進する事業運営方針に鑑み、先験的・実務的な知見をリスク管理の仕組みにおける制度設計および今後の継続的な改善体制に反映させていかなければならない。

良くも悪くもCovid-19を起点としてエアライン経営や機体の資産価値に影響を及ぼした項目とその度合いは、今後金融機関が留意すべきリスク管理項目やその定量化のために豊富な知見を提供してくれることになった。今こそ、これら航空運輸業界の経験を奇貨として知見を蓄積・体系化/視覚化するべきではないだろうか。

今後求められるサステナビリティ時代における航空機ファイナンスのリスク管理

これまで、過去40年に渡る航空運輸業界の隆盛と伴う航空機ファイナンス市場の成熟化の背景、それに関連し、Covid-19による経験実績から導出すべき航空機ファイナンス事業におけるリスク管理体制整備のあり方をいずれもこれまでの経験を起点に議論を展開した。最後に気候変動対策を含むサステナビリティとその影響度合いについて議論をしたい。

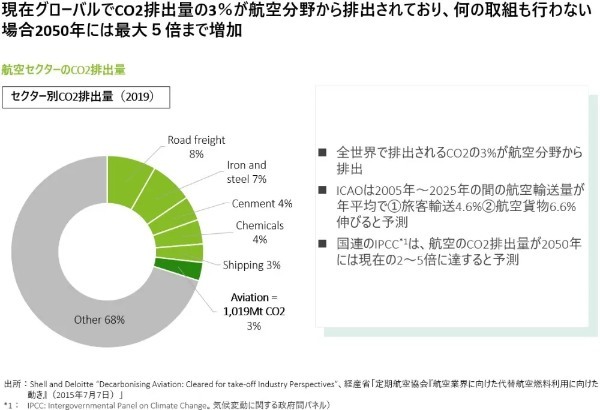

ただでさえ、気候変動については、TCFD(Task Force on Climate-related Financial Disclosures)に代表されるように金融機関には、そのリスク管理からリスク開示・資産分類に至るまで全周的に規制やガイドラインが設けられており、金融機関およびその投融資を受ける事業会社の運営に大きな変容を求めている。現在、全世界で排出する二酸化炭素(CO2)のうち3%が航空運輸分野から排出されており、何の取り組みも行わない場合2050年には最大5倍まで増加するといわれている。結果として、航空運輸分野は、他産業と異なり特別の枠組みの中で、どのような配慮を求めるべきなのか欧州を中心に規制設計が進められている。最も具体的かつ運用上新たな対応を求める項目が多い規制である「EUタクソノミー」を事例に、どのような変容が求められているのかを検討する。

EUタクソノミーとは、対象となる経済活動が環境的に持続可能かどうかの判定基準の一つである。EU域内では、EUタクソノミーの体系下に定義される「技術的スクリーニング基準(TSC)」と呼ばれる基準値や目標値に適合しなければ、企業が展開する事業がサステナビリティに資する(=グリーン)と認められない。金融機関の場合、TSCに適合しない債券はグリーンボンド(資金使途を環境負荷削減に限定した債券)とは認められないことになる。また、EUに所在する金融機関および大企業は、TSCに基づき、投融資先企業および自社の事業ポートフォリオにおいて、保有資産または売上げの何割が「グリーン」活動に基づくものかについての開示も義務づけられる。

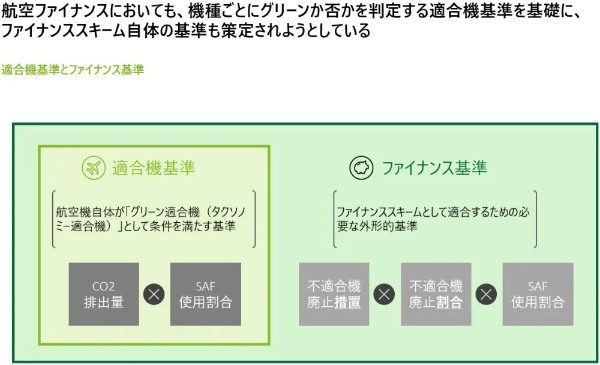

航空運輸分野については、EU域内でグリーン活動に適合する航空機や運航体制およびファイナンス手段が決定されることになる。詳細は割愛するが、今後、どのような航空機の機種に対するファイナンスがグリーン適合するのか(適合機基準)に加えて、ファイナンススキームとしてグリーン不適合機の廃止措置・割合およびSustainable Aviation Fuel(SAF)といわれるバイオマス由来燃料の使用割合によって(ファイナンス基準)、その投融資のグリーン適合が決定される。結果的に「グリーン不適合な航空機」となってしまった場合には、資金調達から運航まで一貫してグリーン適合する航空機と比べて、高コスト・高リスクの資産として判断されることになるだろう。

委細は依然EU委員会とその委嘱を受けた下部機関によって議論が継続されているところであり、航空機ファイナンス事業推進上どのような対応が実務的に求められるかそのスタンダードは定まっていない。しかしながら、サステナビリティ対応というそのインパクトが未体験のリスクに対して対応が求められているのは航空機ファイナンス領域も例外ではない。

今後は、Covid-19のような既視感のあるリスクについてはその精度を高めるために実績を収集・分析しこれまで属人的だったプラクティスを形式知化する努力が、サステナビリティのような未知のリスクに対して、情報感度をさらに高め、関連組織や業界団体との議論に積極的に参加し、意見表明をしていくことが求められるのではないだろうか。

▼著者登壇のセミナー

航空機ファイナンスと信用リスク評価

~リスク管理の基礎から昨今のアフターコロナ・サステナブルトレンドまで~

開催日時:2023-02-02(木) 13:30~16:30

(会場受講またはオンライン受講/いずれもアーカイブ配信付き)

ディレクター

経歴:コーネル大学大学院卒業後、大手重工業を経てデロイトトーマツコンサルティング入社。航空宇宙・防衛インダストリーに係るアドバイザリー業務に多数従事。その後航空機部品製造企業立上に参画。執行役員(経営企画統括)として量産事業を軌道に乗せる。現在は、有限責任監査法人トーマツにてファイナンスとインダストリノウハウを相互に融合を図るアドバイザリー業務に従事。この他、専門とする航空宇宙・防衛、重工・産業機械、及び、グローバル農業分野において法政策・ファイナンス・テクノロジー観点での業界全体への提言に注力。

書籍:『リスクアドバイザリーのすべて』(中央経済社、2022)、『気候変動時代の「経営管理」と「開示」』(中央経済社、2021)、『宇宙旅行入門』(有斐閣、2019)いずれも共著