この記事は2023年6月2日に「The Finance」で公開された「【ファンド法務解説!】特別LP制度を利用した投資事業有限責任組合(LPS)のメリットと法的留意点」を一部編集し、転載したものです。

本稿では、プライベートエクイティファンドを組成する案件を数多く手掛ける弁護士が、国内のプライベートエクイティファンドにおいて「特別LP」のストラクチャーが採用される理由・メリット、従来のストラクチャーとの相違点、法的留意点について解説する。

なお、本稿内で引用している法令等の凡例は以下のとおりである。

・LPS法 投資事業有限責任組合契約に関する法律

・LLP法 有限責任事業組合契約に関する法律

・金商法 金融商品取引法

・金商法施行令 金融商品取引法施行令

・金商業等府令 金融商品取引業等に関する内閣府令

目次

1 はじめに

ベンチャーキャピタルファンドやバイアウトファンド等、主として未公開株式への投資を目的とするプライベートエクイティファンド(以下「PEファンド」という)の組成に際しては、国内では投資事業有限責任組合(以下「LPS」という)が用いられることが一般的である。

LPSは、組合(ファンド)の運用主体となる無限責任組合員(以下「GP」という)と、ファンドの出資者となる有限責任組合員(以下「LP」という)によって構成される。

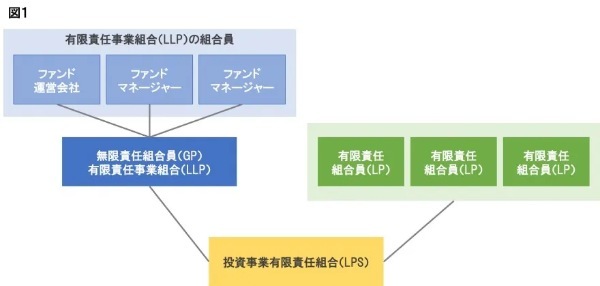

PEファンドにおけるストラクチャーとして、ファンド運営会社とファンド運営会社に従事する個人たるファンドマネージャー(以下「ファンドマネージャー」という)を組合員とする有限責任事業組合(以下「LLP」という)をLPSと同時に組成し、当該LLPがLPSのGPとなり、キャリードインタレスト(ファンドの事業運営への貢献の対価として、ファンドへの出資割合を超えて受領する投資収益の分配を意味する)を受領する事例が多く見られる(図1参照。以下「LLPストラクチャー」という)。LLPストラクチャーの詳細については、拙著『投資事業有限責任組合(LPS)の無限責任組合員(GP)としての 有限責任事業組合(LLP)利用の理由・メリットと法的留意点』を参照されたい。

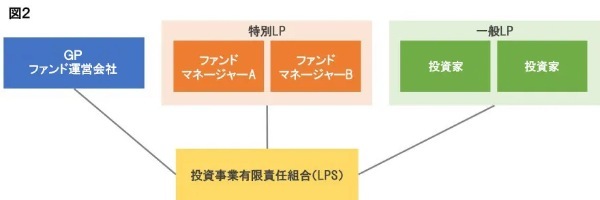

他方で、例えば、海外(ケイマン諸島等)のリミテッドパートナーシップでは、ファンド運営会社に従事する個人たるファンドマネージャーが、リミテッドパートナー(LP)として出資を行いつつ、一般の投資家として資金提供を行うLP(以下「一般LP」という)とは区別された「Special Limited Partner」(以下「特別LP」という)として位置付けられ、ジェネラルパートナー(GP)に代わって(又はGPと共に)、LPの立場でキャリードインタレストを受領する、というストラクチャーが多く見られる(以下「特別LPストラクチャー」という)。

日本においては、これまで、特に税務上の観点から、この特別LPストラクチャーを採用することが難しいと考えられていた。しかし、2021年4月に、金融庁が、「キャリード・インタレストの税務上の取扱いに係る公表文」(以下「本公表文」という)を公開したこと(2022年7月に一部改訂)をきっかけに、国内のLPSを利用したPEファンドにおいても、特別LPストラクチャーを利用してファンドを組成する事例も見られる(図2参照)。

LLPストラクチャーと特別LPストラクチャーは、いずれも、①個人たるファンドマネージャーが、ファンド事業に対する有限責任性を確保しつつ、②キャリードインタレストを受領できる(ファンドの投資収益に対するインセンティブを、成功報酬ではなく、分配として受領できることにより、税務上のメリットを享受する)ことを目的としている点で共通しているが、その方法が異なっている。

そこで、本稿では、LLPストラクチャーと特別LPストラクチャーの相違点や、LPSにおいて特別LPストラクチャーを採用するために必要な要件、LPS契約作成時における留意点等について論じることとする。

なお、以下で述べるとおり、ファンドストラクチャーの検討においては、税務上の取扱いに関する問題が重要となるため、具体的な検討に際しては、法律専門家とともに税務専門家にも同時に確認されたい。

2 LLPストラクチャーと特別LPストラクチャーの相違点

(1)ファンドマネージャーの有限責任性確保

上述1のとおり、LLPストラクチャー及び特別LPストラクチャーは、ともに、個人たるファンドマネージャーがファンド事業に対する有限責任性を確保できることが前提となる。

そのための方策として、①LLPストラクチャーは、ファンドマネージャーが直接GPとなるのではなく、ファンドマネージャーを組合員とするLLPを組成し(LLPは、LLP法15条により、組合員の有限責任性が認められる)、LLPがGPとなることにより、ファンドマネージャーの有限責任性を担保している。しかし、LLPがGPとなることについては、金商法やLPS登記上種々の問題が存在する。詳細は拙著を参照されたいが、特に深刻なのはLPS登記の問題であり、登記実務上LPSのGPとしてLLPを登記することができないことから、本来は有限責任性を享受できるはずのLLPの組合員の一部又は全員をGPとして登記しなければならない。これにより、LPS登記上、ファンドマネージャーがLPSのGPとして登記されざるを得ず、無限責任を負うかのような外観が作出されてしまう場合がある。

これに対し、②特別LPストラクチャーは、ファンドマネージャーがLPとして出資をすることとなるため、ファンドマネージャーの有限責任性は確保されることとなる(LPS法9条2項)。なお、LPS法9条3項は、LPがLPSの業務執行権限を有する組合員であると誤認させる行為を行う場合には、無限責任を負う旨が規定されているところ、ファンドマネージャーはファンド事業の運営を担当することとなるため、LPの立場で出資をしても有限責任性を確保できないのではないかという疑念もあり得る。しかし、ファンドマネージャーは、通常GP(法人)の役職員として所属しているところ、LPがGPの役員や被雇用者となることは、LPS法9条3項に規定する「(LPSの)業務を執行する権限を有する組合員であると誤認させる」行為には該当しないと考えられていることから(LPS法逐条解説*1 62頁)、GPの役職員たるファンドマネージャーが、所属するGPの業務の一環でファンド事業の運営を担当することにより、LPとしての有限責任性が否定されることはないと考えられる。

※脚注

*1)投資事業有限責任組合契約に関する法律【逐条解説】

(2)ファンドマネージャーがキャリードインタレストを受領できること

上述のとおり、ファンドマネージャーは、ファンドの事業運営へ貢献していることから、当該貢献への対価として、ファンドマネージャーのファンドへの出資割合を超えて、キャリードインタレストを受領することが正当化される。

この点、①LLPストラクチャーは、ファンドマネージャーが、LLPを通じてGPとしてLPSに出資する(すなわち、ファンドの運営を行う「GP」側の立場となる)ことから、ファンドマネージャーがファンドの事業運営に貢献する立場であることは明確といえる。

他方で、②特別LPストラクチャーでは、ファンドマネージャーはあくまで「LP」の立場でファンドに出資することから、特別LPが、一般LPとは異なり、ファンド契約上及び実態として、ファンドの事業運営に貢献していることが明確となっている必要がある(この点については、後述3及び4参照)。

3 特別LPストラクチャーが認められるための要件

LPS法上、組合員の損益分配の割合は出資割合に比例させることなく、組合契約において自由に定めることができるとされている(LPS法16条、民法674条参照)。しかし、税務上は組合契約で定められた損益分配の割合が、「各組合員への出資の状況や組合事業への寄与の状況等から見て経済合理性を有していないと認められる場合」でないことが必要*2とされている(所得税基本通達36・37共-19(以下「本通達」という)参照)。

この点、本公表文では、例えば、次の要件に該当する場合には、LPS契約においてファンドマネージャーを特別LPとして扱ってキャリードインタレストを分配することが、本通達上の「経済合理性」を有しているとして、課税上認められるものとされている。

※脚注

*2)すなわち、当該「経済合理性」を有していない場合には、組合契約で定められた出資割合と異なる損益分配を行うことが、課税上否定される可能性があることを意味する。

(1)組合契約の締結及び組合財産の運用が各種の法令に基づいて行われていること

当該要件については、通常LPS契約の締結は、LPS法に基づいて行われ、また、LPSのGPは金商法上の投資運用業の登録(同28条1項4号、2条8項15号ロ)又は適格機関投資家等特例業務(以下「特例業務」という)の届出(同63条2項)を行って、LPSの投資事業の運用を行っている。従って、当該要件の充足性が問題となる可能性は低いと思われる。

(2)ファンドマネージャーが金銭等の財産を投資組合に出資していること

キャリードインタレストは、あくまでファンドの投資収益に係る組合員への「分配」であるため、ファンドマネージャーがキャリードインタレストを受領するためには、LP(組合員)としてLPSに金銭等の財産を出資していることが前提となる。LPS法上、組合員は一口以上の金銭出資が求められるため(LPS法6条1項、2項)、特別LPとしてLPSに加入する場合でも、LPS契約で定められた出資一口当たりの金額(同3条2項5号)以上の出資が必要となる。従って、当該要件の充足性が問題となる可能性は低いと思われる。

(3)キャリードインタレストについて、組合契約上、利益の分配を規定する条項に定められていること

LPS契約上において、キャリードインタレストが、ファンドの投資収益に係る組合員への「分配」であるという性格が明らかにされていることが必要である。すなわち、LPS契約には、投資収益の分配(distribution)や配分(allocation)に関する規定が置かれるところ、当該規定において、キャリードインタレストが特別LPに対する組合利益の分配として配賦される必要がある。

この点については、後述4(1)参照。

(4)LPS契約に定められている分配条件が恣意的でないこと

LPS契約で定められた分配条件が恣意的でないといえるためには、①LPS契約がその組合の組合員全員の合意のもとに締結されたものであり、かつ、②その組合の組合員は他の組合員と利害の対立する複数の者により構成されていることが必要とされている。また、キャリードインタレストに関する規定について、例えば、ファンドマネージャーとその特殊関係者のみで決定・変更可能であるような場合には、分配条件が恣意的でないとはいえないとされている。

この点については、後述4(3)参照。

(5)組合契約の内容が、一般的な商慣行に基づいていること

特別LPへのキャリードインタレストの分配に経済合理性があると認められるためには、LPS契約の内容が国内外における一 般的な商慣行に基づいていることが必要である。

この点については、後述4(1)参照。

(6)ファンドマネージャーが投資組合事業に貢献していること

特別LPが自らの出資割合を超えてキャリードインタレストの分配を受けることについて経済合理性があると認められるためには、ファンドマネージャーがLPSの事業に貢献しているかどうかが重視される。具体的には、ファンドマネージャーがLPSの投資意思決定に重要な影響を及ぼす権限*3を有し、組合事業に係る利益を生じさせるために実際にその権限を行使している場合には、投資組合事業に貢献していると考えられる、とされている。

この点については、後述4(2)参照。

※脚注

*3)公表文によれば、例えば、租税特別措置法施行令26条の30第1項に規定する行為をし得る権限は、投資組合事業の投資意思決定に重要な影響を及ぼす権限の一つといえる、とされている。

4 LPS契約作成上の留意点

特別LPにキャリードインタレストを分配することについて経済合理性が認められるための要件は上述3のとおりであるが、当該要件に該当させるために、LPS契約作成時においては、以下のような点を留意すべきであると考えられる。

(1)配分及び分配順序の規定において、特別LPにキャリードインタレストを帰属・分配させる形とすること

特別LPにキャリードインタレストを分配するためには、まず、上述3(3)のとおり、LPS契約の投資収益の分配(distribution)や配分(allocation)に関する規定において、キャリードインタレストが特別LPに帰属及び分配される旨が規定される必要がある。

この点、経済産業省公表の「投資事業有限責任組合契約(例)及びその解説(平成30年3月)」(以下「平成30年LPS契約例」という)では、①「組合財産の分配」の規定(第28条)において、LPSの運用実績に応じたGPの受領すべき部分を「報酬(成功報酬)」ではなく、「分配」と構成し(同28条4項2号参照)*4、また、②「損益の帰属割合」の規定(同27条)において、当該GPへの分配金額に係る利益はGPに帰属するものと規定されている。そのため、平成30年LPS契約例の規定等を基に、特別LPがGPに代わって*5、キャリードインタレストの分配及び帰属を受ける形に規定することが必要となる。

次に、上述3(5)のとおり、特別LPへのキャリードインタレストの分配の方法が、国内外における一 般的な商慣行に基づいていることが必要である。

この点、平成30年LPS契約例では、①各組合員への分配金額が出資履行金額(又は出資約束金額)に達するまでは各組合員に対して出資割合に応じた分配を行い、②その後は、(i)α%(例えば20%)をGPに対してキャリードインタレストとして分配し、(ii) 100‐α%(例えば80%)を各組合員に対して出資割合に基づいて分配する形となっている(同28条4項参照)。このような分配方法(二段階の分配方法)は、主に国内のベンチャーキャピタルファンドでは比較的一般的であるため、上記の②(i)部分を、キャリードインタレストとして特別LPに分配することは、一般的な商慣習に基づいているといえると考えられる。

なお、国内外のバイアウトファンド等では、①各組合員への分配金額が当該組合員の出資金額に達した後、更に、②一定のハードルレート(例えば、「出資金額に対して年利8%」等)に達するまでは、各組合員に対して出資割合に基づいた分配を行い、その後に、③まずはGPに対してハードルレートに対応する金額の分配を行った後(いわゆる「キャッチアップ」)、④その残額について、(i)20%をキャリードインタレストとして分配し、(ii)80%を各組合員の出資割合に基づいて分配する方法が多くみられる*6。このような四段階の分配方法は、ハードルレートの到達がキャリードインタレスト発生の前提となっている点で、上記の二段階の分配方法と異なるが、こちらも一般的な商慣習に基づいているものと思われる。

※脚注

*4)当該GPへの分配部分がキャリードインタレストに相当するが、平成30年LPS契約例では「キャリードインタレスト」という用語は用いられていない。なお、「投資事業有限責任組合モデル契約(平成22年11月)」(以下「平成22年モデル契約」という)では、LPSの運用実績に応じた対価を「報酬(成功報酬)」として構成している(第29条4項、第33条3項参照)。

*5)GPに代わって特別LPのみがキャリードインタレストを受領するパターンの他、特別LPがGPと共にキャリードインタレストを受領するパターンも考えられる。以下同じ。

*6)平成22年モデル契約29条4項参照。但し、前注4のとおり、平成22年モデル契約は、当該GPの受領部分を「分配(キャリードインタレスト)」ではなく、「報酬(成功報酬)」と構成している点は異なっており、留意が必要である。

(2)特別LPたるファンドマネージャーを特定し、LPSの投資意思決定に重要な影響を及ぼす権限を有していることを明記すること

上述3(6)のとおり、特別LPがキャリードインタレストの分配を受けることについて経済合理性があると認められるためには、ファンドマネージャーがLPSの投資意思決定に重要な影響を及ぼす権限を有し、組合事業に係る利益を生じさせるために実際にその権限を行使していることが必要となる。

LPS契約上、LPSの事業活動にとって不可欠な人物をキーパーソン(主要担当者)として特定し、当該キーパーソンがファンドの事業活動に関与しなくなった場合には、投資期間(出資約束期間)が満了し、新規投資が禁止又は制限される等の効果が発生する旨が規定されるのが一般的である(いわゆるキーパーソン条項)。また、LPSの運営においては、GPの内部組織として投資委員会が設置され、投資委員会の委員(通常はGPの役職員)の決議により、LPSの投資判断が行われることが一般的である。

そのため、LPS契約におけるキーパーソン条項や投資委員会に関する規定において、特別LPとなるファンドマネージャーをキーパーソンや投資委員会の委員として明示することが考えられる*7。

※脚注

*7)当然のことであるが、単にこれらの規定がLPS契約上規定されているだけでは足りず、運用上の実態にも相違がないことが必要である。

(3)LP同意の計算において、特別LPを除外すること

上述3(4)のとおり、分配条件が恣意的でないことが必要とされており、具体的には、特に、LPS契約におけるキャリードインタレストに関する規定が、ファンドマネージャーとその特殊関係者のみで決定・変更可能であるような状態であってはならないとされている。

この点に関して、LPS契約上、LPS契約の変更の他、ファンド運営に係る重要事項(利益相反取引やファンドの存続期間の延長等)の決定について、LPの出資口数の合計数に対する一定割合以上の同意が必要とされている点に留意する必要がある(平成30年LPS契約例54条1項参照)。すなわち、特別LPは、あくまでLPの立場であることから、LPS契約上でLPの同意が必要となる事項について、特別LPの出資口数がその計算に含まれることになる。

しかし、特別LPストラクチャーは、そもそも本来GP側として受領すべきキャリードインタレストを、LPの立場で受領するための仕組みであるから、LPS契約上でLP同意が必要となる事項に係る計算において、特別LPの出資口数を除外する(すなわち、一般LPのみの出資口数の合計数に対する一定割合以上の同意を要件とする)ことが考えられる。

5 特別LPストラクチャーを採用する際のその他の留意点

本公表文で提示された要件の観点からLPS契約作成において留意すべき点は、上述4のとおりであるが、その他にも、特別LPストラクチャーを採用する際に、法律上又は組合契約上留意すべき点として、以下のようなものが考えられる。

(1)金商法上の留意点

国内のPEファンドのGPの多くは、特例業務の届出(金商法63条2項)を行い、LP持分の取得勧誘及びLPS財産の投資運用を行っている。この場合、LPSのLPの範囲は「適格機関投資家等」(具体的には、1名以上の適格機関投資家と、49名以内の特例業務対象投資家)に限定されなければならない(同条1項)。

特別LPもLPである以上、上記の投資家要件を充足する必要がある。この点、上述2(1)のとおり、特別LPとして加入するファンドマネージャーは、GPの役職員であるケースが多いと考えられるところ、GPの役職員であれば、特例業務対象投資家の範囲には含まれることとなる(金商法施行令17条の12第1項6号、金商業等府令233条の2第1項1号)。

なお、特例業務届出者であるGPは、LP持分の取得勧誘及びLPS財産の投資運用において、金商法上の行為規制の適用を受けることとなる。もっとも、特定投資家に該当するLPに対しては、一定の行為規制の適用が除外される*8。この点、個人たるファンドマネージャーは、原則として特定投資家には該当しない*9。しかし、金商法上、一定の要件を満たす個人であれば、自己を特定投資家として取り扱うよう申し出を行うことができる(金商法34条の4)。

なお、2022年に金商業等府令が改正され、特定投資家に移行可能な個人の範囲が拡張されており、例えば、①特定の知識経験を有する者*10で、②有価証券の売買等に係る契約を締結してから1年を経過しており*11、かつ、③前年の収入が1000万円以上であると見込まれる場合には、申し出により特定投資家に移行可能となっている(改正の詳細については、金融庁のホームぺージ*12を参照されたい)。そのため、特定投資家に移行可能な個人の要件を充足し得るファンドマネージャーであれば、特別LPとしてLPS契約を締結するに際して、自己を特定投資家として取り扱うよう申し出を行うことにより、GPにおいて、一定の行為規制の適用を除外させることも考えられる。

※脚注

*8)例えば、契約締結前の書面交付義務(金商法37条の3)や契約締結時等の書面交付義務(同37条の4)等は、同45条2号により、特定投資家に対しては適用されない。また、特例業務届出者については、特定投資家たるLPに対する運用報告書の交付(同法42条の7)も免除されている(金商業等府令134条5項4号)。

*9)適格機関投資家として届出(定義府令10条1項24号)を行っている個人であれば、特定投資家に該当するが(金商法2条31項1号)、それ以外の個人は、原則として特定投資家には該当しない(同項各号、定義府令23条各号)。

*10)「金融商品取引業、銀行業、保険業、信託業その他の金融業に係る業務に従事した経験が通算して1年以上になる者」も含まれるところ(金商業等府令62条3項1号)、例えば、特例業務の届出を行いファンドの運用を行うGPの業務も「その他の金融業」には含まれるのではないかと考えられる。

*11)金商業等府令の改正により、当該GPとの取引経験でなくとも、他の金融商品取引業者との取引経験も考慮することが可能となっている(同62条1項1号ハ)。

*12)特定投資家に関する情報:金融庁

(2)特別LP用ファンドの組成

上述3(6)及び4(2)のとおり、特別LPストラクチャーでは、特別LPとなるファンドマネージャーが、LPSの投資意思決定に重要な影響を及ぼす権限を有していることが要件となる。従って、当該ファンドマネージャーがファンド運営会社(GP)から退社するなどして、LPSの投資意思決定に関与しなくなると、特別LPとしてキャリードインタレストを受領する前提を失うこととなる。この場合、当該ファンドマネージャーがLPSから脱退したり、その特別LPたる地位を他者に譲渡したりといった手当てが必要となり得る。しかし、LPSの脱退はやむを得ない場合を除いて認められないなど(LPS法11条)、当該手当てを一般LPのいる投資ファンドレベルで行うことは煩雑である。

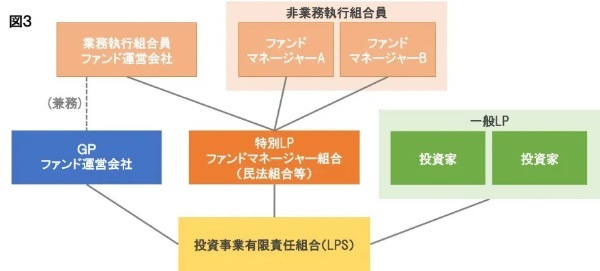

そこで、ファンドマネージャーのみにより構成される組合(以下「ファンドマネージャー組合」という)を別途組成し、当該ファンドマネージャー組合が投資ファンドの特別LPとして加入するといったストラクチャーをとることも考えられる(図3参照)。

このようなファンドマネージャー組合を組成する場合、その法的構成はLPS又は民法上の組合(以下「民法組合」という)を利用することが考えられる*13。ファンドマネージャー組合のGP(民法組合であれば業務執行組合員)は、投資ファンドのGPが兼務することが考えられるが、その場合、以下のような点に留意が必要と考えられる。

・ファンドマネージャー組合の組成・運用も金商法の適用対象となりうるため、原則として特例業務の要件を充足する必要があること*14。

・投資ファンドから見たファンドマネージャー組合の不適格投資家(金商法63条1項1号イ~ハ)該当性*15。

・同一GPであるファンドマネージャー組合から投資ファンドへの出資の自己取引(金商法42条の2第1号)該当性*16。

※脚注

*13)民法組合の場合、LPSと異なり、財務諸表等の監査が必須ではない(LPS法8条2項参照)等の違いがある。

*14)この点、金商法施行令1条の3の2の要件(いわゆる「全員関与要件」)を充足する集団投資スキーム持分については、金商法の適用を受けないこととされているため(金商法2条2項5号イ)、ファンドマネージャー組合の実態及び契約内容として、当該要件を充足する形とすることも考えられる。

*15)特例業務を利用するLPSでは、そのLPに不適格投資家が含まれてはならない。しかし、①ファンドマネージャー組合の法的構成がLPSである場合、又は、②ファンドマネージャー組合の業務執行組合員が投資ファンドのGPと兼務をしている場合には、ファンドマネージャー組合のLP(民法組合であれば非業務執行組合員)及び投資ファンドのLPのうち、適格機関投資家でない者の合計が49名以下である場合には、不適格投資家に該当しないと考えられる(金商業等府令235条2号イ及びロ)。

*16)この点に関しては、ファンドマネージャー組合は、投資ファンドたるLPSへ出資することのみを目的として組成されるファンドであるところ、その内容がファンドマネージャー組合の組合契約上明らかにされている等すれば、自己取引には該当しないとの整理が可能と思われる(マスター・フィーダー方式のファンドについてであるが、金融庁・2021年11月10日公表パブリックコメント45頁174番参照)。

(3)GPたるファンド運営会社の無限責任リスク回避の問題

上述2(1)のとおり、LLPストラクチャーと特別LPSストラクチャーの共通点として、ファンドマネージャーの有限責任性を担保していることがある。

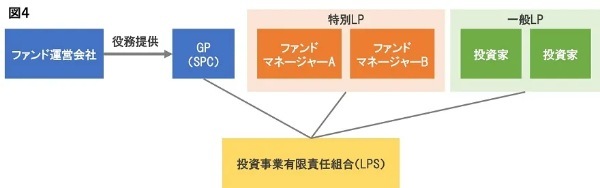

この点、LLPスキームの場合には、ファンド運営会社もファンドマネージャーと共にLLPの組合員となることで、ファンドマネージャーだけでなく、ファンド運営会社についても有限責任性を享受できるというメリットが考えられる。他方で、特別LPストラクチャーで、ファンド運営会社が直接GPになる場合は、ファンド運営会社はGPとして無限責任を負うこととなってしまう。この点に関しては、ファンド運営会社とは別に、LPSのGPとなる法人(SPC)を別途設立し、ファンド運営会社とSPCたるGPとの間で、ファンド運営に関して何らかの役務提供を行うことが考えられる(図4参照)。しかし、この場合、ファンド運営会社の役務提供行為の内容によっては、当該行為が投資助言業(金商法28条3項)又は投資運用業(同条4項)に該当するものとして、ファンド運営会社において金融商品取引業の登録(同法29条)が必要となり得る点に留意が必要と思われる。

(4)クローバックへの対応

LPS契約上、契約で定められた分配方法により順次分配を行った結果、LPS清算時等において、キャリードインタレストの受領主体が実際に受領したキャリードインタレストの額が、本来受領すべきキャリードインタレストの金額を超過してしまう場合があり、この場合に、キャリードインタレストの受領主体が当該超過分をLPSに返還する義務(いわゆる「クローバック」)が規定されることがある(平成30年LPS契約例46条3項)。

特別LPストラクチャーを採用し、個人たるファンドマネージャーがキャリードインタレストを受領する場合、仮にクローバックが発動したとしても、返還義務を負うべきファンドマネージャーに返還原資がないという事態が想定される。

このような事態を避けるための対応方法としては、キャリードインタレストの一部については直ちに分配せず留保させること(エスクロー)や、特別LPのクローバック義務について第三者(例えば、GPたるファンド運営会社)が保証することといった対応を、LPS契約において規定することが考えられる。また、そもそも、クローバックが発生しにくい分配方法とされているか(例えば、投資案件毎の出資金額ではなく、組合員の出資履行金額全額と同額の分配を、キャリードインタレスト発生に優先させる分配方法となっているか)、という観点も重要である。

弁護士及びニューヨーク州弁護士

弁護士法人大江橋法律事務所パートナー。ファンド及び金融規制法を専門とする。2006年京都大学法学部卒業、2008年京都大学法科大学院修了、2017年ニューヨーク大学ロースクール修了(LL.M.)。2014~2015年金融庁総務企画局市場課勤務(改正金融商品取引法立案担当)、2017年~2018年Harneys法律事務所香港オフィスにて研修。