この記事は2024年2月7日に「The Finance」で公開された「コンダクト・リスクとレピュテーション・リスクの関係 ~2023年の企業不祥事をコンダクト・リスクの視点で振り返る」を一部編集し、転載したものです。

本稿では、昨今注目を集める「コンダクト・リスク」の本質理解にアプローチするとともに、2023年の企業不祥事事例を取り上げながら、企業のコンダクトと社会からの信頼・期待の関係性について解説する。

目次

コンダクト・リスクの定義

コンダクト・リスクという用語は、既に金融機関の管理部門に定着しているが、各社のリスク管理関連部門の担当者としては、自社のコンダクト・リスクをどう特定し、どのように管理すべきか、全社的に意識統一していくことに難しさを感じている方々が多いのではないだろうか。

この場合にまず問題となるのが、コンダクト・リスクの定義である。「コンダクト・リスクとは何か?」への回答が定まっていなければ、そのリスクを特定して管理することもできないからである。

金融庁のコンプライアンス・リスク基本方針(2018年)は、コンダクト・リスクを明確に定義づけていないものの、以下のように整理している。

| ① 社会規範に悖る行為 ② 商慣習や市場慣行に反する行為 ③ 利用者の視点の欠如した行為 等により、結果として企業価値が大きく毀損されるリスク |

上記の整理は、金融機関に期待される社会的役割を考えたときに、その裏返しとしての「してはならない行動」としてはふさわしい内容といえる。

しかし、現代社会において企業一般に期待される数多くの役割、例えば環境保護、人権の保護、その他広く社会貢献的な行動などを考えた場合、そのすべてが上記で説明しきれるものではないし、金融機関以外には通用しにくい整理となってしまう。

そこで、筆者は、コンダクト・リスクをより広く捉え、以下のように定義することが分かりやすいのではないかと考える。

| コンダクト・リスクとは、 社会からの信頼・期待に反する企業活動 により、一時的な損失のみならず、中長期的なレピュテーションの低下や企業業績の悪化を生じさせるリスクをいう |

各企業においては、「自社が社会から何を信頼され、期待されているのか」という視点、あるいは「自社が社会に対して何を約束するのか」といった視点から、自社のあるべき行動を見つめ直し、社会からの信頼・期待に反する行動を発見し、是正を続けていく活動が求められる。これがコンダクト・リスク管理の本質だと考える。

コンダクト・リスクとレピュテーション・リスク

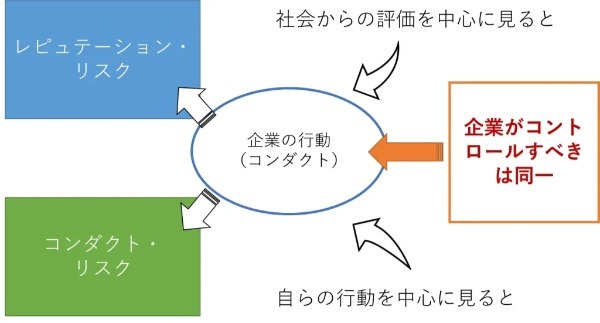

筆者は、コンダクト・リスクとレピュテーション・リスクとは、裏表の関係にあると考えている。

金融庁のコンプライアンス・リスク基本方針では、コンダクト・リスクが現実化する場面として、以下の類型が示されている。

| A 利用者保護に悪影響が生じる場合 B 市場の公正・透明に悪影響を与える場合 C 客観的に外部への悪影響が生じなくても、金融機関自身の風評に悪影響が生じ、それによってリスクが生じる場合 |

このうち、Cはレピュテーション・リスクのことを指しているが、上記A~Cの類型の中で、A(利用者保護への悪影響)またはB(市場の公正・透明への悪影響)の結果が生じる場合は、同時にC(レピュテーションへの悪影響)の結果が生じているし、一方で、A(利用者保護への悪影響)またはB(市場の公正・透明への悪影響)の結果が生じていない場合でも、C(レピュテーションへの悪影響)が生じる場合は多々存在する。

このように考えると、コンダクト・リスクが発現している場合は、常にレピュテーション・リスクが発現している場面といえるのである。

また、そもそも、企業のレピュテーションは、企業の行動(=コンダクト)に対する顧客や社会一般の人々からの個人的評価の集積によって形作られる。そのため、レピュテーションを維持・向上させたい企業は、その評価の対象となるコンダクトの質を向上させることを目指さなければならない。レピュテーションの維持・向上を図る活動と、コンダクト・リスクの実現化を抑止する活動は、結果として、同一の活動であり、この意味でコンダクト・リスクとレピュテーション・リスクは表裏一体なのである。

いずれも、企業がコントールすべきは自らのコンダクトである。ミスコンダクトにより発現するリスクを企業の側から見ればコンダクト・リスクと呼ばれ、社会から与えられる評価を中心に見ればレピュテーション・リスクと呼ばれる。

そして、現代社会において企業がレピュテーションを大きく毀損させる場面の一つが、企業が顧客や社会からの信頼・期待に背く行動を取った場合であるともいえる。このようなことからしても、「顧客からの信頼・期待」を中心に据えてコンダクト・リスクを理解するべきと考える。

2023年の企業不祥事をコンダクト・リスクの視点で振り返る

2023年も、社会からの注目を大きく浴びる不祥事がいくつかあった。以下では、金融機関におけるコンダクト・リスク管理との関係で特に注目すべき四つの事例を挙げたうえで、企業のコンダクトと社会からの信頼・期待の関係について簡単に述べたい。

(1)株式会社アイ・アールジャパン利益相反管理の問題

アイ・アールジャパン社(以下「IRJ」という)は、2021年にA社の買収防衛アドバイザリーを務めていたが、同案件に先立ち、IRJの副社長が、B社に対してA社の買収を提案していた事実について、これを「マッチポンプ疑惑」として週刊誌が報じた案件である。IRJは、同疑惑に関して第三者委員会を組成して調査を依頼した。

第三者委員会は、IRJは、金融商品取引事業者として誠実公正義務(金商法36条1項)を負担しており、コンダクト・リスク管理の視点から顧客の「信頼」(=信認義務にいう「合理的期待」も含む)を保護する立場にあったと指摘し、IRJは、元副社長による提案行為があったことを事前にA社に明かしたうえで、自社に依頼をするか否かの選択の機会を与えるべきだったとして、「顧客の利益・信頼を不当に害する行為」があったと指摘した。

第三者委員会が指摘するように、仮に法令違反ではなくとも、顧客の信頼を裏切る行動がレピュテーションの大幅な毀損につながるという事例を示した一つといえる。

なお、企業不祥事に関する第三者委員会報告書において、コンダクト・リスク違反が正面から論じられたのは、筆者が知る限り初めてであり、今後のコンダクト・リスク管理の在り方に重要な指針を与える事例といえるだろう。

(2)ちばぎん証券・仕組債に係る不適切販売の問題

ちばぎん証券株式会社が販売していた、複雑な商品設計を有する仕組債商品について、適合性原則(金商法40条1号)に反する勧誘が長期的・継続的に行われていたとされ、ちばぎん証券並びに同社に顧客紹介を行っていた千葉銀行及び武蔵野銀行に業務改善命令が出された事案である。

一般の顧客は、「銀行の紹介する商品ならば安心だ」という信頼・期待を有していたであろう。処分を受けた三社は、かかる信頼・期待を利用してリスク性金融商品の販売を拡大していたのであるが、その過程で顧客の利益を置き去りにしていたことで、大きな社会的批判を受けた。

なお、リスク性金融商品の販売については、本件処分に先立って金融庁による大規模な検査が実施されており、その結果が、「リスク性金融商品の販売会社による顧客本位の業務運営のモニタリング結果」(2023年6月30日金融庁)として発表されている。その内容について本稿で詳しく触れることはしないが、同報告では、1線のプロダクトガバナンスや、コンダクト・リスク管理の視点からの2線、3線による検証態勢についての課題などが整理されている。顧客本位の業務運営の原則の確保に重きを置く金融庁の方針(2023事務年度金融行政方針参照)からしても、今後の体制整備に大いに参考にすべき内容といえる。

(3)損保ジャパン・ビッグモーターとの取引再開問題

株式会社ビックモーター(以下「BM社」という)が大規模に保険金不正請求を行っていた問題は、同社の奇異なガバナンスの状況や、車体に故意に傷をつけていた異常な手法などとあわせてセンセーショナルに取り上げられた。もっとも、本稿で注目するのは、BM社のガバナンスやコンプライアンス違反の問題ではなく、同社からの不正請求の問題に解決を見ないまま、売上の維持を重視してBM社との取引(修理入庫誘導)再開を決断した損保ジャパン社の判断である。

そもそも、自動車保険などの損害保険は、実際の損害額を保険会社が評価し、妥当と判断された範囲で保険金が支払われる仕組みを有している。加入者らは、修理の必要性や金額の正当性等を保険会社が適切に判断してくれると信頼している。保険会社がBM社の不正を放置することは、保険加入者からの信頼を裏切る行為にほかならない。同社の白川元社長は、「こうした判断はビッグモーター社との取引関係を重視する一方、最も大切にすべきお客様への思いに至っていない、軽率な考えであったと深く反省している。」とコメントしている。

昨年、損害保険業界では共同保険にかかるカルテルの問題も大きく報道されており、現在も公正取引委員会による調査が継続しているが、カルテルの問題も、BM社の問題も、いずれも顧客本位の姿を忘れ、自社の利益を優先した点で、その本質は同根だろう。いずれの問題も、顧客・社会からの信頼を大きく損ねる事案であった。

(4)旧ジャニーズ事務所性加害問題

旧ジャニーズ事務所の性加害問題は社会に大きな衝撃をもって受け止められた。しかしながら、この問題は旧態然とした芸能界に特有の問題であり、自分の住む世界とはかけ離れた出来事だと捉えていないだろうか。

本件は、企業による深刻な人権侵害の事例である。昨今、企業に対して人権尊重の姿勢を求める世界の流れは加速を続けており、遅ればせながら日本でも、2022年9月に経済産業省が「責任あるサプライチェーン等における人権尊重のためのガイドライン」を発表して注目が高まっているところであった。

当然、金融機関も例外ではなく、むしろ社会的な立場、役割からすれば、人権尊重に向けた社会一般からの期待・信頼が真っ先に向けられる対象ともいえる。金融機関は、自社が人権リスクを引き起こす場合(例えば、自社内での深刻なパワハラ・セクハラ)に限らず、自社が人権リスクを助長する場合(例えば、融資先における過酷な労働環境の問題)、人権侵害リスクが自社の事業・製品・サービスと関連する場合(例えば、自社の銀行口座が振り込め詐欺等に利用される)などを念頭に、自社に関連するサプライチェーン上の人権侵害リスクを特定し、防止・軽減策を実行し、かつ、人権リスクが疑われる取引先等との継続的な対話を続けていかなければならない。このような態度こそが、社会からの信頼・期待に応えるコンダクトだといえる。

コンダクト・リスクの早期発見と是正

上記の事例にみられるように、金融機関においても、社会からの信頼と期待に反するミスコンダクトがあれば、たちまち大きな批判にさらされ、危機を迎える。

各企業においては、自社に対する社会からの信頼・期待はどのようなところにあるのか、これらの信頼・期待に裏切る結果となる危険性が自らのコンダクトに潜んでいないかどうかを常に考え続け、そのリスクを早期に発見・是正していく活動が重要である。

これらのリスクは、企業が販売する全商品、トップから現場まで全従業員のそれぞれの行動の、全てのコンダクトに潜んでいる可能性がある。これらの細かいリスクをトップダウンのシステムで発見していくことは不可能と考えるべきである。全社員の自覚と日々の行動により、現場が感じる小さなリスクや、リスクに至らない違和感についての情報を丁寧に拾い上げて、ボトムアップで経営陣に届けることができるシステムを、各企業なりに模索していくことが重要である。

さらに、その情報を受け取ったトップが、これらのリスク情報をどう取り扱うかも重要である。現場はリスクを知っている、しかし、リスク情報を受け取った経営トップが社会からの期待・信頼を忘れて行動してしまえば、BM社との取引再開問題に代表されるようなミスコンダクトが、経営トップ自身の行動によってもたらされる危険がある。

コンダクト・リスク管理は、経営トップから組織の隅々までに至る全従業員の継続的な取り組みによってのみ、実現することが可能になるのである。

パートナー弁護士

2004年弁護士登録。法律事務所勤務を経て2008年から吉本興業株式会社執行役員法務本部長、リスク管理委員会委員長、コンプライアンス推進委員会委員長など。2015年プロアクト法律事務所に参画し、2018年公認不正検査士資格、2019年公認内部監査人資格取得。不正・不祥事にかかる第三者委員会・社内調査業務や平時における企業のリスク管理、コンプライアンス・危機管理体制構築に関する業務などを扱う。