老後に必要な生活費と年金受給額はどれくらい?

「老後2,000万円問題」とは、老後は年金だけでは生活費が足りず、その不足額が2,000万円にのぼるという金額が浮き彫りになり、議論が巻き起こった問題です。2019年の金融庁の金融審議会 「市場ワーキング・グループ」の報告書 が発端です。

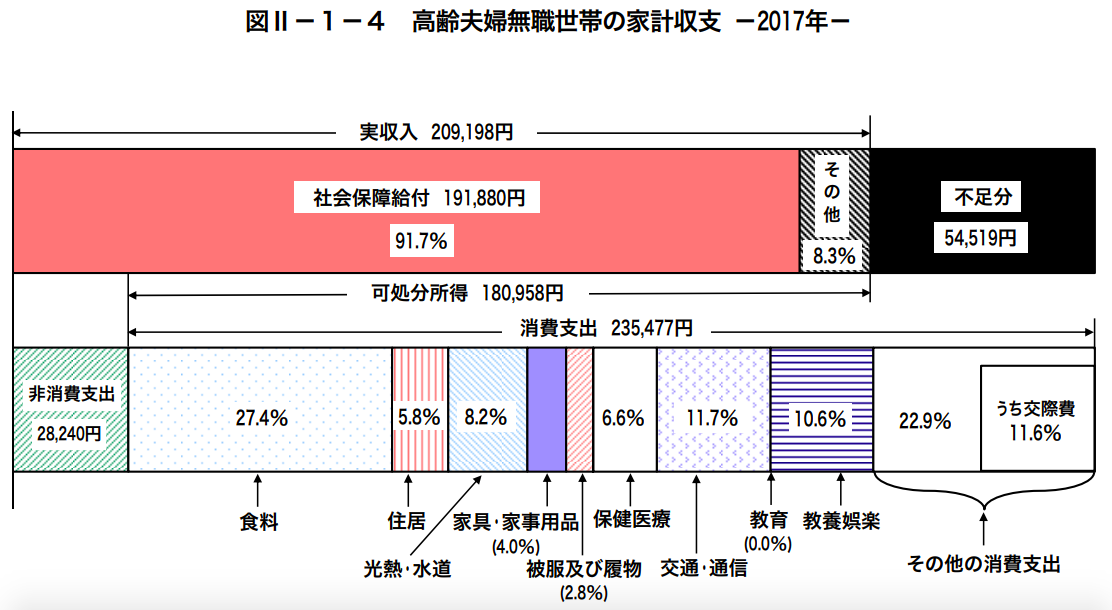

この報告書に用いられたデータは2017年の「家計調査」(総務省)です。夫65歳以上、妻60歳以上の夫婦のみの無職世帯の消費支出(月平均)は235,477円・税金と社会保険料など非消費支出は28,240円。それに対し、専業主婦(主夫)と会社員(公務員)の夫婦の実収入は月額209,198円(年金91.7%・その他収入8.3%)で、月々約5万5,000円不足するという内容でした。

引用:家計調査年報(家計収支編)平成29年(2017年) 家計の概要|総務省統計局 (画像=「RENOSY マガジン」より引用)

(画像=「RENOSY マガジン」より引用)

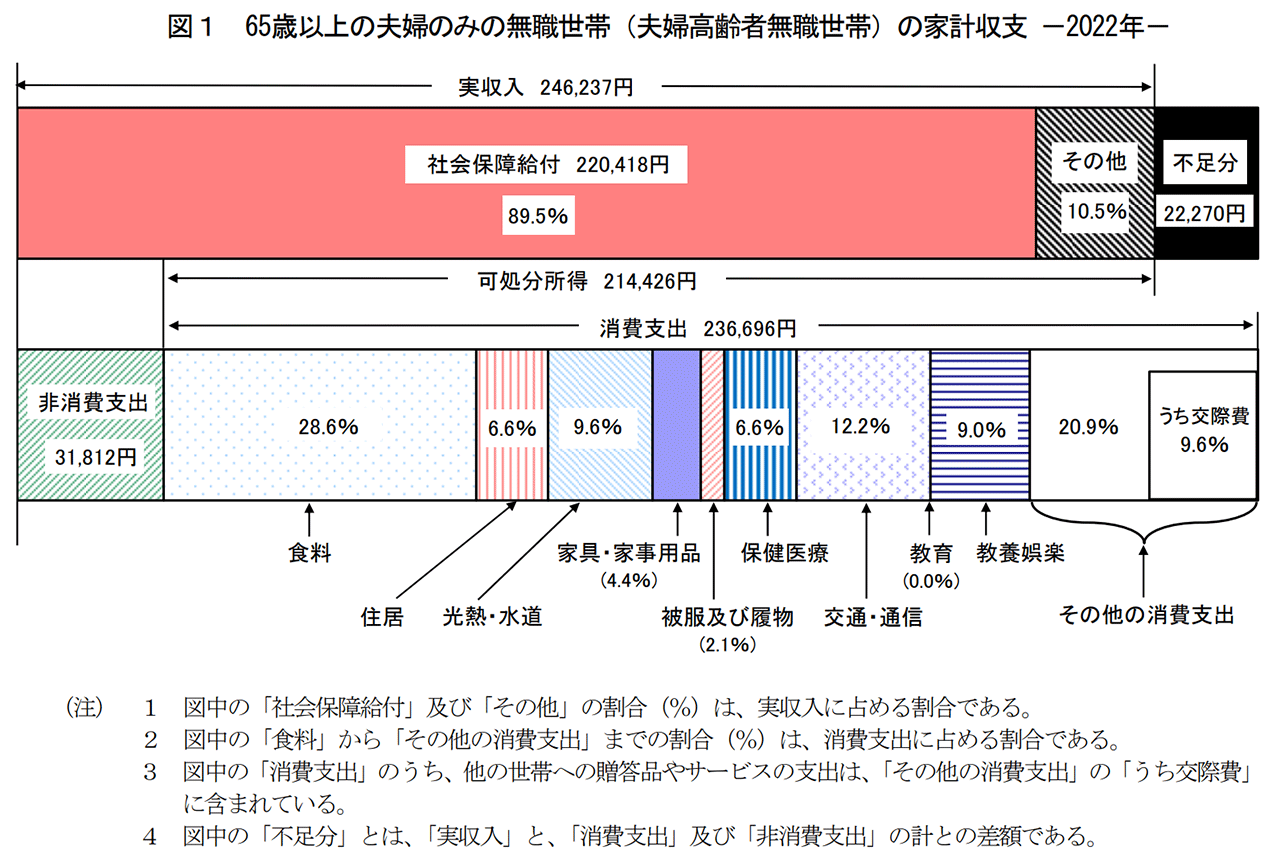

この結果は、年によって変化します。直近では不足金は約2万2,000円というデータが示されています。

引用:家計調査年報(家計収支編)2022年(令和4年)結果の概要|総務省統計局 (画像=「RENOSY マガジン」より引用)

(画像=「RENOSY マガジン」より引用)

コロナ流行とウクライナ戦争開始以後、日本でもインフレが起きています。物価上昇に合わせて公的年金の年金受給額も2年連続で上昇しました。しかし、物価上昇と同じ上昇率で上がってはいません。

この2年分の不足金額のデータをみても、現状、年金だけでは生活費が足りないのです。今後、年金の受給額が削減されたり、支給開始年齢が引き上げられたりする可能性も考えられます。ですから、金銭面で老後生活の不安を感じないようにするためにも、不足分を補えるだけの資産形成が大切です。

老後の生活費の不足額は?

老後の生活費の不足額は、その人が「どんな生活をしたいか」によって変わります。旅行や買い物によく出かける人と家から出ない生活の人を比較しただけでも、支出金額は変わってくることが想像できるでしょう。

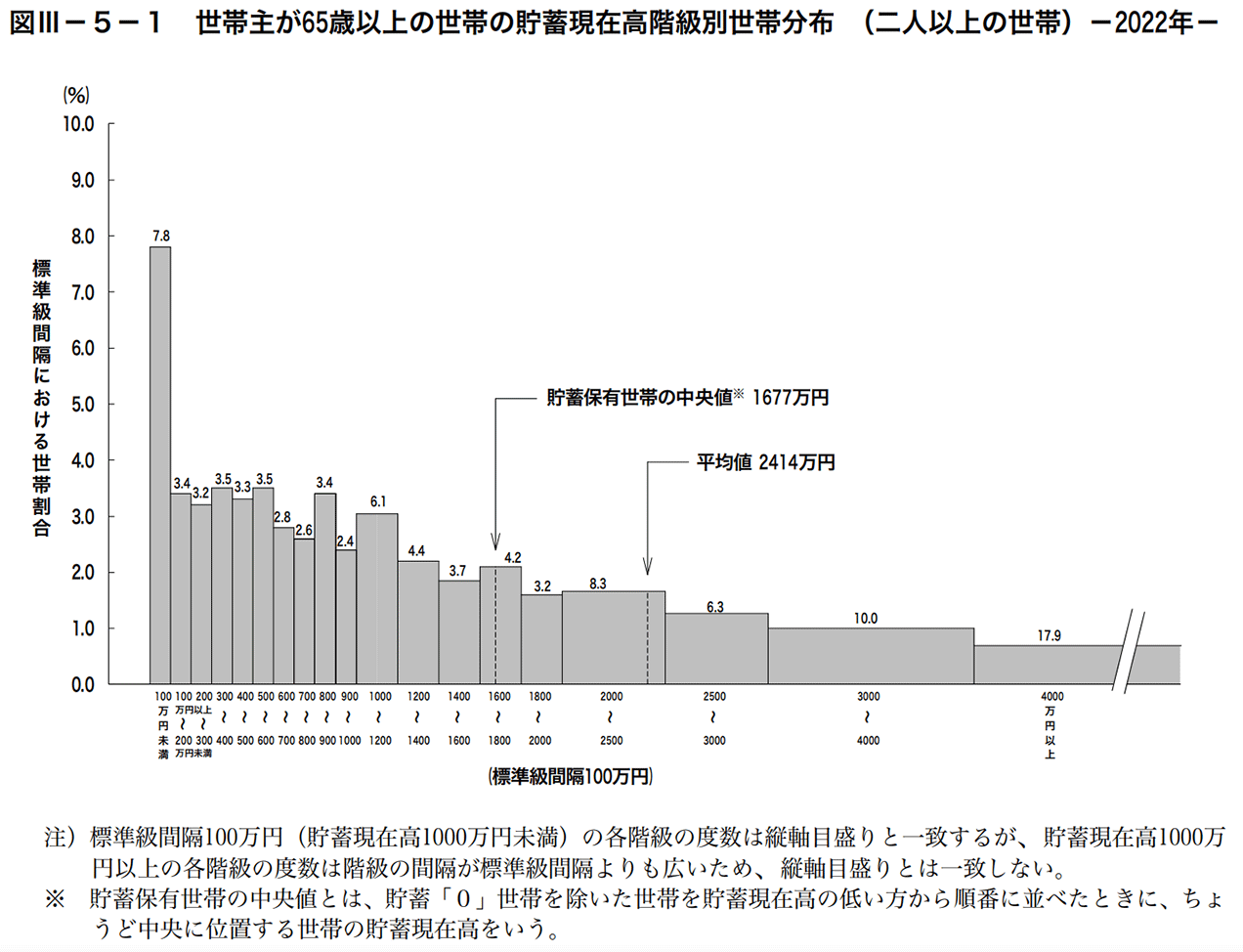

再び「家計調査」のデータを見ると、世帯主が65歳以上の二人以上の高齢者世帯の貯蓄現在高の中央値(貯蓄額の低い世帯から高い世帯へ順番に並べたときに中央に位置する世帯の値)は、1,677万円です。

引用:Ⅲ 世帯属性別にみた貯蓄・負債の状況|家計調査報告(貯蓄・負債編)-2022年(令和4年)平均結果-(二人以上の世帯)|総務省 (画像=「RENOSY マガジン」より引用)

(画像=「RENOSY マガジン」より引用)

2人が何歳まで生きるか・どういった生活を送るかによって変わってきますが、月々の生活費を補うための老後資金としては、ギリギリといったところです。今後、若者の人口減少が進む日本において、年金制度がどう維持されていくかも問題です。受給する金額が減るとしたら、不足する生活費を何で補うのかという点がますます重要となります。

年金にプラスアルファ、家賃収入を得る不動産投資

人口減少とインフレに対して、年金と貯蓄だけで補えないのであれば、何かしらの対策が必要です。そこで、継続して安定した収入が期待できる不動産投資に注目が集まっています。不動産投資は、毎月決まった家賃収入が得られ、長期運用できるのが特徴です。

株式投資やFX投資の場合は、連日のように相場をチェックし、売買を繰り返す傾向にあります。さらに収入の予想もつかず、利益をあげようとすると一定の労力が必要となります。一方、不動産投資は物件を購入すれば、その後は毎月家賃収入が得られます。管理会社に管理を委託すれば管理の手間もなく収入だけを得られます。

もちろん、不動産投資についての勉強は必要です。しかし毎日相場をチェックするような作業はありません。それに万が一病気になったときでも、自らが労働しなくても定期的な収入が得られるので安心です。不動産投資ローンに疾病付きの特約をつけられる団体信用生命保険も、最近では登場しています。

複数物件所有する理由

自ら労働しないで不動産に働いてもらって家賃収入を得る不動産投資ですが、都心にある区分のワンルームマンション1戸の家賃が6万円だとしたら、上記結果の2022年時点の月々のマイナス分(約2.2万円)は補える計算になります。

しかし、入居者はいつか退去するものです。空室リスクなどのリスク分散を行う必要があります。複数物件を所有することで家賃収入の増加が見込めますし、所有する物件のエリアを分散させることもでき、空室リスクなどのリスクに備えることとなります。

失敗しないために気をつけたいポイント

前項までを読んで、不動産投資は老後の年金への上乗せとして十分な役割を果たせると思ったかもしれませんが、必ずしも成功するとは限りません。老後に備えて始めた不動産投資が失敗してしまっては本末転倒です。失敗しないためにはコツがあります。

では、不動産投資に失敗しないようにするコツとはどんなものがあるのでしょうか? 気をつけたいポイントは5つあります。

不動産投資について勉強する

何の知識も情報もなく不動産投資を始めるのは非常に危険です。わからないからといって不動産会社の言いなりになって契約してしまい、失敗するケースは少なくありません。

不動産投資で利益を出すには、良い物件を見分けられる“目”が必要になります。不動産投資に失敗しないためには、投資についてよく勉強し、知識と情報を得ることが大切です。

信頼できる不動産会社を選ぶ

不動産投資が成功するかどうかは、不動産会社選びが重要な要素のひとつです。すぐに不動産会社を決めてしまわず、じっくりと選びましょう。

気になる不動産会社があればインターネットの口コミを調べたり、実際に不動産会社に足を運んで相性を確かめたりして、信頼できる不動産会社かどうか見極める必要があります。

きちんとリスクまで説明してくれるかどうかも不動産会社を選ぶときのポイントです。また、物件は購入したら終わりではなく、そこからがスタートです。物件の管理やメンテナンスまでしっかりとフォローしてくれる不動産会社かどうかも確認しましょう。

物件の建物管理状態を見極める

不動産投資を失敗しないためには、良い物件を見つけることが大切です。そして、良い物件とは、長期にわたって建物の劣化を可能な限り食い止め、最善の状態が保たれることです。新築マンションでは建物の管理状態の良さは未来のことなのでわかりませんが、中古マンションなら、それまでの状態をみることで、建物管理のよしあしを判断できます。

不動産会社が提示する利回りだけを見ない

物件を探しているとき、「この物件の利回りは○%です」と不動産会社から説明を受けることがあるかもしれません。これは「表面利回り」といって、物件が満室だった場合の数字です。

しかし、修繕やリフォームが多い物件の場合は、家賃収入から必要経費を支払わなければならない可能性があります。そうなると、たとえ表面利回りが良くても出費が多く、年金代わりとして使える金額が減ってしまうでしょう。

表面利回りから経費や税金などを差し引いたものを「実質利回り」といいます。物件を購入する際は、表面利回りでなく実質利回りで、どれだけの収入を得られるかを計算することがとても大切です。

また、利回りが高いということは物件価格が安いということで、人気がある立地の建物で安いというのは何か理由があるかもしれません。利回りのみに注目して判断することは避けましょう。

安い物件に飛びつかない

たとえ手頃な価格の物件があっても、即決しないことも大切です。物件そのものと周辺環境をよくチェックして、入居者がすぐに決まるような物件かどうかを判断しましょう。もし周辺に似たような条件でキレイな物件があれば、そちらの方が人気物件の可能性があります。

「安さ」が売りの物件には、何かしらの理由があります。その理由を見極めた上で判断しましょう。

まとめ

不動産投資を老後の年金に加えることは十分可能だといえるでしょう。だからこそ、「老後2,000万円問題」を解決する手段のひとつとして、人生の早い段階から不動産投資をすることで、ローンを利用して不動産を購入しても、老後を迎える頃にはしっかりと家賃収入を受け取れる体制が整っていることになります。

不動産投資も投資のひとつなので絶対に成功するわけではありません。失敗しないポイントをしっかりと押さえ、年金代わりになる優良物件を見つけましょう。

この記事を書いた人