米国株・米国ETFへの投資にかかる税金を減らしたいときは?

アメリカの証券取引所に上場している個別株(米国株)・ETF(米国ETF)へ日本人が投資すると、通常はアメリカと日本それぞれの国で課税されるため、日本株や日本のETFより税金が高くなるケースがあります。NISAを活用するか、外国税額控除の制度で税額を抑えましょう。

米国株・米国ETFでかかる税金

米国株や米国ETFに投資する場合、特に税額控除の制度などを利用しない前提では、次のようにアメリカと日本の双方で税金がかかります。

| アメリカ | 日本 | |

|---|---|---|

| 配当(分配金) | 配当への所得税10% | 配当への所得税20.315% |

| 売却益 | なし | 譲渡所得への所得税20.315% |

*いずれも復興特別所得税を含む

米国株の場合、保有する間は配当が年4回支給されるケースが多いですが、そのたびに日米双方で課税されます。アメリカで配当金の10%が控除された部分に対して、次に日本の所得税がかかります。積算すると28.3%ほどの税金がかかるため、そのままでは日本株などに投資するよりも高額な税金がかかるのです。

なお売却時は、アメリカでは株やETFに対する譲渡所得への税金がありません。日本では20.315%の税金がかかります。日本の譲渡所得への税金はアメリカの株やETFに対してのみならず、日本の株式やETFに投資していても同様です。

まとめると、保有期間中に得られる配当に対する税金は日本株より米国株・米国ETFの方が高く、売買益にかかる譲渡所得への税金は日本株と同様となります。

節税する2つの方法

米国株や米国ETFへ投資するときに税金の支払いを抑える方法は、大きく分けて次の2つです。

- 外国税額控除の活用

- NISAの成長投資枠での投資

それぞれの方法について詳しく紹介します。

外国税額控除の活用

外国税額控除とは、配当に対する税金のように、有価証券投資における二重課税を軽減するための日本国内の措置です。確定申告を正しく行うことで、一定の条件のもと海外で支払った税額相当が還付(もしくは日本で支払う所得税額から差し引く)されます。

次の条件を満たす限りにおいては、アメリカに支払った10%が還付されます。

- 所得税の控除限度額=その年の所得税額 ×(その年の調整国外所得金額/その年の所得総額)

- 復興特別所得税の控除限度額=その年の復興特別所得税額×(その年の調整国外所得金額/その年の所得総額)

※その年分の復興特別所得税額 = その年の所得税額 × 2.1%

すなわち、日本でかかる所得税額のうち、海外で得た所得(例えば、米国株・米国ETFを通じて得た所得額。もし他に不動産を持っているなどして、海外で得た所得があれば通算)が全体の所得額に占める割合まで、控除が可能となります。

通常の取引・所得環境においては、配当に対して徴収された10%の税金は全額控除されると期待されます。レアケースですが、海外の所得が総所得を超える(つまり国内の所得が0以下の場合)には、総所得分に対する所得税額が控除限度額となるため、アメリカで徴収された税額全額が還付されない可能性があります。

この制度を利用すれば、実質的な税負担は国内の課税口座と同等となります。

NISAの成長投資枠での投資

NISAの成長投資枠を活用すれば、税負担を大きく減らすことが可能です。NISAは国内で投資収益にかかる所得税が非課税となる制度です。2024年より制度が拡充されて非課税期間が恒久化されたため、一定金額までは保有期間中にわたって国内では課税されなくなります。

NISA成長投資枠なら、米国株や米国ETFへも投資が可能です。限度額は、成長投資枠全体で年間240万円、投資元本ベースで合計1,200万円となります。NISA全体の限度額は1,800万円ですが、米国株・米国ETFへ投資できるのは2024年7月時点では成長投資枠だけとなっています。

NISAの投資枠で米国株や米国ETFに投資した場合、日本国内でかかる配当・売買益に対する所得税20.315%は非課税となります。一方で、アメリカで徴収される配当への所得税10%は非課税となりません。

また、NISAを使用すると外国税額控除は使えないので注意しましょう。日本株・国内ETFへの投資をNISAを通じて行うと完全に非課税となるのに対して、米国株・米国ETFへの投資では配当に対する10%の税金を負担しなければなりません。

米国株・米国ETFは日本円で購入できる?

アメリカで上場している株やETFは、当然ながらドルで取引されています。たとえ日本の投資家が購入する場合も、最終的にはドルへ転換して投資する必要があります。ただし、複数のネット証券では、購入時の通貨を外貨決済・円貨決済から選択が可能です。

円貨決済を活用すれば実質的に円から米国株・米国ETFへ投資可能

投資時点で円しか保有していなくとも、円で買う「円貨決済」(SBI証券の「リアルタイム為替取引」のように独自の名称が用いられている場合も)の仕組みを活用すれば、円からの投資は可能です。

円貨決済とは、発注後に証券会社が為替取引を行い、そのまま注文した米国株・米国ETFへ投資してくれるサービスです。米国株や米国ETFを購入するときには、実際には証券会社がドルに転換しているのですが、投資家から見れば円から直接米国株・米国ETFを購入する感覚で投資できます。

なお、円貨決済はあくまで証券会社のサービスの一環です。自分が口座をもつ証券会社が円貨決済に対応しているかどうかは、投資を検討する前に確認しておきましょう。

外貨決済で直接米国株・米国ETFへ投資することも可能

過去に米国株・米国ETFに投資していて売却資金が残っている、もしくは証券会社内で円からドルへ為替取引をしたことがある方は、そのドルを使用して米国株・米国ETFを購入することもできます。かつてはほとんどの証券会社で為替手数料がかかっていたため、円貨決済より外貨決済の方が経済的なケースが多いといえました。

為替手数料無料であれば円貨決済・外貨決済どちらでも問題はない

執筆時点では、複数のネット証券会社が米国株などの決済時の為替手数料を無料化する動きがみられます。円貨決済も含めて為替手数料が無料の証券会社では、決済通貨の違いは投資にほとんど影響を及ぼさないということになります。

まだ外国資産を保有していない場合は、いちいち円から外貨に振り替える手続きがいらない分、円貨決済の方が手間がかかりません。なお、米国株・米国ETFへの投資により得られる配当・分配金はドルで振り込まれるため、蓄積したドルを再投資する場合については、外貨決済で別の米国株や米国ETFを購入するのが便利といえます。

円安と株上昇のタイミングが異なるという見通しを持つなら外貨決済を活用する方法も

米国株・米国ETFを購入するタイミングを考えるうえでは、株価の動きのほか為替の値動きにも着目する方法もあります。円貨決済では、必然的に為替変化するタイミングと株を購入するタイミングが同時となります。

もし、為替をドル転・円転すべきタイミングと、米国株・米国ETFを売買すべきタイミングに乖離がある場合には、あえて外貨決済を活用すると、さらにリターンを高められる可能性があります。

たとえば、円安と株安が同時に進行するなかで、先に円安が一巡した後に米国株が上昇し始めるという見通しを持っているとします。この場合、まず先に円→ドル為替転換をしておいて、通貨の状態で円安の恩恵を受けます。その後、株が底打ちしたタイミングで外貨決済で米国株を購入したほうが、円貨決済より高いリターンを追求できる可能性があるでしょう。

架空の株価・為替の値動きをもとに、金額で考えてみましょう。たとえば、以下のような為替・株の値動きがあったとします。

| 時点 | ドル円為替レート(1ドル) | 米国株Aの株価 |

|---|---|---|

| 1月 | 100円 | 120ドル |

| 2月 | 120円 | 100ドル |

| 3月 | 120円 | 120ドル |

米国株Aは架空の株で、実在するものではありません。また、ドル円為替レートも実際の特定の市場タイミングを反映しているわけではありません。

このとき、円貨決済で1月に米国株Aを120ドル分購入した場合、投資元本は100円×120ドル=12,000円となります。3月に売却をすると120円×120ドル=14,400円となるため、この時のリターンは2,200円です。

しかし、外貨決済を使うとさらに高いリターンが得られます。まず、1月に先に100ドル分の為替転換だけを実行します。このときの投資元本は10,000円です。2月までドルのままで保有しておいて、A株の株価が下がったタイミングで100ドル分株を購入します。そして、3月に値上がりしたタイミングで売却するとしましょう。

売却時に得られる資金は先ほどと同様14,400円ですが、今回の投資元本は10,000円のため、この時のリターンは4,400円と円貨決済のケースよりリターンが拡大することがわかります。このように外貨決済をうまく用いて市場を捉えると、円貨決済よりもリターンを増やせる可能性があるのです。

ただし、外貨と米国株で別々の見通しを持つのは、個人投資家としては上級者といえます。為替・株それぞれについてそこまで詳細な見通しを特に持っていない場合には、円貨決済で米国株を購入する方が、取引の手間がかからない点ではおすすめです。

経済や為替水準の見通しを踏まえた米国株・米国ETF購入タイミングの考え方

アメリカの株価は順調に上昇傾向ですが、一方で足元はアメリカの景気減速リスクが高まっているとの見方もあります。

また、米国株や米国ETFを日本の投資家が購入する場合、さきほどもお伝えしたとおり為替変動の影響を受ける点にも留意が必要です。ここからは、経済見通しや為替水準を踏まえて、米国株・米国ETFの購入タイミングの考え方を紹介します。

米国株は上昇傾向が続く

アメリカの株価は、コロナ禍の下落が一巡した2020年3月以降上昇傾向となっており、S&P500において過去1年で+28%のリターンを実現しています(2024年7月11日時点)。また、断続的に史上最高値を更新している状況です。もともとは継続的な人口増加や、先進国としては高い経済成長率が株価の上昇要因でした。

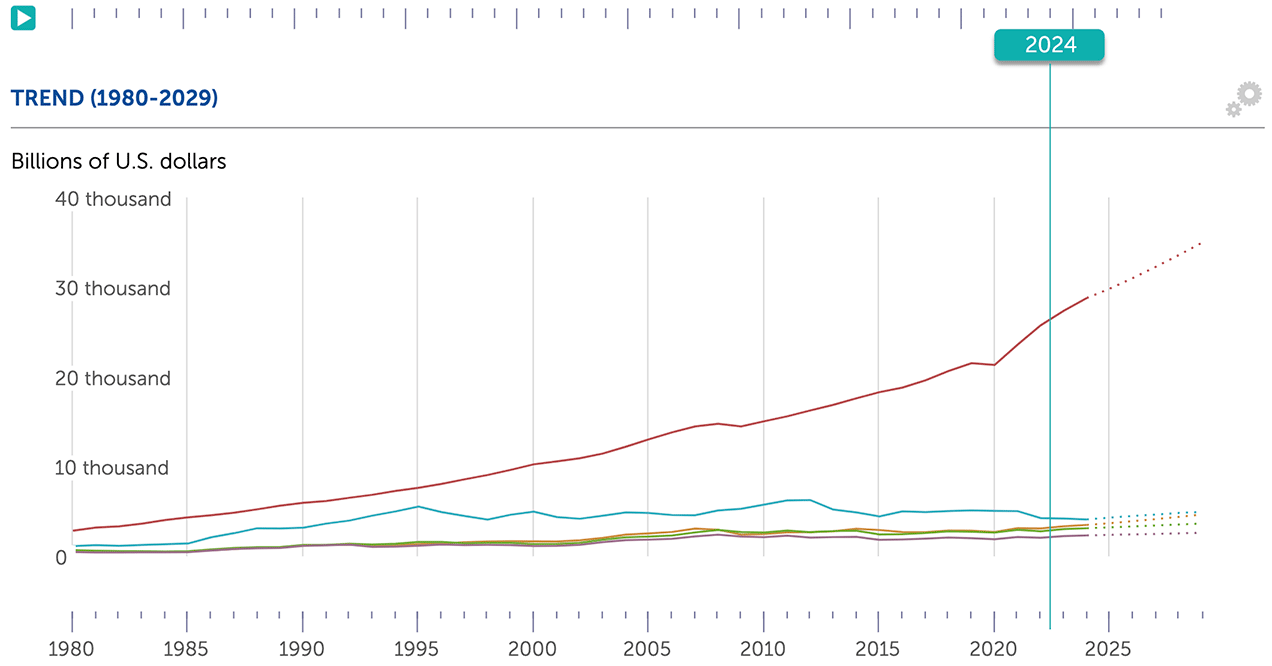

主要先進国のGDPの推移

(画像=引用:World Economic Outlook (April 2024) - GDP, current prices、「M&A Online」より引用)

(画像=引用:World Economic Outlook (April 2024) - GDP, current prices、「M&A Online」より引用)

近年は、そこにコロナ禍からの経済回復が合わさって株価の上昇が進みました。2024年に入ってからは「マグニフィセント・セブン」(エヌビディア、メタ・プラットフォームズ、アマゾン・ドット・コム、マイクロソフト、アルファベット、アップル、テスラ)と呼ばれる超大型成長株7銘柄が、株価上昇の牽引役でした。

短期的には景気減速リスクも

堅調な株価推移に反して、足元は経済減速リスクが高まっています。たとえばアメリカの景況感指数の一つであるISM(米国サプライマネジメント協会)景況感指数は、6月のサーベイにおいて製造業・非製造業とも景気拡大・減速の基準となる50を下回っています。特に製造業は3ヶ月連続で50を下回っていて、景気減速を意識する人が増加傾向です。

景気減速が本格化すれば、米国株も一時的な調整局面を迎える可能性があります。景気減速に伴う損失を回避したいなら、このタイミングでの投資を手控えるのも一つの考え方と言えそうです。

利下げが円高リスクを高める可能性にも留意

日本の投資家にとっては円ベースでの損益が重要ですが、米国株は本来ドルで売買されます。

そのため、株自体の損益に加えて為替損益の影響を受ける点に注意が必要です。たとえば、円高が進む局面では、せっかく米国株が上昇しても、含み益の減少・損失発生の可能性があるのです。

さて、もしアメリカの景気減速が本格化すれば、アメリカの中央銀行であるFRBは現状より緩和的な政策へシフトする可能性が高いと考えられます。現在のアメリカの政策金利は5%程度と高水準です。インフレは前年同月比で+3.0%(2024年6月分)と政策金利と比べて低い中で、利下げをして景気回復を後押しする可能性があるでしょう。

金融緩和は米国株にとっては追い風要因ですが、ドル円にとっては円高要因となる可能性があります。為替の水準はさまざまな要因の影響を受けますが、重要な変動要因の一つとして両国の金利差があります。

近年は日米間の金利(特に短期金利)の差が大きかったため、円安が進みました。アメリカが利下げ局面に転換すると、為替トレンドも変化する可能性があります。円高局面では、円ベースでの米国株投資のパフォーマンスが悪化しやすくなるため、注意が必要です。

投資タイミングの見極めが難しいときは積立投資をする方法も

足元の為替や経済環境を踏まえると、米国株の下落リスクが気になるところ。一方で、本当に調整するのか、仮に調整するとしていつ底打ちするのか見通すのは容易ではありません。投資タイミングに確信が持てないときは、積立方式で投資していくのも一つの方法です。

もし、証券会社に米国株の積立投資サービスがあるなら、積極的に活用しましょう。サービスがなくても毎月同程度の金額で継続的に米国株を購入していけば、実質的には積立投資と似た投資効果が得られます。ドル・コスト平均法の効果が働いて、長期で投資を継続すればリターンの安定化が期待できます。

税制度や経済・為替の動向に注意して投資判断しよう

米国株への投資は、NISAや外国税額控除を活用しなければ、実は税負担が重くなってしまう点に注意が必要です。制度を賢く利用して、日米の二重課税を回避しましょう。

また、投資タイミングを考えるときは経済と為替動向の両面に気を配る必要があります。たとえ円貨決済を利用したとしても、ドル円の為替リスクを負っていることを忘れてはいけません。

景気が上向くタイミングを待ち構えて投資するのも一つの方法ですが、投資タイミングの判断が難しい場合には、積立方式で長期投資を行うのも得策です。

この記事を書いた人

資産運用会社に勤める金融ライター。証券アナリスト保有。

新卒から一貫して証券業界・運用業界に身を置き、自身も個人投資家としてさまざまな証券投資を継続。キャリアにおける専門性と個人投資家としての経験を生かし、経済環境の変化を踏まえた投資手法、投資に関する諸制度の紹介などの記事・コラムを多数執筆。