この記事は2024年8月5日に「The Finance」で公開された「AI時代の金融革新を促す「金融生成AI実務ハンドブック・ガイドライン」:徹底解説と実務への応用 | The Finance」を一部編集し、転載したものです。

一般社団法人金融データ活用推進協会(FDUA)生成AIワーキンググループが公開した「金融生成AI実務ハンドブック」と、2024年夏頃に公開予定である「金融生成AIガイドライン」の内容と活用方法を徹底解説する。]

目次

はじめに

生成AIの登場、その重要性と課題

2022年11月の ChatGPTのリリース以来、大規模言語モデル(LLM)の普及により、生成AIの利用は加速度的に進んでいる。既存のデータを分類または予測するように設計された従来のAIシステムとは異なり、生成AIは、機械学習アルゴリズムを使用して既存のデータから学習し、スタイル、内容、構造が類似した新しいデータを生成する。これにより生成AI活用の可能性は従来のAIと比べ飛躍的に広がっており、さまざまな業務変革や新たな価値提供をもたらす可能性がある。

本邦においても多くの金融機関が生成AI活用に取り組んでおり、多くのユースケースが生み出されている。一方で、アウトプットの精度が高く求められる用途や社外提供サービスへの直接的な適用においては依然として一定のハードルが存在している状況であり、その一因として、個人情報を含むセンシティブデータの取り扱い、ハルシネーション等生成AIに関するリスクの把握とその対応が十分に整備されていないことが挙げられる。

生成AIはその機能や潜在的な活用範囲の広さから、金融機関の業務においてさまざまなビジネスインパクトをもたらす可能性がある一方で、同時に従来のAIにはなかった、もしくは顕在化していなかったリスクを内包しており、金融機関においては、これらのリスクを正しく把握し、活用目的に応じた必要な対応を行っていく必要があるものと考えられる。

金融生成AI実務ハンドブック・ガイドライン策定の背景

生成AIの普及とともに、AIに対するガバナンスの重要性もますます高まっている。EUでは、2021年4月のAI Act案の発表等、規制における議論が広がっており、生成AIに関する条文等が追加され、2024年5月、EU加盟国に承認され成立した。

本邦においても、経済産業省と総務省から「AI事業者ガイドライン(第1.0版)」が公表され、本邦におけるAI ガバナンスの統一的な指針が示されている。

これらは包括的なAIに関する規制やガイドラインである一方で、金融機関における実務においては、個別の業種特性や論点を踏まえた上で、生成AI活用を推進する必要がある。

金融版生成AI実務ハンドブック・ガイドラインは、AI事業者ガイドラインの考え方をベースとしつつも、業務特性や金融規制法等、金融業界特有の論点を勘案し、かつ、実務担当者の活用を目的として、ユースケースをもとにしたリスクの把握と対応案の提示等、より実践的な内容を想定したものとなっている。

金融生成AI実務ハンドブック・ガイドラインとは

金融生成AI実務ハンドブック・ガイドラインの目的と位置付け

一般社団法人金融データ活用推進協会(以降、FDUA)生成AIワーキンググループでは、生成AIのイノベーティブで健全な活用の推進を目的として、生成AI自体の理解度深化に向けた勉強会開催、「金融版生成AIハンドブック(2024年5月公表)」(以降、本ハンドブック)、「金融版生成AIガイドライン(2024年8月頃公表予定)」(以降、本ガイドライン)の策定や好取り組みや気付きの共有・発信等、さまざまな取り組みを行っている。

中でも、本ハンドブック・ガイドライン策定においては、生成AI活用時に生じるリスクの種類やレベルおよび対策を具体化し、留意すべき事項と考え方を示すことで、金融機関が生成AIの活用を推進する際の手助けとなることを企図している。

金融機関における生成AIのリスクと対策の具体化においては、以下のように、さまざまな論点から整理する必要があり、生成AIワーキンググループでは、金融実務、システム開発、AI、法律、コンサルティング等、多様なバックグラウンドを持つ実務者が業界横断的に協力し検討を進めている※1。

• 生成AI自体の特徴と本質的リスクの理解

• 金融業界として守るべき規範・法規制

• 生成AIとして守るべき規範・法規制

• 生成AIの活用事例と活用のレベル

• 生成AI活用のための企画・開発・提供時のライフサイクルと各フェーズの責任主体 等

金融機関の実務者に具体的イメージを持ってもらうため、いくつかの典型的な生成AI活用事例について各事例での生成AI活用で得られる効果とリスク両方を整理し、現場の方が手触り感を持って検討できるよう、生成AIハンドブックを取りまとめた。また、考慮すべきAIリスクについて原則まで立ち返り、より一般的かつ網羅的に整理し、本ガイドラインとして取りまとめるべく、策定を進めている。

対象となる金融機関と業務

金融機関では、顧客情報等大量のセンシティブなデータを取り扱う業務特性や、金融規制法等の順守が求められる等、他業種と比べ、生成AI活用において特に留意すべき観点が存在するため、本ハンドブック・ガイドラインでは、銀行や保険会社等、全ての金融機関の方の参考となるよう可能な限り論点を整理している。

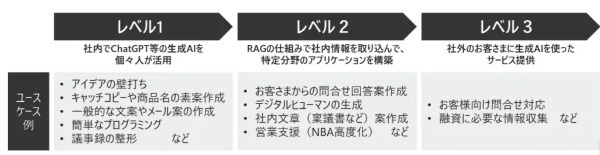

金融機関においては、営業や審査、コンプライアンス等、複雑な事務処理やお客さま対応が多く、生成AI活用による業務効率化やお客さまサービスの向上等、業務全般にわたり、生産性の向上や新たな付加価値の向上といった高い効果が期待される。本ハンドブックにおいては、それらのユースケース例を社内情報の取り込み、社外へのサービス提供の軸から、下表の3つのレベルに分類し、それぞれにおいて考えられる生成AIのリスクとその対応を整理している。

図1 生成AI活用の3つのレベル(金融版生成AI実務ハンドブックより抜粋)

金融生成AI実務ハンドブック・ガイドラインの内容

金融生成AI実務ハンドブック

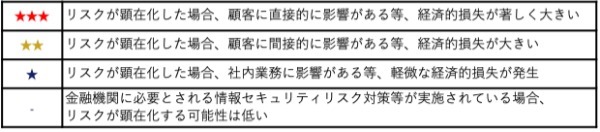

前項記載のレベルごとにいくつかのユースケース例を示し、その期待される効果とともに、想定される主なリスクと対応例を整理している。想定されるリスクとして、「個人情報・機密漏えい」、「ハルシネーション」、「悪用(プロンプトインジェクション等)」、「サードパーティリスク」、「著作権侵害」等について、ユースケースごとにその目的と利用・提供の仕方に応じてリスク強度を検討し、考えられる対応策を例示している。

例えば、「ハルシネーション」については、生成AIのアウトプットが直接もしくは間接的に顧客に提示されるかどうか、生成AIのアウトプットが重要な意思決定(審査等)の判断材料となるか、等の利用目的・提供の仕方によっても、リスク強度が異なると考えられる。また、考えられる対応策としては、生成AIのアウトプットにのみ依存せず人間の判断を適切に介在させることや、サービスと関係のない入出力をモニタリングし排除する仕組みの導入等が考えられる。

また、合わせて、生成AIのさらなる活用に向けて、RAGやFinetuning等の生成AIを活用するための技術や、生成AI活用推進のための組織強化・人材育成におけるポイントについても示している。

凡例

※観点の捉え方の例として掲載しており、実際の生成AIの利用・提供の仕方で各種リスク強度は変動する可能性があります

図2 生成AI活用レベルと各種リスク強度例(金融版生成AI実務ハンドブックより抜粋)

金融生成AIガイドライン

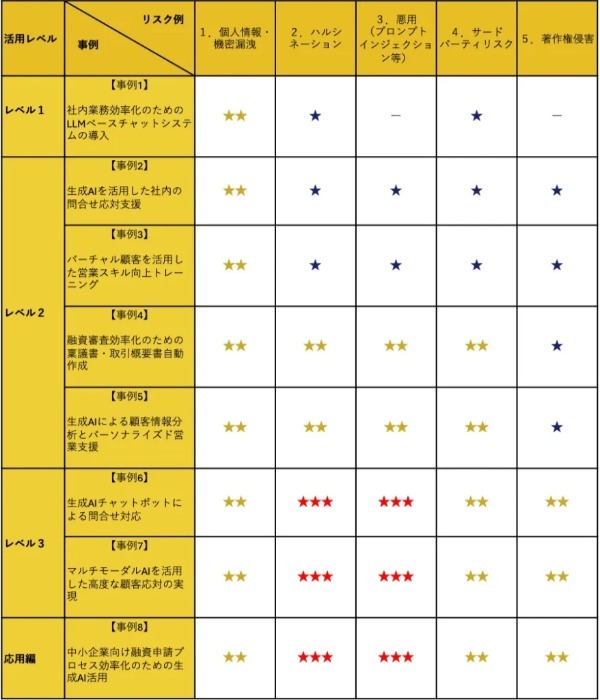

FDUA生成AIワーキンググループが行った会員金融機関向けのアンケート(有効回答36件)によると、AI原則に対する各金融機関の対応状況は以下の3つに分類され、平均的には、国内金融機関においては、ステップA→B→Cの順に対応が行われている傾向があると言える。

ステップA:関心度合が高く対応も進んでいる事項

ステップB:関心度合は高いが、対応がやや遅れている事項

ステップC:国内においても先進的な金融機関でのみ対応が行われている事項

2024年8月頃公表予定の本ガイドラインにおいては、AI事業者ガイドラインにおけるAI原則をベースに、これらの関心度合、対応度合に沿って、生成AIに関して考慮すべき事項について、原則レベルまで立ち返り、主体(AI企画者・開発者・提供者、AI利用者)ごとに、より網羅的な整理を進めている。また、金融機関の実務において考慮すべき法規制や各種ガイドラインについてもそのポイントと合わせて記載している。

また、それらを踏まえて、AIライフサイクルごとに考慮すべき事項をマッピングしており、金融機関において取り組みを進める際の参考として、本ガイドラインを活用していただきたいと考えている。

図3 AI原則に対する金融機関の関心度合・対応度合(出典:FDUA会員向けアンケート結果)

金融生成AI実務ハンドブック・ガイドラインの活用方法

金融機関におけるAI活用の現状・課題と、本ハンドブック・ガイドラインの活用

多くの本邦金融機関においては、図1におけるレベル1もしくは、レベル2の活用状況であると考えられる。レベル2においても、クライアントへの提出物(レポート等)作成や、稟議書等の社内文書の作成等、アウトプットに高い完成度が求められる業務への活用においては、アウトプットの精度やハルシネーションが課題となっている例が見受けられる。また、レベル3の活用に向けては、技術的な課題だけではなく、コンプライアンスや倫理的な側面も含めて、クリアすべき生成AIのリスクに対する課題が多く残されていると考えられる。

生成AIの活用方法の検討においては、本ハンドブックにおけるユースケース例を参考に、自社にあった活用方法の検討に活用いただければ幸いである。また、RAGやファインチューニングといった生成AIを活用するための技術に加えて、それらを有効活用するための組織強化・人材育成について等、本ハンドブックでは「2章:生成AIのさらなる活用に向けた論点」として取りまとめており、こちらもご参考としていただきたい。

本ハンドブック・ガイドラインに基づくAIリスク管理とガバナンス態勢の構築

実効的なガバナンスにおいては、リスクベースの考え方が重要となる。また、テクノロジーの進化や規制動向に応じたリスク評価観点の見直しや対応の検討等、アジャイル的なガバナンス構築も必要となる。

リスクベースの管理を行っていくに当たっては、適切な生成AIリスクの評価・把握と、リスクに応じた管理・ガードレールの設計がポイントとなる。金融機関における個々の生成AIユースケースについて、本ガイドラインにおけるAI原則ごとにまとめられた生成AIに関するリスクや、本ハンドブックにおけるユースケースに照らした生成AIに関するリスク等を参考に、リスクの評価と把握を行っていただければ幸いである。リスクに応じた管理・ガードレールの設計においても、本ハンドブック・ガイドラインにおける活用レベル等、ビジネス目的に応じた管理粒度を設定し、本ハンドブック・ガイドライン記載の対応案等を参考に、ガードレールの設計を行うことを推奨する。

また、それらを整理し、開発者・提供者向けのガイドラインとして指針を取りまとめて策定することも有用な取り組みといえる。同様に生成AIの活用においては、利用者に対するガバナンスも重要であり、利用者向けのガイドラインも必要となる。

生成AIのガバナンスは、発展途上と言え、テクノロジーの進化に対応し新たな論点が生じることや、法・規制化を含む議論も今後継続的に行われていくものと考えられる。これらガバナンスに関しても、最新の動向を把握し、適切に反映していく必要がある。

まとめ

基盤モデル開発の世界的な競争は継続しており、生成AIの進化は今後も継続するものと考えられる。また、生成AIの進化に伴い、今後マルチモーダルAIの業務活用等も期待され、金融機関における業務活用範囲も広がるものと考えられる。一方で、その活用範囲や機能の拡大に応じて、生成AI活用における潜在的なリスクも増大する可能性が高い。したがって、金融機関における健全な生成AI活用の推進のため、適切かつ実効的なガバナンスの構築はますます重要になると考えられる。多くの金融機関において、本ハンドブック・ガイドラインが実効的なガバナンスの構築の一助となり、健全な生成AI活用がさらに推進されることを願っている。

※1 FDUA | 「金融生成AI実務ハンドブック」公開のお知らせ

EYストラテジー・アンド・コンサルティング株式会社 シニアマネージャー

楠戸 健一郎(くすど けんいちろう) 氏