この記事は2024年12月11日に「The Finance」で公開された「これからの銀行に求められる店舗戦略とは」を一部編集し、転載したものです。

2010年台以降、国内銀行、特にメガバンクにおいては、低金利環境やインターネット専業銀行の興隆等の外部環境の変化を受けて、店舗の統廃合や削減を進めてきた。しかしながら、マイナス金利が解除され、金利ある世界に戻りゆく中で、銀行の店舗戦略に変化の兆しが見られるようになってきている。 本稿では銀行の店舗戦略の変遷を振り返ったうえで、国内外の銀行の動向や異業種プレーヤーの事例を参考にしつつ、今後の国内銀行における店舗戦略を考察する。

目次

銀行の店舗戦略の変遷

銀行のビジネスモデルと店舗戦略

もともと銀行は、店舗に営業担当を配置し、個人や法人から預金を集め、集めた預金を元手に企業向けの貸出や個人向けの住宅ローン等の融資を行うことで資金利益を得ることがビジネスモデルの主流であった。したがって銀行のビジネスの中心は店舗であり、店舗の新設により新たな顧客を獲得することで預金残高や貸出残高を増やし、収益拡大を図る戦略を取っていた。

しかしながら2016年のマイナス金利政策により、貸出による金利収入は低下トレンドとなり、メガバンク等を中心にコスト削減や効率性重視の経営にシフトし、店舗の統廃合や削減が進められていった。

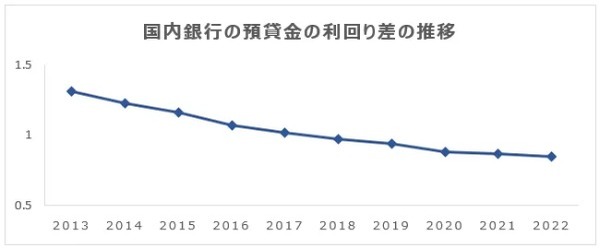

全国の銀行の貸出金利回りから預金債権等利回りを引いた値

参照:全国銀行協会『全国銀行財務分析(2017年度決算)』付属表・参考表第28表

全国銀行協会『全国銀行財務分析(2022年度決算)』付属表第28表

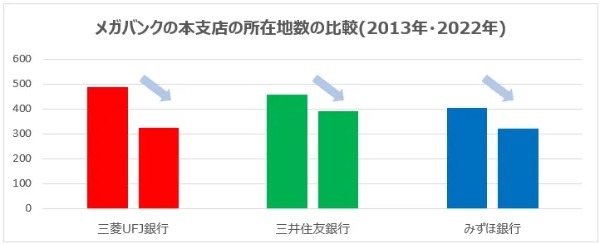

参照:三菱UFJフィナンシャルグループ『ディスクロージャー誌(2013.4.1-2014.3.31)』_国内ネットワーク

三菱UFJフィナンシャルグループ『MUFG Report2023(資料編)』_国内ネットワーク

三井住友フィナンシャルグループ『ディスクロージャー誌(2014年3月期)』_三井住友銀行のネットワーク

三井住友フィナンシャルグループ『ディスクロージャー誌 資料編(2023年3月期)』_三井住友銀行のネットワーク

みずほフィナンシャルグループ『ディスクロージャー誌(2013.4.1-2014.3.31)』_グループの国内ネットワーク

みずほフィナンシャルグループ『ディスクロージャー誌(2022.4.1-2023.3.31)』_グループの国内ネットワーク

低金利環境やインターネット専業銀行の興隆における銀行の店舗戦略の変化

マイナス金利政策による低金利環境に加え、インターネットやスマートフォンの普及に伴う消費者行動の変化も銀行の店舗戦略に大きな影響を与え、インターネット専業銀行における非対面での金融サービスの提供が加速した。また、メガバンク等でもインターネットバンキングサービスをはじめとした非対面チャネルを拡充させ、マス顧客の誘導が進められた。

その結果、店舗の人員を付加価値の高い業務へと配置転換していく等、より効率的な店舗運営が求められるようになった。

昨今の国内銀行の動向

昨今は、預金口座開設や資産運用等、特定のサービス提供に機能を絞った特化型の店舗や、カフェやコワーキングスペース等を併設し、立ち寄り来店を狙う併設型の店舗等を設置する動きが見られる。これらの店舗は一見、市場トレンドに合わせた戦略であるようにも思える。しかし特化型の店舗は単に機能を分散しているにすぎず、市場トレンドが変化する局面において、顧客ニーズを捉えた対応が難しくなるといったデメリットが考えられる。また併設型の店舗は、店舗機能は変わっていないため、従来以上の付加価値を生むことは難しい側面もあるだろう。

海外銀行の動向や異業種プレーヤーの事例

海外銀行の動向

国内銀行とは対称的に、海外では店舗の新設に動く銀行も見られる。

米国の大手銀行であるJPモルガン・チェースは2024年2月に、今後3年間で500以上の新店舗の開設、1700の既存店舗の改装等を発表した。行員が店舗で顧客と直接コミュニケーションを行う中で、顧客ごとの最適なサービス提供を重視し、顧客が来店しやすく、地域で存在感を発揮できる店舗を目指す方針である。

JPモルガン・チェースの店舗戦略は、店舗をマス向けの均一なサービス提供の場とするのではなく、顧客コミュニティの場と再定義し、パーソナライズされた高付加価値のサービスを提供していくことでエンゲージメントを高め、収益拡大を狙っていく戦略だと考察する。

新店舗の開設や既存店舗の改装等におけるビジネス上の戦略的な意義として、例えば、ウェルスマネジメントや投資銀行ビジネスの強化が考えられる。これらのビジネスは複雑な相談が求められるケースが多く、対面でのサポートが重視される傾向にある。投資銀行業務や資産運用に強いブランド力を持ち、強固な顧客基盤を持つ同社にとって、店舗拡大は、これらのビジネスのさらなる強化に繋げることを企図しているものと考える。

Walmartの店舗戦略の事例

銀行と同じように、外部環境の変化によって従来のビジネスモデルの変革に迫られたプレーヤーの事例として、Walmartの店舗戦略を見ていきたい。

Walmartはアメリカに本社を置く、世界最大の小売業者である。現在、世界15か国で大型スーパーやディスカウントセンター、会員制スーパーを運営し、その店舗数は国内外で10,000以上にも上る(2024年1月時点)。

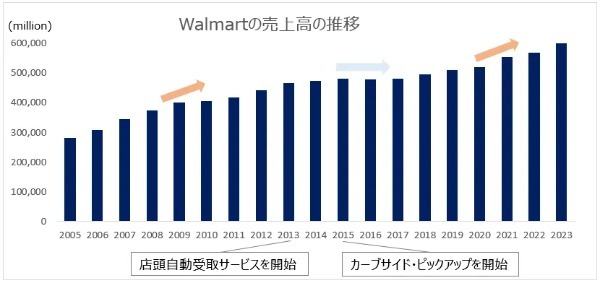

Walmartは小売業界のトッププレーヤーとして成長を続けていたが、2000年代後半にAmazon等をはじめとするEC事業者の出現により競争環境が一変した。インターネット等非対面チャネルでの購買市場が急速に拡大し、顧客の購買嗜好が非対面チャネルへと変化していく中で、それまで拡大基調であったWalmartの成長は鈍化した。ビジネスモデルの転換に迫られたWalmartは店舗戦略の見直しを行っており、その特徴を二点紹介しよう。

一つはEC事業者の台頭に伴いWalmartも非対面チャネルの整備を進めると同時に、店舗への投資も行い、新たなサービス提供を行った点である。

例えば2013年開始の「店頭自動受け取り」や、2015年開始の「ドライブスルー受け取り(カーサイド・ピックアップ)」といったサービスだ。顧客がEC上で注文した商品を顧客が望むタイミングで、店頭で受け取ることができる。非対面チャネルと店舗を一体で捉えサービス提供を行うものであり、店舗を持たないEC事業者では提供できない顧客体験と言える。

もう一つは、店舗を増設している点である。生鮮食品など、ECでは扱いにくい商品提供を得意とするスーパーを増設し、ECでも購入できる商品を主に扱うディスカウント・ストアを削減している。

参照:Walmart『2009 Annual Report』

Walmart『2014 Annual Report』

Walmart『2019 Annual Report』

Walmart『2020 Annual Report』

Walmart『2023 Annual Report』

<米国内における店舗形態別のWalmartの店舗数>

これらの戦略により、生鮮食品を含め生活に必要なものを必要なタイミングで受け取ることができるという新たな顧客体験の提供がEC事業者との差別化に繋がったものと考えられ、Walmartの売り上げは再び増加に転じている。

Walmartの成功のポイントは、非対面チャネルの整備を進めつつ、店舗は店舗として新たな付加価値を与え、店舗の強みを生かしたビジネスを展開した点だと考える。Walmartの例を踏まえると、銀行も店舗を単に削減するのではなく、店舗の位置づけを再定義し、自行の強みを棚卸したうえで、どのような店舗戦略を行うことがベストかを検討していくのがよいと考える。

今後の店舗戦略の展望

これからの銀行に求められる店舗戦略

低金利環境により店舗の統廃合や削減を進めてきた銀行ではあるが、金利上昇に伴い、店舗戦略を見直す銀行が増える可能性がある。

では、今後銀行はどのような店舗戦略を行っていく必要があるだろうか。JPモルガン・チェースやWalmartの事例を踏まえると、大きく3つの観点が重要だと筆者は考える。

①パーソナライズされたサービスの提供

店舗を顧客とのコミュニケーションの場と捉え、非対面チャネルでは提供できないパーソナライズされたサービスを提供していくことである。店舗の強みは、顧客と直接接点を持つことができる点だ。非対面チャネルでも、データを収集・分析し、ニーズに応じたレコメンドを行う潮流も見られるが、顧客との直接のコミュニケーションから得られる情報からは、非対面チャネルでは捉えることができない顧客ニーズを把握でき、きめ細かいサービス提供を実現できる可能性がある。

②対面・非対面一体での顧客体験の提供

もう1つは、店舗と非対面チャネル一体での顧客体験を提供していくことである。

Walmartの例では店舗の位置づけを再定義し、非対面チャネルだけでは提供できない、店舗の強みを生かした顧客体験を提供することにより、EC事業者との差別化を実現した。銀行においても、店舗と非対面チャネル一体での顧客体験を提供することで、店舗は非対面チャネルでは提供できないサービス価値を生む特別な場となり、インターネット専業銀行と差別化を実現できる可能性がある。

③自社の成長に繋がる店舗づくり

最後は、自社の成長に資する店舗を構築することである。

Walmartは生鮮食品等を扱うスーパー、JPモルガン・チェースは富裕層ビジネスや投資銀行ビジネスといった自社の強みを生かした店舗戦略を取ることで成長を果たしていると考える。

市場トレンドや競合他社の動きに合わせて店舗を新設するだけではなく、自社の強みを見極め、戦略に組み込み、成長に繋げるための店舗づくりを行うことが重要である。

おわりに

これまで銀行は、店舗の統廃合や削減を進めてきたが、昨今、特化型の店舗や併設型の店舗等新たな店舗の新設が見られるようになってきた。

今後の店舗戦略においては多様化する顧客ニーズに対応できるような店舗づくりが重要と考える。そのためには、店舗の位置づけを再定義し、自社の戦略と整合させながら、店舗の強みを生かした新たなサービスを展開していくことが重要である。再び銀行にとって店舗がビジネス拡大における重要な場になることを期待したい。

大学卒業後、大手銀行を経てクニエに入社。大手銀行や非金融事業者に対する事業戦略策定支援や業務プロセス改革支援、システム構築支援等、金融領域を中心に複数のプロジェクトに従事。