「資産形成を始めたいけれど、投資信託って種類が多すぎて何を選べばいいかわからない…」

「おすすめランキングを見ても、本当に自分に合っているのか不安…」

低金利が続き、物価上昇(インフレ)も進む中、預金だけでは資産を守り育てるのが難しくなっています。そこで注目されるのが投資信託です。

- なぜインフレ対策やNISA活用のために「投資信託」が選ばれるのか

- ファンドを見極める「選び方」の重要ポイント

- 人気ファンドに共通する条件

なぜ資産形成の手段として「投資信託」が選ばれるのか?

投資と聞くと難しく感じるかもしれませんが、今や多くの人が資産形成の手段として投資信託を選んでいます。その背景には、私たちの生活に関わる切実な理由と、それを後押しする制度の充実があります。

預金だけでは資産が目減りする「インフレ」への対抗策

最大の理由はインフレ(インフレーション)です。インフレとは、モノやサービスの価格が継続的に上がり、相対的にお金の価値が下がること。例えば、年間2%のインフレが続けば、今100万円で買えるものが1年後には102万円出さないと買えなくなります。

一方で、銀行預金の金利は年0.2%〜(2025年時点)といった低水準が続いています。これではインフレのスピードに到底追いつけず、預金しているだけでは、あなたのお金の「購買力」は実質的に目減りしてしまうのです。

投資信託は、株式や債券など、経済成長と共に価値が上昇することが期待される資産に投資します。インフレ率を上回るリターンを目指すことで、資産の目減りを防ぎ、将来的に「育てる」ための有効な手段となります。

NISAという強力な追い風

2024年から始まった「新NISA」も、投資信託が選ばれる大きな理由です。NISAとは、投資で得られた利益にかかる税金(通常約20%)が非課税になる制度です。

新NISAでは、この非課税期間が無期限になり、年間の投資枠も大幅に拡大されました。このメリットは非常に大きく、政府も「貯蓄から投資へ」をスローガンに掲げています。

そして、NISAの対象商品の中心となっているのが、長期の資産形成に適した投資信託なのです。この制度を使わない手はない、という状況が投資信託への関心を高めています。

専門知識がなくても「分散・長期・積立」を実践しやすい

投資の王道は「分散・長期・積立」だと言われます。

分散投資:値動きの異なる複数の資産に分けることで、全体のリスクを抑える手法。

長期投資:短期間の値動きに一喜一憂せず、長期的な経済成長の恩恵を受ける手法。

積立投資:毎月一定額を買い続けることで、購入価格を平準化する(ドルコスト平均法)手法。

これらを個人で、特に個別株などで実践しようとすると、多くの知識と資金、そして手間が必要です。しかし投資信託は、その仕組み自体がこの王道を実践しやすくなっています。

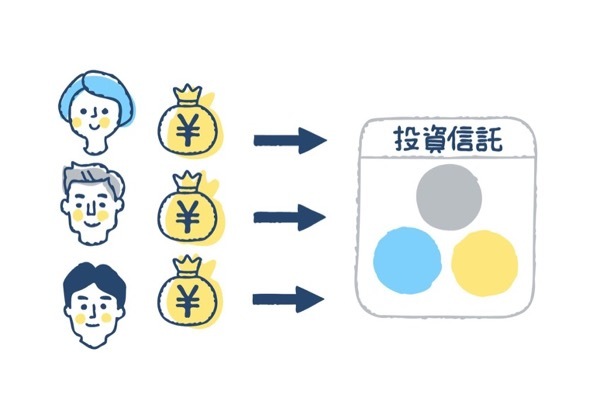

投資信託は、1本購入するだけで、運用の専門家であるファンドマネージャーが国内外の何十、何百という銘柄に分散投資してくれます。また、証券会社などで積立設定をすれば、毎月自動で買い付けてくれるため、手間もかかりません。初心者でも投資の王道を実践できる手軽さが、投資信託が選ばれる理由です。

投資信託を見極めるポイント

世の中に「おすすめ」と紹介される投資信託は数多くありますが、それがあなたにとっても「おすすめ」とは限りません。ここで紹介するポイントを使って、自分自身で良し悪しを見極める「目」を養いましょう。

運用方針|「インデックス型」か「アクティブ型」か

投資信託は、運用方針によって大きく2種類に分けられます。これは最も重要な分岐点です。

・インデックス型

日経平均株価や米国のS&P500といった「指数(インデックス)」に連動する成果を目指すファンドです。市場平均と同じリターンを目指すため、運用コスト(信託報酬)が非常に低いのが特徴です。まずはここから検討するのが初心者におすすめの王道です。

・アクティブ型

運用の専門家が独自の調査や分析に基づき銘柄を選定し、インデックスを上回る成果を目指すファンドです。大きなリターンが期待できる可能性がある一方、運用コストは高くなる傾向があります。

投資対象|どこに(何に)投資しているか

ファンドが何に投資しているかで、期待できるリターンとリスクの大きさが決まります。

主な投資対象

株式:企業の成長と共に値上がりが期待できる(ハイリスク・ハイリターン)。

債券:国や企業にお金を貸し、利息を得る(ローリスク・ローリターン)。

不動産(REIT):不動産に投資し、賃料収入などを得る(ミドルリスク・ミドルリターン)。

バランス型:上記などを組み合わせて分散投資するもの。

主な投資地域

国内(日本)

先進国(アメリカ、ヨーロッパなど)

新興国(中国、インド、ブラジルなど)

全世界(先進国と新興国を合わせたもの)

例えば、「全世界の株式」に投資するファンドもあれば、「日本の債券」だけに投資するファンドもあります。一般的に、リスク許容度が高い人ほど株式の比率を高くし、低い人ほど債券の比率を高めます。自分の目的に合った投資対象を選ぶことが重要です。

運用コスト|リターンに影響する「信託報酬」

投資信託のコストは、将来のリターンを確実に押し下げる要因です。特に注目すべきは運用管理費用である信託報酬です。

これは、ファンドを保有している間、日々自動的に差し引かれ続けるコストです。仮に運用成績がマイナスでも容赦なく引かれます。

例えば、信託報酬が年率1.5%のアクティブファンドと、年率0.1%のインデックスファンドがあるとします。この1.4%の差は、長期運用になればなるほど、複利効果も相まって莫大なリターンの差となって表れます。

人気があり、多くの人におすすめされるインデックスファンドは、この信託報酬が極めて低く設定(例:年0.1%前後)されています。

純資産総額|ファンドの規模と安定性

純資産総額は、そのファンドにどれだけのお金が集まっているかを示す「規模」です。これが極端に少ないファンドは注意が必要です。

規模が小さすぎると、効率的な分散投資が難しくなったり、人気がなく運用が立ち行かなくなり繰上償還、つまり運用が強制終了されてしまうリスクが高まります。繰上償還されると、その時点での時価で強制的に現金化されてしまうため、たとえ含み損を抱えていても損切りせざるを得ません。長期投資が前提の投資信託において、これは致命的です。

純資産総額が「大きいこと」も重要ですが、それ以上に「継続的に増え続けていること」が、安定した運用が期待できる良いファンドの証拠です。

資金流出入額|多くの投資家から支持されているか

純資産総額と合わせてチェックしたいのが、月次などの資金流出入額です。これは、そのファンドを買った人のお金=流入と、売った人のお金=流出の差額を示します。

買う人の方が多く継続的に流入超過となっているファンドは、それだけ多くの投資家から支持され、選ばれ続けていることの証拠です。

逆に、流出超過が続いているファンドは、人気が離散している可能性があり、純資産総額が減少に転じ、前述の繰上償還リスクも高まります。

証券会社のウェブサイトや、ファンドの月次レポートで簡単に確認できます。多くの人におすすめされているファンドは、ほぼ例外なく資金流入が続いています。

人気ファンドはなぜ選ばれる?

実際に人気を集めているファンドがなぜ選ばれているのかを分析してみましょう。

全世界株式インデックスファンドの場合

特定の国に偏らず、世界中の株式に投資するファンドです。「オルカン」の愛称で親しまれ、絶大な人気を誇ります。

運用方針:インデックス型

投資対象:全世界の株式(これ1本で世界経済の成長に乗れる)

コスト:信託報酬は業界最低水準

純資産/資金流入:圧倒的な純資産総額と、継続的な資金流入

コストが極めて低く、投資対象も「全世界」という究極の分散投資を実現しています。「世界経済は長期的には成長し続ける」と考える人にとって、最も合理的で「おすすめ」しやすい選択肢の一つです。まさに王道の選び方を体現したファンドと言えます。

S&P500インデックスファンドの場合

米国の主要企業500社で構成される指数「S&P500」に連動するファンドです。全世界株式と人気を二分しています。

運用方針:インデックス型

投資対象:米国の主要株式(GAFAMなど世界を牽引する企業群)

コスト:こちらも信託報酬は業界最低水準

純資産/資金流入:全世界株式と同様、莫大な純資産と資金流入

コスト面は申し分ありません。投資対象を米国に絞っているのが特徴です。ここ数十年の圧倒的な米国の成長力を背景に強く支持されています。「全世界か、米国か」は好みの問題ですが、選び方の基準はクリアしています。

バランス型ファンドの場合

株式だけでなく、債券やREIT(不動産)なども含め、複数の資産に分散投資するファンドです。

運用方針:インデックス型(が主)

投資対象:国内外の株式、債券、REITなど

コスト:信託報酬は上記2つよりは高め

純資産/資金流入:根強い人気があり、安定的に資金流入しているものが多い

最大の特徴は、株式100%のファンドに比べて値動きがマイルドになる傾向があることです。また、資産配分のリバランスを自動で行ってくれるため、投資家がやることは本当に何もありません。大きなリターンは狙いにくい反面、「とにかくリスクを抑えたい」「完全にほったらかしたい」という人におすすめできる選び方です。

投資信託の始め方

選び方の基準がわかったら、いよいよ実践です。投資信託は、以下の3ステップで簡単に始められます。

STEP1:証券会社の口座を開設する

まず、投資信託を購入するための「口座」が必要です。銀行の窓口でも可能ですが、おすすめはネット証券です。

ネット証券をおすすめする理由

取扱商品数が圧倒的に多い:銀行では、自社系列の限られた商品しか扱っていない場合があります。

手数料が安い:人気の低コストファンド(インデックスファンドなど)のラインナップが充実しています。

口座開設はスマートフォンやPCからオンラインで完結できます。その際、税金が優遇される「新NISA口座」も必ず同時に申し込みましょう。

STEP2:自分に合った投資信託を探して選ぶ

口座が開設できたら、いよいよファンドを選びます。証券会社のサイトには、ランキングや検索機能があります。

インデックス型か?

投資対象は自分のリスク許容度に合っているか?

信託報酬は十分に低いか?

純資産総額は順調に増えているか?

まずは、全世界株式や米国株式、あるいはバランス型などの低コストなインデックスファンドの中から、自分の考え方に一番近いものを選ぶのが失敗の少ないスタートです。

STEP3:「積立設定」で手間なくコツコツ投資をスタート

商品を決めたら、購入方法を選びます。一度にまとまった金額を買う「スポット購入」もできますが、初心者には「積立設定」を強くおすすめします。毎月「1万円」など金額を決め、購入する日(例:毎月1日)を設定すれば、あとは銀行口座から自動で引き落とされ、ファンドが買い付けられます。

これにより、価格が高い時には少なく、安い時には多く買う「ドルコスト平均法」が自動的に実践でき、高値掴みのリスクを減らせます。「いつ買うか」というタイミングに悩む必要がなく、手間なく長期投資を続けられるのが最大のメリットです。

資産ポートフォリオにおける投資信託の役割

投資信託を始めることは、あなたの総資産全体をどう管理するか、という「ポートフォリオ」の観点からも非常に重要です。

あなたの資産、何に入っていますか?ポートフォリオの基本

ポートフォリオとは、あなたの資産の「組み合わせ」や「中身」のことです。「卵は一つのカゴに盛るな」という格言の通り、資産を一つのものに集中させると、インフレや円安といった特定の事態が起きた時に大きなダメージを受けてしまいます。

一般的に、資産は以下のようにいくつかに分けて管理するのが基本です。

・流動性資金

日常の生活費や、万が一の生活防衛資金。いつでも引き出せる預金が中心。

・安定性資金

結婚資金、教育資金、住宅購入など5年~10年以内に使う予定があるお金。預金や個人向け国債など、安全性を重視。

・収益性資金

当面使う予定のない、将来のために育てるお金。

投資信託は、この3つ目の「収益性資金」の中核を担う存在です。特に、全世界株式や米国株式などの低コストなインデックスファンドは、長期的に世界経済の成長の恩恵を受けることを目的としており、資産形成の土台として最適です。

まずは投資信託でしっかりと土台を築き、その上で、もし余裕資金があれば個別株やアクティブファンドなどでサテライト的にリターンを狙う、という戦略が、長期的な資産形成のコツとなります。

まとめ

本記事では、数ある投資信託の中から自分に合った商品を見つけるための選び方の基準を解説しました。巷のおすすめ情報を鵜呑みにするのではなく、このモノサシを持ってご自身で判断することが、長期的な資産形成を成功させる鍵となります。

(提供:ACNコラム)