資産1,000万円という大きな山を登りきったこと、まずはその達成を心から誇りに思ってください。

金融広報中央委員会の調査を見ても、1,000万円以上の資産を持つ世帯は全体の上位約3割に過ぎず、あなたはすでに資産形成の第一段階をクリアした成功者の部類に入っています。

しかし、「老後2000万円問題」に象徴される、もう一段上の備えを意識しているのではないでしょうか。

1,000万円を貯めた実績は素晴らしいものですが、同じスピードで次の1,000万円を貯めようとすれば、再び膨大な年月を要することになります。

本記事では、ようやく手に入れた1,000万円という種銭を最大限に活かし、2000万円へ到達するスピードを劇的に加速させるためのロードマップを解説します。

ただ貯めるだけのステージから、資産を賢く動かして増やすステージへ──。効率的な資産倍増を実現するための具体的な戦略と、インフレ時代における賢い選択肢をおさえましょう。

目次

1,000万から2000万へのスピード比較|何年で倍になるか

手元の1,000万円を2000万円にするのに、一体どれくらいの時間がかかるのでしょうか。

資産運用には「72の法則」という便利な計算式があり、これにより資産が倍になる年数を瞬時に算出できます。

たとえば、銀行の普通預金金利が0.2%程度だとすると、資産を倍にするには約360年かかる計算になります。

もし大手銀行の定期預金金利が0.01%であれば、資産が倍に増えるまでには約7200年もの歳月が必要です。

これでは、私たちの寿命を何度繰り返しても目標には届きません。

一方、年利3%の堅実な投資であれば約24年、年利5%の積極的な運用なら約14年で2000万円に到達します。

さらに、他人の資本を活用するレバレッジを効かせた手法であれば、実質的な自己資本の倍増スピードを5年から8年程度にまで短縮できる可能性も出てきます。

この数字の差こそが、労働収入と貯金だけに頼る運用と、戦略的な資産運用の決定的な違いとなるのです。

| 運用手法 | 想定利回り | 資産が倍になる期間 |

|---|---|---|

| 銀行預金 | 0.01% | 約7,200年 |

| 堅実投資(国債など) | 3.0% | 約24年 |

| 積極投資(株式・投信) | 5.0% | 約14.4年 |

| レバレッジ活用(不動産投資) | 10%超(自己資本比) | 約5〜8年 |

72の法則で知る資産倍増のタイムリミット

資産運用において基本中の基本となる公式が「72 ÷ 金利(利回り) = 資産が倍になる年数」というものです。

この数式を自身の状況に当てはめてみると、現在の運用ペースでいつ2000万円に届くのか、あるいは届かないのかという現実が残酷なまでに浮き彫りになります。

「時間を味方につける」という言葉はよく聞かれますが、現在の超低金利下においては、時間をかけるだけでは資産は一向に増えていきません。

むしろ、ゴールまでのタイムリミットを考えれば、利回りをいかに高めるか、あるいは投資効率を上げる工夫をしない限り、いつまでも2000万円という目標は蜃気楼のままです。

現在の自分の運用利回りが何パーセントなのかを正確に把握し、そのスピード感に納得がいかないのであれば、一刻も早く運用手法のアップデートを検討しなければなりません。

インフレ率2%なら実質価値は目減りする

単に数字の上の資産額が2000万円になればそれで安心というわけではありません。

私たちが直面しているのは、物価が上昇し続けるインフレの時代です。

近年、日本の消費者物価指数は前年比で2%から3%程度の上昇を続けています。

仮に年率2%のインフレが続いた場合、現在1,000万円で買えるものの価値は、10年後には実質的に約820万円分にまで低下してしまいます。

つまり、現金のまま持っていることは、資産が減るスピードを自ら早めているのと同じことになりかねません。

資産拡大のスピードを上げることは、単なる欲望の問題ではなく、インフレによる資産の毀損から身を守るための不可欠な防衛策なのです。

スピードを重視した運用は、もはやぜいたくではなく、必須の戦略であるといえるでしょう。

「現金比率100%」が招く静かなる資産縮小

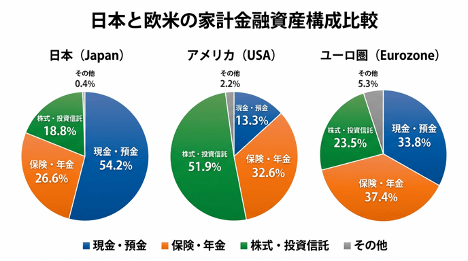

日本人の金融資産における現預金比率は、欧米諸国と比較して突出して高く、50%を超えています。 これは「元本保証」という安心感の裏返しですが、インフレ環境下においては「額面は減らないが価値は減る」という矛盾を抱えることになります。

1,000万円を普通預金に置いたまま10年が経過すれば、通帳の数字は1,000万円のままですが、その購買力は実質820万円程度に目減りしているのです。これは見えない損失であり、最も気づきにくいリスクと言えます。

金融庁も「貯蓄から投資へ」のスローガンを掲げ続けていますが、その本質は投機を煽ることではなく、インフレという確実に進行するリスクから国民の資産を守るための警鐘なのです。

現金をすべて投資に回す必要はありませんが、少なくとも資産の一部を「働かせる」選択をしなければ、時間の経過とともに豊かさは確実に失われていきます。

資産拡大のスピードを上げるエンジンとしての複利運用

1,000万円を2000万円へ最速で導くための第一のエンジンが、複利運用の力です。

NISAなどの投資信託でもおなじみの仕組みですが、利益をそのまま元本に組み入れて再投資することで、利息が利息を生む雪だるま式の成長が可能になります。

この複利の威力は、元本が大きければ大きいほど強力に働きます。

100万円の元本で5%の利益が出てもわずか5万円ですが、1,000万円あれば50万円の利益となり、それが次の年の運用をさらに加速させます。

資産が1,000万円を超えた今、あなたは複利の恩恵を最も受けやすいステージに立っているのです。

この勢いを止めることなく、運用益を消費に回さず再投資し続けることで、2000万円へのカウントダウンは着実に早まっていきます。

加速に不可欠なレバレッジという第二のエンジン

複利以上に資産拡大のスピードを劇的に高めるのが、レバレッジという概念です。

レバレッジとは日本語で「てこの原理」を意味し、自己資金だけでなく融資という他人の資本を組み合わせることで、本来の自分以上の規模で資産を動かす手法を指します。

たとえば、自己資金1,000万円を全額株に投じるのではなく、それを頭金として4000万円の融資を引き出し、合計5000万円の都心マンションを購入したとします。

この場合、1,000万円の運用益ではなく、5000万円の資産がもたらす収益を得られるようになります。

家賃収入でローンの返済が進むにつれて純資産は着実に増加し、適切な物件選定と管理ができれば、1000万円から2000万円への到達スピードを大幅に短縮できる可能性があります。

信用力という無形の資産を現金化できるこの手法は、特に会社員という属性を持つ場合、最強の加速装置となります。

会社員の「信用力」という見えない資産価値

レバレッジを活用する上で、会社員が持つ最大の武器は「安定収入」という信用力です

金融機関は融資審査において、事業所得者よりも給与所得者を高く評価する傾向があります。毎月確実に振り込まれる給与明細は、それ自体が担保能力を持つ強力な証明書なのです。

特に上場企業勤務、公務員、医師や士業といった属性を持っているなら、自己資金500万円でも3000万円〜5000万円規模の融資を引き出せる可能性があります。これは年収の10倍以上にあたる資産を動かせることを意味します。

ところが多くの会社員は、この信用力を一度も使わないまま定年を迎えています。定年後は収入が途絶えるため、金融機関からの評価は急落し、同じ条件での融資を受けることは極めて困難になります。

つまり、会社員としての信用力には「使用期限」があるのです。その期限が切れる前に、自分の信用をどう資産形成に転換するかを真剣に考える必要があります。 これは借金を推奨しているのではなく、返済可能な範囲で戦略的に他人資本を活用することで、資産形成の時間軸を圧縮できるという選択肢の提示です。

NISA以外の投資がスピードアップに不可欠な理由

資産形成の王道として定着したNISAですが、1,000万円から2000万円へのスピードアップを目指す上ではいくつかの制約が存在します。

まず、新NISA制度では生涯投資枠が1800万円(うち成長投資枠1200万円)と定められているため、2000万円を超える資産形成を考えるなら、いずれ枠外での運用が必要になります。

また、NISAは基本的に自己資金(キャッシュ)の範囲内でしか投資ができません。

手元にある1,000万円を毎月30万円ずつ積み立てていっても、枠を埋め切るまでには数年かかり、その間、残りの現金は銀行で眠ったままになります。

さらに、NISAの対象となる投資信託や株式は、あくまで資産の価格変動に依存するため、暴落時には到達スピードが大幅に遅れるリスクを常に抱えています。

最短ルートで2000万円を目指すなら、NISAを基礎としつつも、それを超える枠や仕組みを持つ投資手法を組み合わせることが不可欠なのです。

具体的な投資手法別に見るスピードとリスクの判定

株式投資や投資信託は、年利5%程度を期待できる魅力的な選択肢ですが、そのスピードは市場環境に大きく左右されます。

S&P500のようなインデックス投資は長期では右肩上がりですが、途中で30%以上の暴落を経験することも珍しくありません。

もし回復に3年かかれば、その分だけ2000万円への到達は遠のきます。

一方、不動産投資はミドルリスク・ハイリターンな側面を持ち、融資によるレバレッジを併用することで、自己資本に対する利益率(ROI=投資利益率)を飛躍的に高められます。

入居者がいる限り家賃収入が確定するため、景気変動に対する安定性も高く、スピードと確実性のバランスに優れています。

債券や金(ゴールド)は守りの資産としては優秀ですが、倍増スピードを上げる目的には不向きです。

これらの特性を理解し、自分の目標年数に合わせた武器選びをすることが重要です。

資産1,000万円からの最適ポートフォリオ戦略

最速で2000万円を達成するためには、一つの資産に依存しないハイブリッド運用が鍵となります。

たとえば、1,000万円のうち500万円をNISAでの株式運用に充て、残りの500万円を不動産投資の頭金として活用し、自身の信用力を活かして融資を組み、中古区分マンションなどでの運用をスタートさせるといった戦略です。

このように金融資産(株・投信)と実物資産(不動産)を組み合わせることで、株式相場が冷え込んだ時期でも、不動産からの安定したキャッシュフローが資産の成長を支えてくれます。

相関性の低い資産を同時に持つことで、資産全体が大きく後退するリスクを抑えつつ、2000万円への到達スピードを一定以上に保つことが可能になるのです。

忙しい会社員こそ手間のかからない選択をすべき理由

スピードを追い求めるあまり、日々の価格変動を追い続けるデイトレードのような手法に手を出すのは得策ではありません。

会社員のあなたにとって、最大の資本は本業での収入であり、そのキャリアを阻害するような投資は結果として資産形成のスピードを遅らせます。

目指すべきは、仕事中も寝ている間も自動的に資産が増えていく、手間のかからない仕組み作りです。

プロに運用を任せる投資信託や、信頼できる管理会社に実務をすべて委託できるマンション経営は、その代表格です。

本業での稼ぐ力を加速させ、そこから生まれる余剰資金を再び投資に回すサイクルこそが、最短で2000万円、そしてその先の富裕層へと続く黄金のルートとなります。

まとめ:1,000万円はゴールではなく加速装置のスイッチ

1,000万円という資産を築いた実績は、あなたが規律を持って資金を管理できることの証明です。

しかし、その貴重な1,000万円をただ銀行に眠らせておくことは、複利とレバレッジという強力な加速装置のスイッチを切ったままにしているのと同じ、非常にもったいない機会損失です。

インフレで現金の価値が目減りしていく中、何もしないことは実質的なリスクでしかありません。

これまでに培った貯蓄の習慣に、適切な運用戦略を加えることで、2000万円への到達は驚くほど早まります。

まずは現在の自分の資産が何年で倍になるのかをシミュレーションし、理想のスピードを実現するための次の一手を検討してみてください。

専門家の意見を取り入れ、具体的なライフプランに落とし込むことが、豊かな未来をたぐり寄せる唯一の道となるでしょう。

(提供:Dear Reicious Online)

【オススメ記事 Dear Reicious Online】

・40代からの将来設計。早いほどおトクなマンション経営

・マンション経営の物件選び!初心者がまず知っておきたい必須のポイント

・少子高齢化社会が不動産の可能性に与える影響

・「働く」だけが収入源じゃない 欧米では当たり前の考え方とは

・実は相性がいい!?不動産×ドローンの可能性