12月初めに公表された平成29年度税制改正大綱に『非課税累積投資等に係わる非課税措置』(以下 積立NISA)の導入が明記された。それと同時に「複数の制度が並立するNISAの仕組みについて、少額からの積立・分散投資に適した制度への一本化を検討する」との方針も打ち出された。筆者は従来からNISAの位置付けについて疑問を抱いていたが、今回打ち出された制度の一本化については大いに期待したいと考えている。

そもそも2014年から始まったNISAには、それ以前の証券税制の廃止に伴う代替措置としての色彩が強かったことは以前にも書いた通りだ(*1)。そうした経緯からすれば、NISAの顧客が比較的経済的に余裕のある高齢者層に偏っていたとしても不思議ではない。今回の方針はこのような経緯から生まれた問題点を解決しようとする意思の表れだと解釈することができる。

この積立NISAの投資対象には「複数の銘柄の有価証券に対して分散投資を行なうなどの要件を満たし、特定の銘柄等によるリスクの集中の回避が図られた投資信託に商品を限定する」方針とのこと。現時点では推測の域を出ないが、毎月分配型のような商品は対象外となるらしい。こうした取組は是非とも実行に移して欲しい。

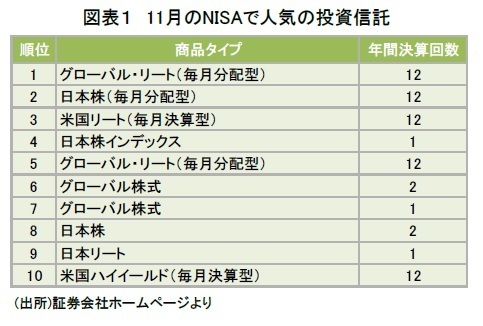

そのように筆者が強く思うにはそれなりの理由がある。図表1はある大手証券会社のホームページに掲載されている11月のNISA売れ筋投資信託をタイプ別に整理したものである。注目してほしいのは上位5銘柄の半数以上を毎月分配型の商品が占めている点だ。その他にも毎月分配型と特徴が類似している毎月決算型を含めると上位10銘柄のうち半数をこうした商品が占めることになる。ここには商品を提供する側の問題が見え隠れする。

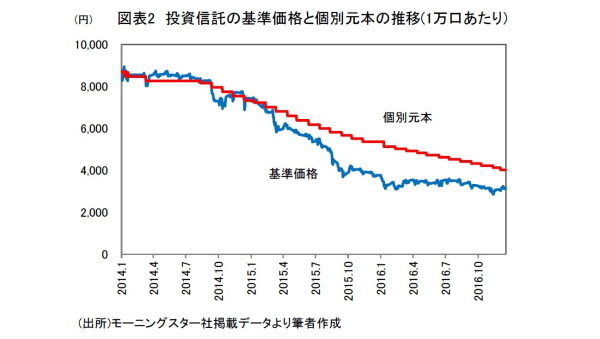

図表2は先の売れ筋投資信託の筆頭に来ていたグローバル・リートの基準価格と試算に使った個別元本の推移を示している。基準価額とはその投資信託商品の純資産総額を総口数で割ったもので、言わばその一口当たりの時価を示すものだ。それに対して個別元本は投資家が購入した時の基準価額をもとに計算されるもので、一口当たりの実質的な投資元本を示すものになる。ここでは、NISA開始直後に投資(1回のみ)を行った前提で計算をしている。

基準価額が個別元本を上回っている状態はその投資がうまくいった証である。この状態で支払われた分配金は普通分配金と呼ばれ課税の対象になる。もしNISAを使って投資をしていれば非課税の恩恵を得ることができる。これに対して基準価額が個別元本を下回っている場合は話が異なる。この状態で支払われた分配金(またはその一部)は元本払戻金(以前は特別分配金)と呼ばれる。その名が示すとおり投資家が支払った元本を払い戻しているに過ぎない。図表2で個別元本が階段状に下がって行くのは、毎月の分配金のうち元本払戻金に相当する額だけ個別元本を減算しているからである。

図表2に示した商品は最近まで1万口あたり毎月210円の分配金を払っている。年間では2,520円となる。このグラフの開始時点の基準価額は1万口あたり8,717円であるから、年率に直すと30%近い運用利回りを実現しない限り、分配金の一部は必然的に元本払戻金になる計算だ。

また、難しい運用環境のもとで無理な分配を続けたためだろうか、肝心な基準価額も必ずしも順調な結果となっていない。これでは譲渡益を期待することも容易ではない。無理な分配金の支払いが運用を一段と難しいものにする悪循環を生む恐れも否定できない。ちなみにこの商品は現在分配金を毎月100円(年間1,200円)の水準まで引き下げているが、それでも直近の基準価額に対しては年率40%近い水準である。

現在はトランプ新政権に対する期待のもとで内外の株高やドル高円安が進行しており、こうした商品にも恩恵がありそうだ。しかし、上記の試算では個別元本が基準価額を上回る状態(即ち含み損の状態)が続いている。こうしてみると毎月分配型の商品では折角のNISAの非課税措置の仕組みを生かせない投資家が多数存在すると考えざるを得ない。もし、NISAの営業に際して金融機関が毎月分配型商品に力を入れてきたとしたら、それは3%を超える販売手数料狙いと勘ぐってしまうのは筆者だけではあるまい。

実はこのような問題に対する警鐘はNISAが始まった直後から鳴らされていた。例えば平成26年6月に金融庁が出した『NISA口座の利用状況等について』(*2)の中で、「NISA投資を行なう際に留意すべき点のある毎月分配型投資信託にも強いニーズが認められる」と記している。更にその注記には「元本払戻金が非課税であることがNISAを使った取引を勧誘する際に説明すべき留意事項である」と書かれている。

しかしながら、その後も毎月分配型をめぐる問題は残ったようだ。今年の10月に発表したー『NISA制度の効果検証結果』(*3)では、「金融機関が顧客に紹介した投資信託は、顧客が説明した運用目的とは無関係にある収益分配頻度の高い商品が提案されている事例が目立つ」と指摘している。図表1が示す人気商品リストは、こうした指摘に対して金融機関が適切な対応をして来なかった証と言えないだろうか。

証券投資の成果を非課税扱いにすることは国として税収を減らすこと、即ちコストをかけることである。そうしたコストを正当化するには大義が必要ではないだろうか。それに相応しい大義が何かと言えば「自助努力に基づく資産形成を支援・促進すること」であろう。これを実現するために金融庁は、投資対象の分散、投資タイミングの分散、長期的な保有という原則を掲げている。こうした投資の原則に合致しない商品を金融庁自らの手でNISAから排除して行くことは当然の結論であり、責任だと思う。

--------------------------

(*1)「いま改めて考えるNISAの行方~「貯蓄から投資へ」の課題(その2)~」2016-11-30

http://www.nli-research.co.jp/files/topics/54446_ext_18_0.pdf?site=nli

(*2)「NISA口座の利用状況等に関する調査結果の公表について」平成26年6月 金融庁

http://www.fsa.go.jp/policy/nisa/20140623-1.html

(*3)「NISA制度の効果検証結果」平成28年10月 金融庁

http://www.fsa.go.jp/policy/nisa/20161021-1/01.pdf

--------------------------

前田俊之 (まえだ としゆき)

ニッセイ基礎研究所 金融研究部

常務取締役 部長

【関連記事】

・

いま改めて考えるNISAの行方~「貯蓄から投資へ」の課題(その2)~

・

頑張れ金融庁~「貯蓄から投資へ」の課題(その1)~

・

NISA~誰が為の制度か~

・

NISAの現状と今後の課題-利用拡大に欠かせない金融機関からの情報提供の充実~

・

DCバランス型商品の選好と投資教育の必要性-DCの発展には投資教育の実施率向上だけでなく、内容面の拡充も欠かせない