さまざまな相続税対策がある中で、“小規模宅地による評価減”の制度を活用している人は多いのではないでしょうか。小規模宅地による評価減とは、いわゆる「小規模宅地等の特例」のことで、正式には「相続した事業の用や居住の用の宅地等の価額の特例」のことを指します。この制度を活用することで、相続税が減額されるのです。

税負担によって家や土地を手放すことを回避するための処置

小規模宅地等の特例について詳しく見ていきましょう。制度の概要としては、「相続または遺贈により取得した財産のうち、その相続開始の直前において被相続人等の“事業の用”または“居住の用”に供されていた宅地等において、一定の選択をしたもので限度面積までの部分については、相続税の課税価格が減額されるもの」とされています。

※「相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」国税庁

よりシンプルに表現すれば、「一定の条件を満たしている宅地に関しては、大幅に評価(相続税評価)を下げてあげるよ」という制度です。これは、重い税負担が課せられた結果、家や土地を手放してしまうようなケースをあらかじめ回避するための措置であると言えるでしょう。住宅は生活の基盤であるため、保護されているのです。

対象は大きく分けて3つ(居住用/事業用/貸付事業用)

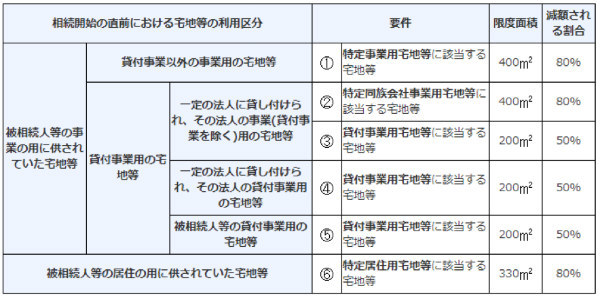

次に、小規模宅地等の対象となる「居住用の宅地」、「事業用の宅地」、「貸付事業用の宅地」について、減額される割合を確認しておきましょう。不動産の状況や条件に応じて、その内容が異なっている点に注意してください。具体的には、次の表の通りです。

この表から、減額される割合としては、居住用と事業用が「80%減」、貸付用が「50%減」となっているのがわかります。それぞれの限度面積やその他の細かい規定はあるものの、不動産の状況によって減額される割合が異なるということは理解しておきましょう。とくに、居住用と事業用の減額割合が大きい点は重要です。

ちなみに、小規模宅地等の特例を受ける際には、相続税の申告書に特例を受ける旨を記載しておく必要があります。そのうえで、小規模宅地等に係る計算の明細書や、遺産分割協議書の写しなど、所定の書類を添えて提出します。手続きの段階でつまずいてしまわないよう、あらかじめ必要事項を押さえたうえで申請するようにしてください。

地価の高いところで適用する方がより効果的

不動産の状況に応じて減額される割合が異なっているものの、減額される範囲があくまでも“割合”であることを考えれば、地価の高いところで適用する方がより効果的なのは間違いありません。つまり、より地価の高い不動産で小規模住宅地等の特例が適用されれば、大きな節税効果を見込めるということです。

複数のアパートなどを所有する資産家の方はどの土地に特例を適用させるかで、納税額が変わってきます。不動産に対してさまざまな工夫をすることによって、節税効果を高められる可能性があることを理解しておきましょう。(提供:相続MEMO)

【オススメ記事 相続MEMO】

・必ずしも相続する必要はない。相続放棄とは?

・相続税。遺産を相続できるのはどんな人?どんな割合?

・相続税対策としての贈与を上手に活用しよう

・相続対策にも有効!等価交換のメリットとは

・遺言書があったらどうなる??その効力と扱い時の注意とは