おさらい

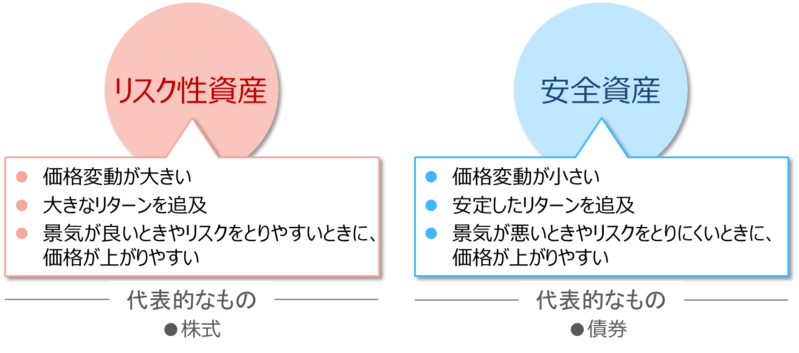

前回の「安全資産は本当に安全?―預金と債券―」で、投資対象を大別した「リスク性資産」と「安全資産」のうち、「安全資産」は預金と債券が該当すると書きました。しかし、実は、債券には様々な種類があり、中には、債券なのに「安全資産」ではなく、「リスク性資産」に分類されるものもあります。今回は、債券の様々な種類について、説明していきたいと思います。

債券には、色々な種類がある

債券とは「国や地方自治体、企業などがお金を借り入れるために発行する有価証券」であり、「債券を発行する主体を発行体と呼ぶ」と書きました。この発行体の違いが債券の種類の違いになります。

例えば、国が発行する債券は「国債」、地方自治体が発行する債券は「地方債」、企業が発行する債券は「社債」と呼ばれ、区別されます。また新興国の政府や企業が発行する債券は、総称で「新興国債券(エマージング債券)」と呼ばれます。こうした種類の区別は、専門家の間では、「債券種別」と呼ばれます。

何が違う?リスクはどこに?

では、これらのさまざまな種類の債券は、具体的に何が違っているのでしょうか? 債券は、満期があり、発行体が潰れない限り、定期的に利子がもらえ、満期が到来すると、元本を返してもらえるものです。

これは裏を返すと、発行体が潰れるリスク次第で、投資家のその債券に対する見方が大きく変わるということを意味します。潰れない発行体であれば、利子も元本も予定通りに支払ってもらえますが、潰れそうになった発行体は利子や元本を支払う余力がなくなり、実際に支払ってもらえなくなるリスクがあります。

従って、債券に投資するときには、ちゃんと予定通りに利子や元本を支払ってもらえるか、発行体をどこまで信用できるかが重要なポイントになります。

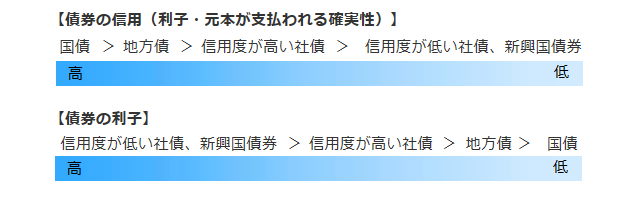

この信用は、債券の種類により大きく違ってきます。お金の支払いについて考えると、一般的には、国が最も信用できます。国は増税すれば、収入を増やせますので、国が利子・元本の支払いをできなくなるという事態は簡単には起こりません。

そのため、国が発行する国債を保有していれば、お金を予定通りにもらえる可能性は極めて高いと言えます。ただそれは先進国の国債に限られることに注意が必要です。新興国では政府が財政破綻し、国債保有者に対して、利子・元本の支払いを停止することが時々発生するためです。一般的に、国債とは先進国の政府が発行する国債のことを意味します。

次に、地方自治体は、国の次に支払いの確実性が高いと言えます。ただ、国内外で地方自治体が財政破綻したというニュースは、時々流れますので、地方自治体が発行する地方債を国債ほど信用することはできません。なお、地方債は、先進国の地方自治体が発行する債券のことを意味します。

さらに、発行体が企業である社債ですが、企業の信用は、まちまちです。世界的な競争力がある大企業も、財務的に安定していない若い企業も債券を発行します。当然、利子・元本の支払いの確実性はまちまちです。

最後に、新興国の政府や企業が発行する債券、「新興国債券(エマージング債券)」ですが、一般的に信用は低いと言えます。前述のとおり、歴史的に新興国国家が財政破綻することが度々起きているため、発行体が国であっても、先進国より信用は大きく劣ります。国でさえも信用が低いので、新興国の企業が発行する社債は、もっと信用が低くなります。

ただし、注意していただきたいのですが、信用が低いこと=魅力がないことを意味しません。利子・元本が支払われる確実性が低い発行体が、高い発行体と同じ条件で債券を発行しても、誰も買いません。そのため、信用が低い発行体は、買ってもらうために利子を高くします。発行体が絶対に潰れないが、利子が年間1%しかない債券と、発行体が潰れるリスクは少しはあるが、利子が年間10%もある債券があれば、後者を選ぶ人も出てきます。要は、投資する人の性格やリスクをどこまで取れるか次第で、リスク・リターンのバランスの選択が変わってくるのです。

ここまでの話をまとめると以下のようになります。(※一般的なケースが前提です。債券は発行体毎に信用が異なるため、順序が逆転するケースもあります。)

結局、本当に「安全資産」と呼べるものは?

ここまで、様々な種類について説明してきましたが、読者の皆さんも、信用度が低い社債や新興国債券を「安全資産」とは見なさないと思います。「安全資産」は、国債や地方債から信用度が高い社債までと言えます。ただし、債券には個別性がありますので、それらに分類される債券でも、「安全資産」とは呼べないものが含まれることには、注意してください。

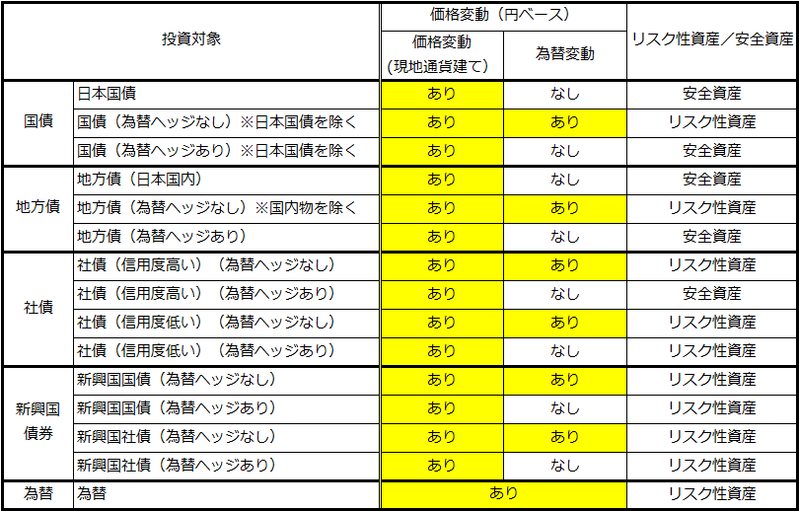

それから、前回でも書きましたが、どんな債券でも為替変動のリスクを負うものは、すべてハイリスク・ハイリターンの「リスク性資産」になります。国債や地方債から信用度が高い社債は、それぞれの通貨ベースでは「安全資産」ですが、為替変動の影響を受けるものは、すべて「リスク性資産」です。例えば、米ドル建ての国債や地方債、信用度が高い社債は、米ドル円の為替レートの変動の影響を受けますので、「リスク性資産」になります。また、為替変動リスクをなくす為替ヘッジという手段を使えば、それらは「安全資産」となります。

まとめると、以下のとおりになります。

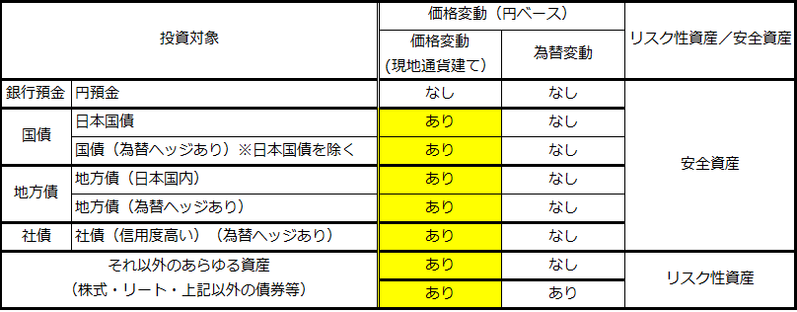

なお、前回分の説明も含め、「安全資産」を総括しますと、下表のようになります。

次回からは、これまでの「リスク性資産」、「安全資産」の説明を踏まえ、どのように、何に投資すべきかを説明していきます。

▼バックナンバー

大澤 健吾(おおさわ けんご)

楽天証券 投資運用室 室長 チーフ・ストラテジスト

関西学院大学経済学部卒業。大和証券投資信託委託、日興コーディアル・アドバイザーズ(現・日興グローバルラップ)、横浜銀行などで、ファンドや銀行自己資金の運用に従事した後、現職。国際分散投資が専門で、ロボアドバイザー「楽ラップ」の運用責任者を務める。

(提供=トウシル)

・【7年連続なるか?】「年末高」を攻略せよ!注目株、アノマリー攻略法

・【優待名人・桐谷広人】超カンタン![桐谷式]株主優待のはじめ方と銘柄セレクト術

・【ムダな損を減らそう】投資で失敗しないために破ってはいけないルール

・【じぶん年金】iDeCo(イデコ)って何?節税メリットと注意点を総ざらい

・【なぜあなたは失敗するのか】投資で失敗しないためのルール。塩漬け株、行動心理学、お金が増えない人の共通点