今回のテーマは、信用取引を使った「ロング/ショート戦略」についてです。ロング/ショート戦略とは、値上がりが期待できる割安銘柄を買う(ロング)一方で、同時に値下がりが予想される割高銘柄を売る(ショート)投資手法です。ロング/ショート戦略にはいくつか種類があるのですが、今回紹介するのは「2つの銘柄間の価格差」に注目する手法です。

例えば、同じような値動きをする2つの銘柄があったとします。基本的に株価の方向性は同じになりますが、日々の変動まで全く同じになるということはなく、相場の状況によっては、銘柄間の価格差が拡大したり、縮小したりします。あまりにも価格差が拡大していれば、「いずれこの価格差は修正されるだろう」と判断するのが自然です。そのような時に、割高な銘柄を売り建てし、同時に割安な銘柄を買い建てるというのが、この戦略の考え方です。

そして、予想通りに価格差が縮小すれば利益になります。仮に、株式市場全体の流れを受けて両銘柄の株価がともに下がった場合、買い建て分は損となりますが、売り建て分が利益となって損益が相殺されます。反対に株価が上昇した場合でも、買い建て分の利益と売り建て分の損が相殺されます。つまり、市場全体のトレンドに関係なく、2銘柄の価格差が縮小さえすれば利益がねらえるというわけです。もちろん、予想が外れて両銘柄の価格差が拡大してしまうと損失が発生します。

分かりやすい例では、日経平均とTOPIXが挙げられます。両者とも日本を代表する株価指数ですし、基本的に同じような値動きをしますが、価格差が拡大・縮小する場面があります(もっとも、日経平均は株価の平均、TOPIXは時価総額を指数化したものですので、正確には価格差とは呼べませんが…)。この両者の値動きの違いを比較する指標として、「NT倍率」というのがありますが、名前の通り、N(日経平均)とT(TOPIX)の比率を表したもので、計算式は「日経平均÷TOPIX」です。NT倍率の数値が大きくなるほど、両者の価格差が拡大している、つまり、日経平均が割高でTOPIXが割安になっていることになります。

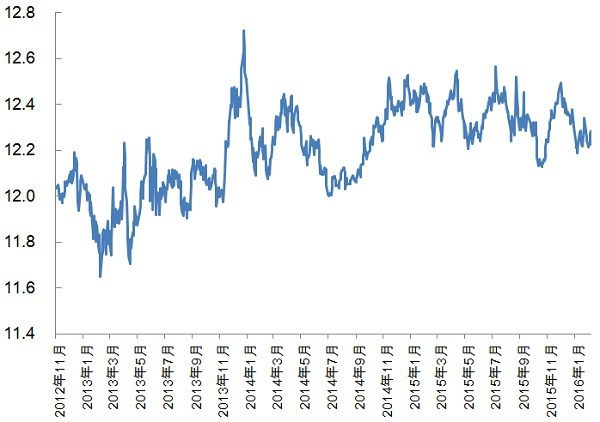

ちなみに、下の図はアベノミクス相場が始まったとされる2012年11月からのNT倍率の推移です。2014年後半以降のNT倍率は大体12.2倍~12.6倍の範囲内で推移していることが判ります。図から判断すれば、この範囲の上限(12.6倍)もしくは超えたところで、日経平均を売り建てし、割安なTOPIXを買い建てすると利益をねらえるのではということになります。実際にこうしたポジションを組むには、先物取引を利用するか、信用取引であれば株価指数連動型のETFを使うことになります。

NT倍率の推移(2012年11月~)

では、指数連動型のETFを使ってポジションを組んでみます。ここでのポイントは、投資金額をできるだけ揃えることです。以下の例では、話を分かりやすくするため簡潔にしていますが、実際の株価指数と指数連動型ETFの価格は同じにはなりませんし、取引手数料や金利等のコストを考慮していません。

(例)日経平均:16,500円、TOPIX:1,309p NT倍率が12.6倍のとき

・NT倍率が今後縮小すると予想

・「日経平均型ETFの売り建て」&「TOPIX型ETFの買い建て」を行う

日経平均型ETF 16,500円 × 40単位 を売り建て 建玉金額:660,000円

TOPIX型ETF 1,309円 × 500単位 を買い建て 建玉金額:654,500円

※建玉金額はなるべく揃える

その後 ↓↓↓

ケース1:予想通りNT倍率が縮小

・日経平均が16,250円まで下落し、TOPIXは1,354pまで上昇。

・NT倍率は12倍ちょうどまで縮小

(16,500円-16,250円)× 40単位 =10,000円の利益

(1,354円-1,309円)× 500単位 =22,500円の利益

→32,500円の利益

ケース2:NT倍率が拡大

・日経平均が16,750円まで上昇し、TOPIXが1,288pまで下落。

・NT倍率が13倍まで拡大

(16,750円-16,500円)×40単位 =10,000円の損失

(1,309円-1,288円)×500単位 =10,500円の損失

→20,500円の損失

ケース3:株価がともに上昇するも、NT倍率に変化なし

・日経平均が16,750円、TOPIXが1,329pまでともに上昇。

・NT倍率は12.6倍で変わらず

(16,750円-16,500円)×40単位 =10,000円の損失

損益は0円

(1,329円-1,309円)×500単位 =10,000円の利益

→損益は0円

ケース4:株価がともに下落するも、NY倍率に変化なし

・日経平均が16,000円、TOPIXが1,269pまでともに下落。

・NT倍率は12.6倍で変わらず

(16,500円-16,000円)×40単位 =2,0000円の利益

(1,309円-1,269円)×500単位 =20,000円の損失

→損益は0円

NT倍率を使ったロング/ショート戦略で損益を左右するのは倍率の縮小と拡大になります。ケース3や4のように、株価が上がろうが下がろうが、倍率自体に大きな変化がない限り、損益の変動はありません。同じような値動きをする2銘柄の組み合わせであれば、銀行や自動車など、同じセクター内の2銘柄でも応用が可能です。今回の例では、上手く行ったケースでも利益が32,500円の試算でした。投資金額の規模に比べると、手間をかけた割にはリターンが微妙な気もしますので、さまざまな組み合わせを試してみるのも良いかもしれません。

土信田 雅之(どしだ まさゆき)

楽天証券経済研究所 シニアマーケットアナリスト

1974年生まれ。青山学院大学国際政治経済学部卒業。国内証券会社にて企画や商品開発に携わり、マーケットアナリストに。2011年より現職。中国留学経験があり、アジアや新興国の最新事情にも精通している。

(提供=トウシル)

【関連リンク トウシルより】

・【随時公開中!】みんなのふるさと納税☆活用術まとめ

・【優待名人・桐谷広人】超カンタン![桐谷式]株主優待のはじめ方と銘柄セレクト術

・【ムダな損を減らそう】投資で失敗しないために破ってはいけないルール

・【じぶん年金】iDeCo(イデコ)って何?節税メリットと注意点を総ざらい

・【なぜあなたは失敗するのか】投資で失敗しないためのルール。塩漬け株、行動心理学、お金が増えない人の共通点