3月短観予測:貿易摩擦・世界経済減速の影響が景況感・設備投資で顕在化

●景況感は幅広く悪化、先行きもさらに悪化へ

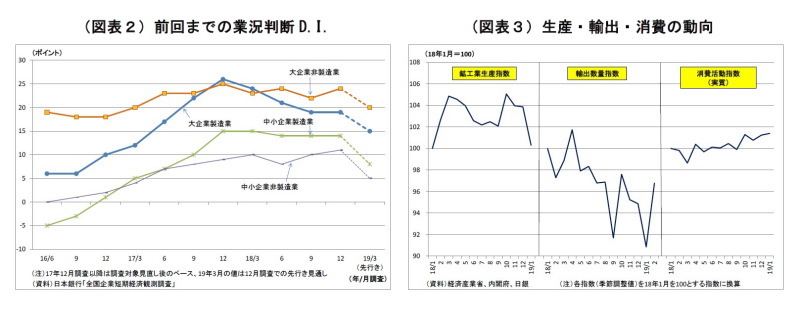

4月1日に公表される日銀短観3月調査では、注目度の高い大企業製造業の業況判断D.I.が13と前回12月調査比で6ポイント低下し、2四半期ぶりに景況感の悪化が示されると予想する。D.I.の低下幅としては、新興国経済の減速や急激な円高を受けた2016年3月調査での落ち込みに匹敵すると見ている。また、大企業非製造業の業況判断D.I.も21と前回比で3ポイントの悪化を見込んでいる。

前回12月調査では、7-9月期に相次いだ自然災害の影響が剥落したこともあり、4四半期ぶりに大企業製造業の景況感悪化に歯止めがかかり、非製造業の景況感は持ち直していた。

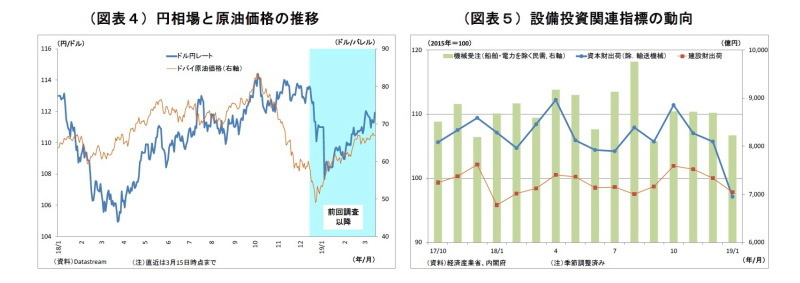

ただし、前回調査以降、内外経済の減速感が強まっている。中国では米中通商摩擦の影響もあって景気減速を示す経済指標が相次ぎ、3月の全国人民代表大会において経済成長率目標が引き下げられた。欧州の経済指標も冴えず、ECBは今年の成長率見通しを大幅に引き下げた。国内では、中国向け輸出が1月に急減した影響などから生産が下振れし、同月の景気動向指数(一致指数)が大きく下落。その基調判断が「下方への局面変化」へと引き下げられるなど、海外経済減速の悪影響が国内へ波及してきている。その後公表された2月の中国向け輸出の戻りも限定的であった。

一方、大きな懸案事項となってきた米中通商摩擦を巡っては、年初以降、両国政府から合意に前向きな姿勢が示され、内外株価の押し上げに繋がった。ただし、未だ合意には至っておらず、不透明感が残ることから、企業マインドへの影響は限定的に留まりそうだ。

大企業製造業では中国をはじめとする海外経済減速や貿易摩擦の影響が顕在化したことを受けて、景況感が明確に悪化するだろう。特に中国需要の減少が顕著になっている生産用機械など機械系業種の落ち込みが目立ちそうだ。非製造業については、堅調な国内消費が下支えになるものの、人手不足に伴う賃金・運送コスト上昇、海外経済減速や中国の電子商取引法施行(1)に伴うインバウンド需要の鈍化などから、景況感がやや悪化するだろう。

中小企業の業況判断D.I.は、製造業が前回から4ポイント低下の10、非製造業が3ポイント低下の8と予想。大企業同様、製造業、非製造業ともに悪化は避けられそうにない。

先行きの景況感もさらなる悪化が見込まれる。今後、米中通商交渉に目処が付いたとしても、次は日本が米国の標的になる可能性が高い。日米通商交渉における自動車輸出規制や為替条項導入の要求といった米政権からの対日圧力の高まりが危惧される。また、英国のEU離脱問題についても引き続き難航が予想され、不透明感を払拭できない。非製造業についても、インバウンドを通じて世界経済との繋がりが強まっただけに海外情勢への懸念が現れやすいほか、人手不足深刻化への懸念も重荷になりそうだ。

一方、消費税率引き上げを控えた駆け込み需要やGWの10連休、中国政府が打ち出した景気対策の効果発現などへの期待が下支えになることで、先行きの景況感の大幅な悪化は回避されると見ている。

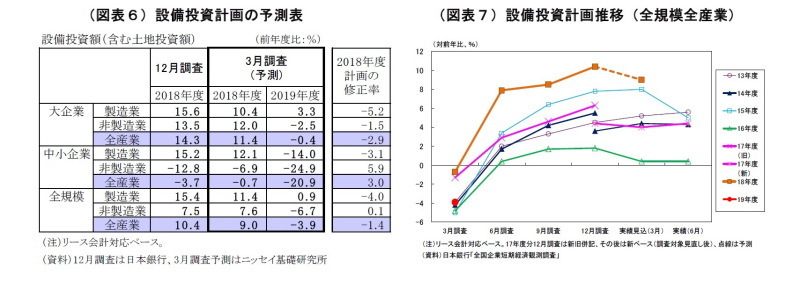

2018年度の設備投資計画(全規模全産業)は、前回調査において前年比10.4%増へと上方修正され、12月調査としては2006年度以来の高い伸びとなったが、今回調査では一転して前年比9.0%増に下方修正されると予想する。

また、今回から新たに調査・公表される2019年度の設備投資計画(全規模全産業)は、2018年度見込み比で3.9%減になると予想している。例年3月調査の段階ではまだ計画が固まっていないことから翌年度計画が前年割れでスタートする傾向があるため、マイナス自体にあまり意味はない。そこで、近年の3月調査との比較が重要になるわけだが、今回の伸び率は昨年3月調査(0.7%減)や一昨年3月調査(1.3%減)における翌年度計画の伸びをかなり下回る慎重な計画が示されると見込んでいる。

設備投資を取り巻く環境としては、人手不足に伴う省力化需要が引き続き一定の追い風となる。しかしながら、貿易摩擦や世界経済減速によって事業環境の不透明感が強まっているうえ、企業の景況感や収益が圧迫されていることから、一部で設備投資の様子見や棚上げの動きが生じ、設備投資計画を押し下げると予想している。

-------------------------------------

(1)中国で1月に施行された法律。EC(電子取引)出店者らに政府への登録を義務付け、納税を求める内容。ECでの転売を目的に、業者が日本で商品を買い込む「代理購買」も対象になる。

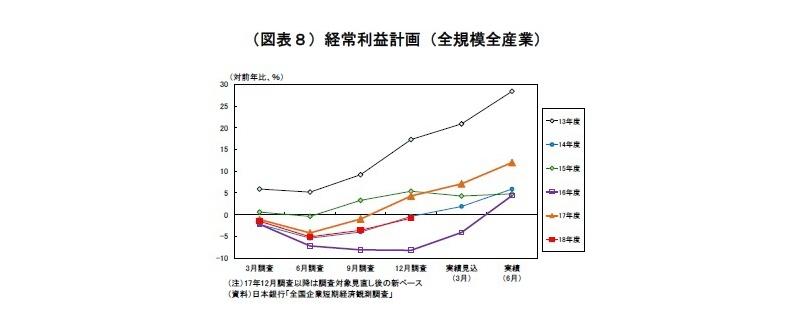

●注目ポイント:新年度の収益・設備投資計画

今回の短観で最も注目されるのは、今回から新たに調査・公表される2019年度の事業計画だ。海外発の逆風が強まる中で、企業が来年度の収益について、どのようなイメージを描いているのか?そして、そのイメージを前提として、どのような設備投資計画を立てているのか?が明らかになる。例年の3月時点と比べて慎重スタンスが目立つかどうかがポイントになる。

特に設備投資に関しては、1月の機械受注統計において、民間設備投資の先行指標である「船舶・電力を除く民需」が3カ月連続の減少となるなど、鈍化の兆しも見えている。設備投資は近年の日本経済の牽引役の一つとなってきただけに、明らかに弱い計画の場合には、日本の景気後退入りの可能性が高まりかねない。

●日銀金融政策への影響:追加緩和観測の台頭を促す内容に

今回の短観において、見立て通りに景況感の幅広い悪化や設備投資計画での弱い動きが確認された場合は、景気・物価の下振れリスクがさらに意識され、日銀の追加緩和に対する市場の観測が高まりそうだ。追加緩和策とその余地について、具体的な説明を求める声が強まる可能性も高い。

こうした状況を受けて、最もハードルが低い追加緩和策とみられるフォワードガイダンスの強化(明確化)については、遠からず実施される可能性があるが、それ以外の具体的な行動を伴う追加緩和策については、副作用増幅への警戒から容易に踏み切れないだろう。従って、日銀は追加緩和の可能性を匂わせながらも、「景気は今後持ち直すとみられる」、「2%の物価目標に向けたモメンタムは維持されている」等の強気のスタンスを維持し、出きる限り政策の維持を試みるだろう。今回の短観の結果も、「景況感や設備投資計画を(方向感ではなく)水準として見れば、過去と比べて悪いわけではない」という強弁も一応可能だ。

それでも、景気の予想以上の減速や急激な円高進行など、やむを得ず具体的な行動を伴う追加緩和に踏み切らなければならなくなった場合には、長短金利の引き下げ等に比べて当座の副作用が小さいETF買入れの増額(6兆円増→10兆円増など)が最有力の候補になるとみられる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえのつよし)

ニッセイ基礎研究所 経済研究部 シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・日銀短観(12月調査)~大企業製造業の足元の景況感は堅調、設備投資計画も強めだが、先行き懸念は強い

・日銀短観(9月調査)~大企業製造業の景況感は3四半期連続で悪化、設備投資計画の勢いは弱め

・日銀短観(6月調査)~大企業製造業の景況感は2期連続で悪化、貿易摩擦の影響はまだ限定的