シンカー:海外投資家などから「日本化」の定義と、その完成する過程のマクロの動きに関する質問が増えている。「日本化」=物価下落という単純な図式で語られてしまうことが多いが、背後にはネットの資金需要(企業貯蓄率+財政収支)の消滅によるマネーと名目GDPの拡大する力の喪失という複雑な構図があることを詳しく解説する。企業貯蓄率がマイナスであるという正常な状態では財政赤字の継続が金利の上昇をともない民間投資をクラウディングアウトするという既存の経済学による警戒感が強く、財政赤字の継続による財政破綻論が既に1990年代前半に支配的になってしまったことが、財政政策に足かせをしてしまった。企業貯蓄率がプラスである過剰貯蓄による追加的な総需要を破壊する力が存在するという異常な状態への認識が弱く、十分な財政赤字の必要性であるという現実的な考え方に基づく柔軟な財政政策の運営が行われなかった。結果として、企業のデレバレッジとリストラの恒常化によるプラスの企業貯蓄率という総需要を追加的に破壊する力が存在する中で、財政政策が緊縮的であることがネットの資金需要の復活を妨げ、名目GDPと総賃金が持続的に縮小し、政府の支援が弱いこともあり家計が疲弊し、低価格志向が強まり、それが総需要の減退と円高ともに企業活動を更に弱くし、経済とマーケットにデフレ期待が完全にロックインされた。「日本化」の完成である。一方、財政拡大でネットの資金需要を復活させ、それを金融政策が間接的にマネタイズすることで市中のマネーが拡大するとともに、名目GDPと総賃金の拡大が強くなり、デフレ期待の縮小にともなう実質金利の低下が企業活動を刺激し、企業貯蓄率がマイナスの正常な領域まで低下すれば、総需要を追加的に破壊する力が払拭され、デフレ完全脱却となろう。

1990年前後のバブル崩壊による総需要の急減退と資産価格の急下落は、企業のコストと負債の負担感を急激に強くした。

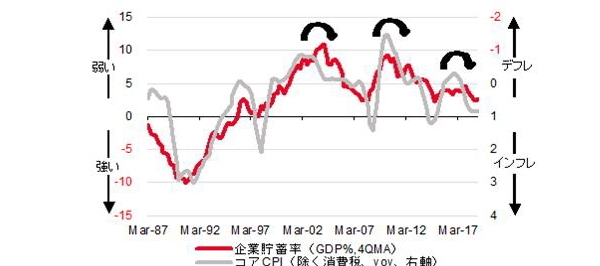

企業のデレバレッジとリストラが強くなり活動が著しく衰えたことで、企業の貯蓄率は急上昇した。

企業は資金調達をして事業を行う主体であるので、マクロ経済での貯蓄率はマイナスであるはずだ。

しかし、1997・8年の金融危機後に企業が更に資金調達への警戒感を強くしたこともあり、企業貯蓄率のプラスという異常な状態は恒常化してしまった。

企業のデレバレッジとリストラ、弱いリスクテイク力が、企業と家計の資金の連鎖からドロップアウトしてしまう過剰貯蓄として、総需要を破壊する力となってしまったことを意味する。

物価下落は実質所得の増加を通して総需要を刺激し、総供給との均衡点まで押し上げるため、物価下落は一時的な現象であるはずだ。

しかし、企業貯蓄率がプラスである過剰貯蓄による追加的な総需要を破壊する力があるため、総需要は均衡点まで戻れず、物価下落が恒常的になってしまった。

企業活動の回復による企業貯蓄率の低下は、過剰貯蓄が総需要を破壊する力が弱くなり、景気押し上げとデフレ圧力の緩和につながる。

一方、企業活動の鈍化による企業貯蓄率の上昇は、過剰貯蓄が総需要を破壊する力が強くなり、景気押し下げとデフレ圧力の拡大につながる。

企業活動の動きが、景気動向に大きな影響を与えていると考えられ、企業貯蓄率はその代理変数となる。

実際に、日本では、企業貯蓄率と消費者物価にはかなり強い相関関係(企業貯蓄率の上昇と物価の下落、企業貯蓄率の低下と物価の上昇)が確認できる。

政府は、バブル崩壊による総需要の減退と企業活動の鈍化の長期化による景気の悪化に、財政政策を緩和することで対処しようとした。

確かに、財政政策の緩和で、企業貯蓄率がプラスである過剰貯蓄による追加的な総需要を破壊する力が、日本経済をデフレスパイラスに陥ることを防止することには成功した。

しかし、総需要を破壊する力に対して財政政策の緩和は不十分で、内需の低迷と恒常的な物価下落のデフレの状態からの脱却には失敗し続けた。

企業貯蓄率がマイナスであるという正常な状態では財政赤字の継続が金利の上昇をともない民間投資をクラウディングアウトするという既存の経済学による警戒感が強く、財政赤字の継続による財政破綻論が既に1990年代前半に支配的になってしまったのが原因であった。

企業貯蓄率がプラスである過剰貯蓄による追加的な総需要を破壊する力が存在するという異常な状態への認識が弱く、十分な財政赤字の必要性であるという現実的な考え方に基づく柔軟な財政政策の運営が行われなかった。

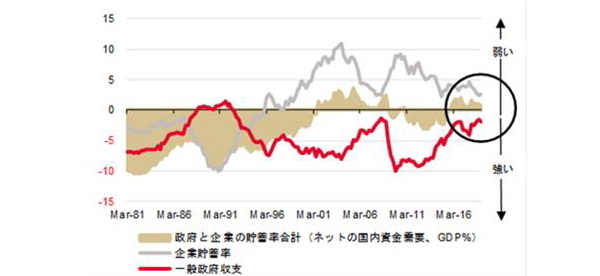

恒常的なプラスとなっている企業貯蓄率が表す企業の支出の弱さに対して、マイナス(赤字)である財政収支が相殺している程度にしかならなかった。

結果として、2000年前後には、企業貯蓄率と財政収支の和であるネットの資金需要が消滅してしまった。

資金調達をして事業を行う主体である企業と、その活動を補うべき政府の貯蓄率の合計であるネットの資金需要が消滅してしまうと、それを基点とした信用創造は著しく弱くなり、管理通貨制度の下では、市中のマネーが拡大する力が消滅してしまう。

一方、バブル期にはネットの資金需要が膨大で、信用創造が著しく強くなり、市中の過剰流動性がリスク資産市場に流入してバブル化した。

企業活動が回復して企業貯蓄率が低下する局面もあったが、企業の投資活動がまだ十分に強くない中で、経済ファンダメンタルズの改善対比で過度な財政緊縮が何度も行われ、ネットの資金需要の復活を妨げ、市中のマネーの自律的な拡大がデフレ脱却につながる道が閉ざされた。

日銀の量的金融緩和は、ネットの資金需要を間接的にマネタイズすることにより効果を発揮する。

日銀が供給した流動性が、ネットの資金需要という支出の力により、金融市場や日銀当座預金から、市中にマネーとして流入していくことになる。

更に、ネットの資金需要が拡大する金利上昇圧力を日銀が押さえ込み、実質金利(名目金利?インフレ期待)の低下が経済・マーケットの活動を刺激する。

裏を返せば、マネタイズするネットの資金需要がなかったため、市中のマネーは拡大せず、2001年以降の量的金融緩和の効果は限定的になってしまったと考えられる。

一方、ネットの資金需要が消滅していることは、政府が独占的な借り手となっていることを意味し、政府負債残高の増加にもかかわらず、国債市場は安定的であり続け、金利まで消滅した。

デフレが継続する下で、名目金利低下にはゼロ制約があったため、実質金利が高止まったことも、金融緩和の効果を限定的にしてしまった。

ネットの資金需要が消滅して市中のマネー拡大の力が喪失すると、円の供給が衰えることになり、マネーが拡大している他国と比較し、円高圧力が継続してしまうことも、企業活動と景気に下押し圧力をかけた。

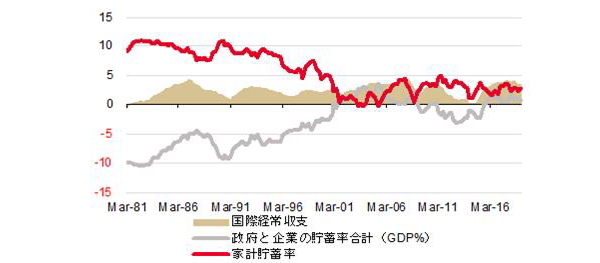

ネットの資金需要は企業と政府の支出する力であり、そのフローが所得として家計に回ってくることになる。

ネットの資金需要の消滅した状況は総賃金を縮小させた。

財政収支を改善させる切迫感が、消費税率引き上げを含む増税、社会保険料の引き上げ、そしてセーフティーネットの縮小へとつながり、家計を追い込んだ。

総賃金が縮小する中で、生活水準を維持するため、家計の貯蓄率は低下し、家計は疲弊していった。

もはや家計は企業と政府の動きの反応関数となってしまい、企業活動の動きを示す企業貯蓄率が景気動向をほぼ決定してしまう状態となった。

家計貯蓄率の低下は、高齢化の影響だけで説明されることが多い。

ネットの資金需要と家計貯蓄率は一貫した逆相関関係を維持しているが、高齢化比率と家計貯蓄率は逆相関関係が2000年代後半以降にほとんど崩れてしまっている。

高齢化が家計の活動の弱さにつながったことは部分的にあるにしても、ネットの資金需要の消滅が決定的な原因となったことは確実である。

ネットの資金需要の消滅にともなう総需要の低迷を外需で補うこともあるが、日本の国際経常収支の黒字額の変動はかなり小さく(上記の円高メカニズムでそれが困難であったのかもしれない)、家計に極端な負荷がかかったことは事実だろう。

(貯蓄・投資バランスでは、必ず、家計貯蓄率+企業貯蓄率+財政収支=国際経常収支、となる。)

ネットの資金需要の消滅による弱い内需とマネー拡大の力の喪失は、名目GDPの持続的な縮小につながった。

高齢化や人口減少でも、名目GDPが持続的に縮小している国は日本以外にはほとんどなく、ネットの資金需要の消滅のインパクトがいかに大きいかが分かる。

名目GDPというビジネスのパイが縮小していては、いくら規制緩和を含む成長戦略を政府が実施しても、企業経営者がリストラやデレバレッジという後ろ向きの行動を投資という前向きな行動に変更させることは困難になった。

弱い名目GDP成長率が財政計画の前提とされ、高齢化にともなう財政不安が誇張され、財政政策が更に緊縮的になることで、家計は更に疲弊し、将来への不安が拡大した。

企業のデレバレッジとリストラの恒常化によるプラスの企業貯蓄率という総需要を追加的に破壊する力が存在する中で、財政政策が緊縮的であることがネットの資金需要の復活を妨げ、名目GDPと総賃金が持続的に縮小し、政府の支援が弱いこともあり家計が疲弊し、低価格志向が強まり、それが総需要の減退と円高ともに企業活動を更に弱くし、経済とマーケットにデフレ期待が完全にロックインされた。

「日本化」の完成である。

「日本化」=物価下落という単純な図式で語られてしまうことが多いが、背後にはこれだけ複雑な構図がある。

物価期待がデフレ領域でロックインされてしまえば、根本原因であるネットの資金需要を強引にでも財政政策で復活させない限り、金融政策のみでインフレ期待に転換させることは困難であるとみられる。

財政拡大でネットの資金需要を復活させ、それを金融政策が間接的にマネタイズすることで市中のマネーが拡大するとともに、名目GDPと総賃金の拡大が強くなり、デフレ期待の縮小にともなう実質金利の低下が企業活動を刺激し、企業貯蓄率がマイナスの正常な領域まで低下すれば、総需要を追加的に破壊する力が払拭され、デフレ完全脱却となろう。

税収の動きを含む財政の景気自動安定化装置(景気が良くなると税収が増加するなどして財政収支が改善するとともに自動的に景気抑制効果が働く。景気が悪くなると逆に作用する。)の作用で、企業貯蓄率と財政収支は強い逆相関関係を維持しているため、企業貯蓄率の低下による景気拡大により財政収支は自律的に改善していくとみられる。

ネットの資金需要は、財政赤字に依存する形から、企業の投資への資金需要に基づく自立的な形に転換していくことになる。

資金需要が復活して初めて、イールドカーブが自律的にスティープ化するとともに、金融機関の経営基盤も安定化していくことになる。

企業の投資が生産性の向上につながり、それが高齢化のペースを陵駕できれば、家計の実質所得の持続的な拡大につながり、国民が生活の豊かさを実感できるようになろう。

目先の財政赤字の解消にとらわれ、ネットの資金需要を復活させず、実質金利の上昇などで企業の投資が更に衰えれば、生産性は悪化し、家計の実質所得は高齢化とともに減少し、国民の生活が困窮化するリスクが大きくなる。

高齢化は、供給者(生産年齢人口)に対する需要者の割合が大きくなることを意味する。

生産性が低下してしまえば、高齢化の負担の増加が、所得の増加をいずれ上回り、国内貯蓄は減少していくことになる。

国際経常収支の赤字が続くとともに、日本は債務超過国となり、インフレ圧力が強くなる(悪い形のデフレ脱却となる)。

生産性の低下により、円安が経常収支の赤字の安定化につながることはなく、インフレが加速していくことになる。

企業の収益力は衰えており、海外からの資金流入は更に縮小していく。

国債金利は急騰していき、それが企業活動を更に抑制し、景気動向は更に悪化していく。

税収が落ち込む一方で、金利コストは増加し、高齢化の負担もあり、財政赤字は膨らんでいき、ファイナンスが著しく困難となる。

そして、実質的な財政破綻となるハイパーインフレを招いてしまう。

図)企業貯蓄率と消費者物価

図)ネットの国内資金需要(企業貯蓄率と財政収支の和)

図)家計貯蓄率と国際経常収支

ソシエテ・ジェネラル証券株式会社 調査部

チーフエコノミスト

会田卓司