マンション経営を始めてみようとお考えの方にとって、最大の関心事は「マンション経営は本当に儲かるのか?」という率直な疑問への答えでしょう。

世の中にはマンション経営など不動産への投資で成功している人や、「FIRE」といって経済的自由を実現した人の話も多く聞かれます。

しかしその一方で、不動産は儲からないという話を見聞きした方も多いのではないでしょうか。これだけ両極端の意見があると、実際のところはどうなのかと頭を抱えてしまっても無理はありません。

マンション経営を始めたい方の多くは、自己資金として使える現金をお持ちかもしれません。

それを元手に融資を利用してマンション経営で投資家として飛躍していくのは魅力的な未来です。しかし逆に損失を出してしまう未来は何としても避けたいところです。

そこで当記事では、「マンション経営は儲かるのか」という根本的な問いに対して、リアルな回答をしていきたいと思います。

マンション経営を始めたいが不安がある、躊躇しているという方は、ぜひ最後までお読みになったうえでご判断をしてみてはいかがでしょうか。

目次

1.マンション経営は儲かるのか?という素朴な疑問を整理

「マンション経営は儲かるのか?」この素朴かつ最も重要な疑問について、整理してみたいと思います。

現段階で、このなかに当てはまるものがあるかセルフチェックしてみてください。おそらく少なくとも1つは当てはまるものがあると思いますが、それらの疑問はこの記事で解決できます。

1-1.入居者が必ずつくとは限らないのでは?

マンション経営の大敵は空室リスクです。マンション経営は所有物件に入居者がついてはじめて成立するビジネスです。

最初のうちは入居者がついていたとしても、やがてそうはいかなくなるのでは?という疑問や不安をお持ちの方は多いと思います。

そのため、空室リスクをいかに克服するかはすべてのオーナーにとって大きなテーマです。

入居率が安定している立地や物件そのものの集客力など、物件により対策はさまざまですが、その対策が体系的に確立しているのがマンション経営の世界です。

1-2.人口が減少しているのに本当に儲かる?

人口が減少するということは、入居者の絶対数も減ってしまうのでは?というのも、よく見聞きする懸念です。日本の人口がすでに減少し始めていることは周知の事実ですが、人口の減少には地域によるばらつきがあります。

一部の地方では人口の減少が顕著である一方、東京では2021年現在でも人口が増加しており、ピークとなる2025年まではその傾向が続くとみられており、地域間の格差は年々大きくなっています。

この事実が示していることは「どこでマンション経営をするか」の重要性です。

たとえば、東京など人口の大きな減少が起きにくい大都市圏であれば、今後も入居者のマーケットが大きく縮小することはないといえるでしょう。

1-3.数千万円単位の借金をして大丈夫?

大きな借金をしたことがない人にとって、不動産購入のために数千万円規模の借入をするのは「そんなことをして大丈夫?」と不安に感じられることでしょう。

確かに大きな借金をすることは事実なのですが、事業や投資のために融資を受けることはどこの企業でもやっており、新規事業のために資金を調達することは決して珍しいことではありません。マンション経営のための借入も同様です。

マンション経営のための借入れは担保としての不動産がある低利の借金です。同じ借金であっても「良い借金」と「悪い借金」があり、マンション経営のための借入は「良い借金」といえます。

2.マンション経営で期待できる収入と大きなメリット

マンション経営で得られる収入というと「毎月の家賃収入」を連想される方はとても多いと思います。しかし、これはマンション経営で得られる収入の1つでしかなく、実際にはそのほかの収入(実質的収入も含む)や大きなメリットも得られます。

2-1.賃料収入

マンション経営と聞いて誰もが最初に想像するのが、毎月の家賃(賃料)収入です。入居者が存在する限り、これは毎月入り続けるとても頼もしい収入です。

2-2.礼金、更新料

新たに入居した人とオーナーが賃貸契約を結ぶ際に、多くの場合は礼金が発生しオーナーの収入となります。

また、地域によってはおおむね2年に1回のペースで契約の更新料が発生します。首都圏では家賃の1か月分、関西では京都が同様もしくはそれ以上の更新料を設定しているケースが多いようです。

大阪や名古屋では更新料の慣習がないことが多く、更新料については地域によって取り扱いが異なります。東京など更新料が発生する地域でのマンション経営では、2年に1回の収入源として見込むことができます。

2-3.売却益

所有しているマンション物件を売却したとき、その価格が購入時の価格より高い場合は売却益が発生します。

地価の上昇が著しい地域やマンション需要の高い地域では、不動産の価格高騰が起きているため、こうした地域では売却益を前提に経営計画を立てる投資家もいます。

2-4.節税メリット

不動産を所有すると、節税メリットが発生することがあります。

主な節税スキームとしては損益通算と減価償却費が有名で、仮にマンション経営の収支が赤字であってもその赤字分をほかの所得と通算ができるため、マンション経営を本業収入の節税に役立てることができます。

新築マンション経営の場合は開始当初はキャッシュフローが赤字になるケースもありますが、それを承知のうえでマンション経営を始める人のなかには節税メリットを目的としている人もいます。

また、所有しているマンションは時間の経過とともに、税法上は少しずつ価値が目減りしていきます。これを減価償却費といい、会計上の経費として計上できます。

キャッシュの流出を伴わない経費として節税に役立てることができます。

ほとんどのマンションは鉄骨鉄筋コンクリート造もしくは鉄筋コンクリート造なので、法定耐用年数は47年です。新築時に購入すれば47年間にわたって減価償却費を計上し続けることができます。

2-5.相続対策

マンション経営をしている人が得られる税金面でのメリットは、もう1つあります。それは相続対策です。

現金資産だとその資産額と相続財産の評価額はイコールになってしまいますが、現金を不動産に変えると評価額を低くすることが可能です。

相続税の基礎控除額は「3,000万円+法定相続人の数×600万円」なので、仮に妻と子2人が法定相続人の場合の基礎控除額は4,800万円です。

相続財産を圧縮することで4,800万円を下回われば相続税の課税対象ではなくなります。現金資産だとこうした相続財産を圧縮できる余地がほとんどないので、マンション経営は相続対策としても有効です。

2-6.精神的な安心

ここまで5つの収入について解説してきましたが6つ目については精神的な安心という目には見えないものです。

しかしこれがとても大きなメリットであることは、おそらく多くの方がイメージできることではないでしょうか。

会社員など給与のみが収入源の人にとって、給与以外の安定的な収入があることは失業などへのリスクヘッジになりますし、それが老後まで続くことを考えると年金問題への対策にもなります。

「会社の給料以外にも収入がある」

「老後に向けて有効な手を打っている」

こうした意識をもちながら生活ができることは大きな安心感につながります。実はこれがマンション経営で得られる大きなメリットなのかもしれません。

3.マンション経営は儲かる?にありがちな誤解

マンション経営には一般的に知られているもの以外にも多くの収入があり、これらは「儲かる」といえる根拠になるのですが、その一方で過度な期待を持ってしまうことによる誤解があるのも事実です。

ここでは「マンション経営は儲かる」というフレーズだけに目を奪われてしまうと見落としがちな事実について解説します。

3-1.マンション経営を始めたらすぐに儲かると思っていた

どんな事業でも始めた直後から軌道に乗ることは少なく、続けていくにつれて徐々に利益が上がるようになっていくものです。

マンション経営についても同様です。投資金額の大半を自己資金ではなく金融機関からの借入れで物件を購入し、その借入れの返済も自己資金ではなく入居者の家賃で返済します。

借入れ金額は時間経過と共に減少していきますので、同じく時間経過と共に売却可能な価格よりも借入れ金額が少なくなるタイミングがあります。潜在的に長期間にわたり、入居者の家賃で資産を積み上げていくことがマンション経営の本質といえるでしょう。

3-2.表面利回りと実質利回りの違い

マンション経営を含む不動産投資では、利回りが重視されます。投資額に対して年間でどれだけの収入が得られるかを示す数値なので、投資家にとっては重要な指標です。

利回りには、表面利回りと実質利回りがあります。

表面利回りとは年間の家賃収入を物件の購入に要した初期費用で割って求めるもので、いわば名目上の利回りです。

これには物件を維持するコストや税金、借入金の返済などが考慮されていません。単純に家賃収入でどれだけの収益力があるかを示すのが、表面利回りです。

それに対して実質利回りは、諸経費を差し引いた実際の収入を初期投資額で割ったものです。

投資家の手元に残るお金のことを手残りといいますが、年間の手残り収入を初期投資額で割ったものが実質利回りであると考えるとわかりやすいです。

マンション経営を始めたらどれくらい儲かるのかを知るには、実質利回りで評価する必要があります。それを知ることで、マンションのオーナーとなった自分をイメージしやすくなります。

3-3.マンション経営で重要なのは「将来」と「出口」

株であれば「安く買って値上がりしたタイミングで売却し利益を得る」というストーリーを描くことができます。それがわずか1日や数時間で完結することもあります。

それに対してマンション経営はもっとスパンが長く、長期にわたって家賃収入を得ながら最終的なプラスを目指すものです。

長期的な投資で重要になるのが「将来」と「出口」です。毎月の家賃収入が入っているだけでは、儲かっているということにはなりません。

それが将来にも続き、最終的には物件を売却してトータルがプラス収支になって初めて「儲かった」と評価することができます。

このため、マンション経営では将来の人口動態や需要予測など未来のシミュレーションをすることがとても重要です。

それを踏まえたうえで投資判断をするべきであり、マンションを購入する段階から売却までの戦略を立てておくことを出口戦略といいます。

「将来予測」と「出口戦略」がしっかりとできていること。これこそが「儲かるマンション経営」です。

4.儲かるマンション経営をするためのポイント

儲かるマンション経営を行うにはいくつかの押さえておかなければならないポイントがあります。

4-1. マンション経営の知識を深める

マンション経営を行いたいと考えたときに、経営の基本的な知識を深めることは大事です。とくに自主管理を選んだ場合は、基本的な知識を身に着けていないと損する場合があります。

例えば、家賃の更新は一般的に2年が多いですが、それを知らずに3年ごとに設定すると更新料をもらえる機会が減ってしまいます。基本的な知識を得ておくことでより多くの収入につなげることができるのです。

4-2.長期的な需要を見込める物件を選ぶ

マンション経営は長期的な視点で物件を選ぶ必要があります。35年ローンを組んで物件を購入した場合、毎月の家賃収入で返済していくので、完済するまで安定した入居の需要があることが大事です。

そして、完済したあと売却することを考える場合は、35年経ってもあまり劣化が少ないことが理想です。出口戦略まで考えると新築マンションで始めたほうがトータルで有利といえます。

4-3.自己資金をできるだけ多く用意する

マンション経営を始める上で自己資金を多く用意することは大きなメリットがあります。マンションは高額な買い物なので、ローンの金利負担も大きくなりますが、自己資金を多く用意することで金利負担を軽減できます。

例えば、4,000万円と5,000万円を元利均等払い、35年ローン、金利2.0%で借りた場合の金利負担を比較してみましょう。

月返済額13万2,505円、総返済額5,565万1,862円、利息分1,565万1,862円

・5,000万円を借りた場合

月返済額16万5,631円、総返済額6,956万4,969円、利息分1,956万4,969円

借入額が1,000万円少ないと、支払利息も391万3,107円減ることになります。無理のない範囲で頭金を多く入れるのが理想といえるでしょう。

4-4.物件のメンテナンスは定期的に行う

物件のメンテナンスは定期的に行う必要があります。物件が劣化すれば家賃を下げなくてはなりませんが、入居者が代わる際に経費を惜しまずメンテナンスを行うことで品質を維持できます。

部屋をきれいに保つことで、次の入居者が早く決まればかけた経費が生きることになります。メンテナンス費用は新しい入居者からもらう礼金である程度カバーできます。

4-5.マンション経営におけるリスク回避を徹底する

マンション経営にリスクはつきものです。リスクは直接利益の減少につながる場合もあるため、回避する対策が必要です。空室リスクを回避するためには、入居の需要が多いエリアを選び、災害リスクを回避するには地震保険に加入する、区分所有マンションを複数エリアに持つなどの対策が必要です。

5.儲かるマンション経営をするために押さえておきたい費用

マンション経営で利益を確保するためには、初期費用や毎月の収入・支出をきちんと把握する必要があります。初期費用と収支に分けて確認しておきましょう。

5-1. マンション経営に必要な初期費用

シンプルに見えるマンション経営ですが、実は始めるにあたり必要な費用は多岐にわたります。単に物件購入の頭金だけ用意すればよいと考えると、予想外の出費で資金が不足する恐れがあります。諸経費諸費用を含めて必要な初期費用を用意することが大事です。

5-1-1.物件購入費用・頭金

最も大きな費用は物件の購入代金です。申し込み時に申込金として10万円程度が必要となり、その後手付金として追加で支払うケースがあります。これらのお金は頭金の一部になります。

5-1-2.ローンの手数料や保証料

不動産投資ローンを契約する際には、金融機関に事務手数料、ローン保証会社に保証料を支払う必要があります。事務手数料は1~3%程度(金融機関によって異なる)が相場です。保証料は数十万円から数百万円を一括前払いする方法と、ローン金利に上乗せされて支払う方法があります。

5-1-3.火災・地震保険料

マンション経営では火災保険料への加入は必須条件です。ここ数年、日本では頻繁に地震が起きており、地震保険料に加入するオーナーも多いようです。いずれも必要経費になるので、加入して損はありません。

5-1-4.司法書士への報酬

マンションの登記代理を司法書士に依頼する場合には、司法書士報酬を支払います。司法書士には地方法務局に提出する書類の作成や、地方法務局長に対する登記、供託の審査請求手続の代理を依頼することもできます。

5-1-5.登録免許税・印紙税・不動産取得税

マンションを購入すると、登録免許税・印紙税・不動産取得税などの税金がかかります。それぞれの税金の内容は以下の通りです。

・登録免許税

取得した不動産を登記する際に課税されます。新築物件は最初の登記なので「所有権の保存登記」となり税率は0.15%(令和6年3月31日までの軽減税率)、中古物件の場合は所有者が代わるので「所有権の移転登記」となり、税率は0.3%(同)です。

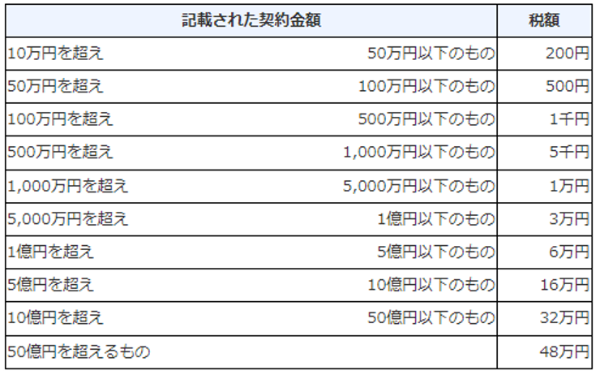

・印紙税

不動産売買契約書に貼付することで納税する税金です。令和6年3月31日までは軽減措置が適用され、税額は下表の通りとなります。

・不動産取得税

売買によって不動産を取得した場合にかかる税金で、相続で得た場合は対象外です。課税標準額は固定資産税評価額によって計算されるため、時価よりも大幅に下がります。

5-1-6.建物の管理基金・修繕積立基金

建物の管理基金(管理準備金)は、新築マンションで管理組合を設立した直後にかかる共用部分の火災保険料や備品などの諸経費に充てられる費用です。修繕積立基金は将来発生する大規模修繕に備えて、管理基金とともに引き渡し時に支払います。

5-2.マンション経営における収入と支出

マンション経営は収入と支出のバランスがとれた運営を行う必要があります。基本的には収入の範囲内に支出を抑え、キャッシュフロー(収入と支出の差額)が黒字になるようにしなければなりません。

5-2-1.マンション経営における収入

マンション経営の収入のほとんどは毎月の家賃収入です。ほかに、新規の入居者と契約するときに受け取る礼金や、数年ごとに契約を更新するときに受け取る更新料などの臨時収入があります。

ひとつ注意しなければいけないのは、部屋を貸して賃料を得るだけなら「不動産所得」ですが、マンションの一部で飲食を提供したりすると、「事業所得」に変わってしまいます。例えば、食事を提供する下宿は事業所得または雑所得になります。

5-2-2.マンション経営における支出

マンション経営における支出で最も大きいのがローンの支払いです。

ほかに、毎月支払う管理費や、不定期で発生する修繕費、定期的に支払う固定資産税や都市計画税などがあります。物件の管理を不動産管理会社に委託している場合は、家賃の5%程度にあたる管理委託費がかかります。

6.結局のところ、マンション経営は儲かるのか?

最後に、ここまで解説してきたことを踏まえた結論です。「マンション経営は儲かるのか?」という問いに対して結論を導いていきましょう。

6-1.物件選びと資金計画が健全であれば儲かる

長期間にわたって安定的な需要が見込める立地、物件を選び、それを健全な資金計画のもとで購入すれば、高い確率で最終的な収支がプラスになります。

つまり、物件選びと資金計画を間違えなければマンション経営は儲かると考えてよいでしょう。

目先の収支など短期的な目線だと本当に儲かるかどうか断言できない部分が大きくなりますが、長期的な視野で取り組めば儲かるようにできているのがマンション経営です。

6-2.儲かるかどうかだけでなく、資産防衛の視点も持とう

マンション経営が儲かるのかどうかに関心をもつことは重要ですが、それと同時に重要なのが資産防衛の視点です。

マンションなど現物資産はインフレになったときに相対的な価値が高くなるため、現金だけで資産を保有しているよりもリスクに強いポートフォリオになります。

2020年から始まっているコロナ禍への対策として世界各国では大規模な金融緩和が行われており、通貨供給量が大幅に増えている事実があります。これが続くとインフレのリスクが高まります。

インフレに向けた資産防衛では、不動産など現物資産を組み入れるのが基本です。新たな収入を狙いつつ資産防衛ができるのはマンション経営の本質でもあります。

6-3.大都市圏のマンション経営は当面リスクが低い

人口減少の影響によってマンション経営は需要が先細ってしまうのではないかという懸念もありますが、それは人口減少が顕著な地方の話です。

東京など大都市圏ではまだまだ人口の流入が続いており、賃貸住宅の需給が今すぐ大幅に変化することはありません。

東京だけを見ても、少なくとも今の現役世代の人たちが生きている間は需給に大きな変化が起きることは考えにくく、大都市圏のマンション経営であれば健全性は保たれるでしょう。

6-4.儲かるマンション経営のTIPS

儲かるマンション経営のために知っておきたい2つのことを、TIPSとしてまとめました。

6-4-1.リスクに対する正しい理解

マンション経営は儲かるという結論を導きましたが、それは正しい物件選びと資金計画があってこその話です。マンション経営は事業であり、事業にはさまざまなりリスクがあります。

空室リスクや家賃下落リスク、自然災害リスクなど、マンション経営に関わるリスクに対する正しい理解は不可欠です。リスクを理解したうえで有効な対策を講じ、正しく備えることでマンション経営の健全性が高まります。

6-4-2.優良な不動産投資会社とのパートナーシップ

マンション経営は物件選びがとても重要ですが、不動産の専門家ではない人が将来にもつながる優良物件を見つけ出すことは容易ではありません。

そこで重要になるのが、マンション経営のプロである不動産投資会社とのパートナーシップです。プロの目で優良物件を見極め、提案し、マンション経営を始めたあとも様々なサポートをしてくれる頼もしい存在です。

これだけ多くのシーンで関わるパートナーだけに、不動産投資会社選びがマンション経営の成否を分けるといっても過言ではないでしょう。

実績や提案内容などをしっかりと精査し、「儲かるマンション経営」を実現してくれる不動産投資会社との出会いを大切にしましょう。

7.まとめ

マンション経営についてはポジティブなもの、ネガティブなものなど様々な声があるのは事実です。しかし、成功しているオーナーが存在し、新たに誕生している事実が物語っているのは、マンション経営の優位性です。

健全な資金計画を組むことができる自己資金がある方であれば、マンション経営参入の価値は大いにあります。

このチャンスは誰にでもあるものではなく、十分な年収や自己資金といった属性をクリアしている人だけの特権ともいえます。

儲かるマンション経営に関するよくある質問

Q.マンション経営は初心者でも儲かるのですか?

マンション経営は立地の選定と資金計画を間違えなければ、初心者でも儲けることは可能です。基本的には東京、横浜、名古屋などの大都市圏駅歩10分以内の立地であれば、空室リスクは低いと思われます。さらにワンルームマンションであれば単身世帯の増加で、よりリスクが少ない経営が可能です。

資金計画では、毎月の収入よりもローンの返済や管理費、修繕積立金などの支出が少なくなるように計画することが大事です。マンションはローン返済後にはじめて純資産になるので、最終的には売却してそれまでの収支と合わせてプラスになれば、マンション経営で儲かったといえます。好立地物件であればプラスになる確率は高いでしょう。

Q.儲かるマンション経営と儲からないマンション経営の違いは何ですか?

儲かるマンション経営は、好立地物件を購入して入居者を確保し、毎月の収支が赤字にならないようにしっかり資金計画を組んだ経営です。売却益からそれまでの収支を引いて、最終的な利益が数千万円単位になれば儲かったマンション経営といえるでしょう。

逆に儲からないマンション経営は、立地が悪く、初期費用を少なくするために築古物件を購入し、予想外に修繕費がかさんだようなケースです。立地が悪ければ空室リスクも高まります。売却によって得た利益からそれまでの収支を引いたらほとんど利益にならなかったというのでは、マンション経営で儲かったとはいえません。

(提供:Dear Reicious Online)

【オススメ記事 Dear Reicious Online】

・40代からの将来設計。早いほどおトクなマンション経営

・マンション経営の物件選び!初心者がまず知っておきたい必須のポイント

・少子高齢化社会が不動産の可能性に与える影響

・「働く」だけが収入源じゃない 欧米では当たり前の考え方とは

・実は相性がいい!?不動産×ドローンの可能性