はじめに

前回の、『はじめての不動産投資(3)(1)』1では「初心者には難しい不動産」の1つ目として「新築」について述べた。

今回は「初心者には難しい不動産」の2つ目として、オペレーショナル・アセットを取り上げる。

---------------------

1 渡邊布味子『はじめての不動産投資(3)-初心者には難しい不動産 (1)新築』(ニッセイ基礎研究所、研究員の眼、2020年06月30日)

オペレーショナル・アセットとは

オペレーショナル・アセットとは、「運営管理にあたり特別な専門性が求められ、運営者の能力次第で収益が大きく変動する資産」をいい、店舗、ホテル・旅館などの昔からある用途に加え、物流施設、シェアオフィス、民泊、高齢者施設(ヘルスケア)、など、不動産投資の対象としては比較的新しい用途のものにも多い。

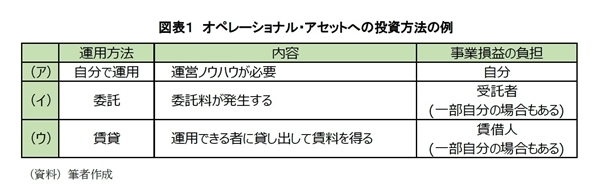

オペレーショナル・アセットへの投資方法としては、大まかに分けると(ア)自分で運用する場合、(イ)委託して人に運用してもらう場合、(ウ)運用できる人に貸して賃料をもらう場合2があるが(図表1)、ここでは(ア)自分で運用する場合を中心に考えてみたい。

---------------------

2 (ウ)の方法は、J-REITがホテルに投資する場合などによく用いられている。マスターリース契約も該当する。

なぜオペレーショナル・アセットは初心者向けではないのか

(1) ノン・オペレーショナル・アセットの運用に加え、用途に応じた運営ノウハウが必要になる

オフィス、賃貸マンションなどのノン・オペレーショナル・アセットの運用は賃貸管理・建物管理・収支管理(税金、金利や返済額の支払い他)などであるが、通常は毎月、毎年の決まった時期に発生する処理が多く、オペレーショナル・アセットと重複する処理も少なくない。

しかし、オペレーショナル・アセットの運用では、これに加えて用途ごと(ホテル、飲食店、雑貨店など)に違う運用ノウハウが必要になる。(ア)自分で運用する場合は、事前に別の場所で経験を積むか、運用しながら自らノウハウを獲得することになるが、全てをゼロから学びながら利益を獲得するのは大変であり、かなり困難ではないだろうか。起業と同等の覚悟が必要と思われる。

また、(イ)のように、ノウハウがある事業者などに運営を委託する場合であっても「委託料が適正か」、「全体の収支計画に実現性があるか」、の検証は必要であり、運営について何も知らなければ判断するのは難しい。

(2) 収益が変動する

オペレーショナル・アセットの場合は、上手に運営すれば、ノン・オペレーショナル・アセットよりも多くの利益を得られる一方、下手な運営をすれば損失が続く可能性が高い。また、季節や月により収益が減少する事業や、開始からしばらくは収益が得られない事業もある。投資にあたっては、事業が軌道に乗る時期までは保有する金融資産を取り崩して対応するのが一般的であるが、、保有する金融資産が枯渇する前に、どの時期から損失を回収しつつ利益を増やすことができるのかなど、事前に現実的かつ十分に保守的な収支計画を策定する必要がある。

実際、外的な要因に影響される場合(例えば、ホテルや民泊は訪日外国人観光客の増加により収益が増え、コロナ禍による観光客数減少により収益が減じている)も少なくない。従って、投資にあたっては、万が一の場合に損失を補填できる十分な金融資産が必要である。つまり、「オペレーショナル・アセットからの現在の収入を確定収入と楽観的に見込んで、自己資金もなく、全て借入で資金調達する」などは非常にリスクが高く、論外である。

(3) 価格の求め方が応用的である

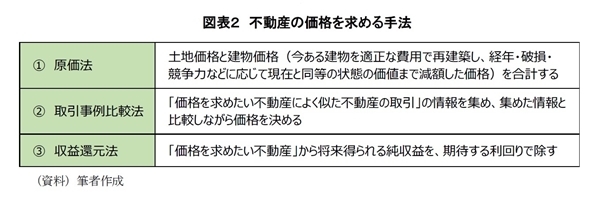

不動産を購入する前には、購入額が適正かどうかを確認するために必ず価格を検証する必要がある。不動産の価格を求める手法には、①原価法、②取引事例比較法、③収益還元法がある(図表2)。

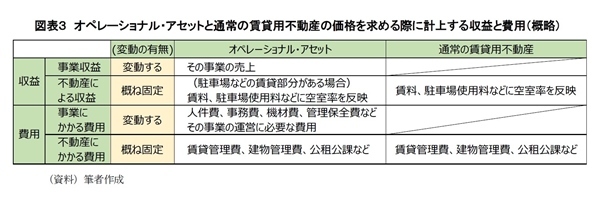

オペレーショナル・アセットの価格は、図表2の③収益還元法を用途ごとに応用した方法が一般的であるが、事業の売上についての収益の変動を織り込みつつ、純収益を求める必要があるため、当該事業に関する幅広い実務知識や経験やノウハウが必要となる(図表3)。

収益還元法では、『はじめての不動産投資(2)』3で直接還元法について述べたのと同様に、想定する収支計画を間違えば価格を適切に求めることができない。前述(2)のとおり、オペレーショナル・アセットの運用では「うまくいくこと」を前提とすると、「ノン・オペレーショナル・アセットよりも儲かる計画」となりやすいが、収支計画を適切に策定できなければ、売り手の言い値となり、高値買いとなることが多くなるだろう。

---------------------

3 渡邊布味子『はじめての不動産投資(2)-直接還元法の使い方と注意点をおおまかに知ろう』(ニッセイ基礎研究所、研究員の眼、2020年12月18日)

ノン・オペレーショナル・アセットがオペレーショナル・アセットになることもある

さらに、一般的にはオフィスビルや賃貸住宅は通常の賃貸用不動産なのだが、運用の仕方によってオペレーショナル・アセットとなる用途もあり、知らなければ意図せずにオペレーショナル・アセットに投資してしまうかもしれない。例えば、シェアオフィスとしても運用可能なオフィス、民泊としても運用可能な賃貸住宅が考えられる。後者は、観光客数の回復に伴って4、「多くの利益を得ることを想定した民泊と賃貸の二つの用途で運用可能な不動産投資商品」などが販売されており、はじめて不動産投資を検討する人であっても勧誘を受ける可能性があり、注意が必要である。

このように、通常の賃貸用とは異なる用途に転用が可能な不動産に投資する場合には、オペレーショナルの用途で運用がうまくいかない可能性を想定し、その場合の通常の用途で運用の可否や収支計画を確認するなど、より難易度の高い検証が必要となる。

---------------------

4 渡邊布味子『コロナ禍でも巨大ホテルグループはさらに成長-2022年には国内旅行客の回復がホテル市場をけん引か』(ニッセイ基礎研究所、研究員の眼、2021年09月28日)

はじめての不動産投資でオペレーショナル・アセットは避けるべきである

オペレーショナル・アセットは、ノウハウが蓄積されれば、季節変動を年間予測に織り込むなど妥当な収益予測ができるようになる。しかし、何も知らずに投資する人にとっては難易度の高い収益予想となり、適切な投資判断はかなり難しいため、はじめての不動産投資では避けたほうが良い。もし、どうしても投資するのであれば、十分な金融資産を保有し、余裕をもって気長に保有できるようにするか、物件をいきなり購入するのではなく、「いつでも事業から撤退できるように中途解約可能な賃貸物件で運用する」などのリスクを減らすなどの工夫が必要であろう。いずれにせよ、借入をしてまでオペレーショナル・アセットに投資をすることはお勧めできない。

次回は、「初心者には難しい不動産」の3つ目を取り上げる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

渡邊 布味子 (わたなべ ふみこ)

ニッセイ基礎研究所 金融研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・はじめての不動産投資(3)-初心者には難しい不動産 (1)新築の不動産

・はじめての不動産投資(2)-直接還元法の使い方と注意点をおおまかに知ろう

・はじめての不動産投資(1)-売却する場合のことを考えてから買おう

・コロナ禍でも巨大ホテルグループはさらに成長-2022年には国内旅行客の回復がホテル市場をけん引か

・賃貸マンション市場の動向-収益性安定で着工増、数年後の需給バランスには注意が必要か