この記事は2021年3月22日に「The Finance」で公開された「「地銀再編」の先にあるビジネスモデル再構築」を一部編集し、転載したものです。

独禁法の特例、日銀の支援制度、政府から補助金支給、という3つの施策から地方銀行の再編は不可避な状況下にある。本稿では、地方銀行再編の行く末を考えるとともに、地方銀行が生き残るための戦略について考察する。

地銀再編はもはや不可避

地銀再編はもはや不可避である。(1)独禁法の特例、(2)日銀の支援制度、(3)政府から補助金支給、という3つの施策からなる【期間限定】「金利優遇・現金支給キャンペーン」が開始されたからだ。対象者は「地銀」、条件は「合従連衡」、主催者は「政府・日銀」である。

加えて、地銀などに対する「公的資金制度の延長」が実施済であることも忘れてはならない。公的資金枠が12兆円から15兆円に増加し、申請期限も2026年3月末までに延期されている。上場する株式会社として、人口減少下、再編により、規模を拡大し、リストラし、収益向上により、株式価値の向上を図るのは当然の選択でもある。

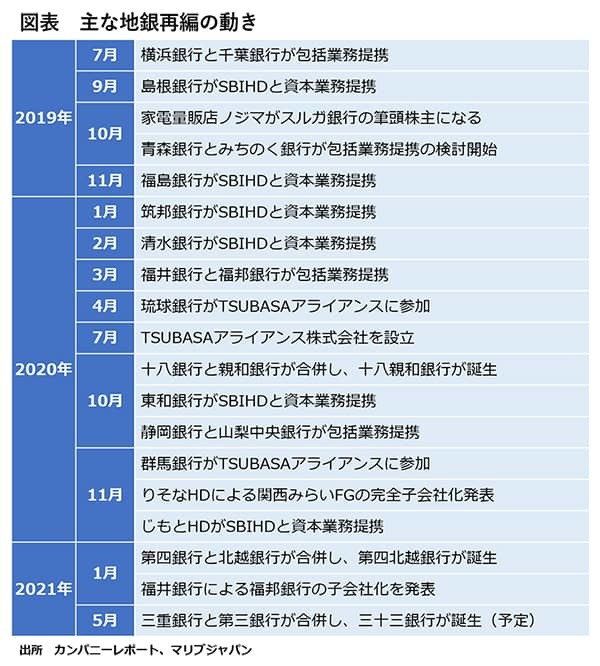

実際、政府・金融当局による包囲網の動きもあり、地銀の再編や提携の動きが活発化している(図表)。今年1月の第四銀行と北越銀行による合併で第四北越銀行が誕生したことで、全国の地銀の数は100行にまで減った。年内には2桁になる。

株式会社と収益力向上

それにも拘らず、未だに「経営統合によるメリットがない」「単独でいきたい」といった地銀トップの発言や、「統合は時代遅れ」「提携で十分」といった専門家の声もある。コンコルディアFGやふくおかFG、ほくほくFGや山口FGなどにあてつけて「これまでの経営統合は効果が上がっていない」といった声も挙がる。

もっとも地銀だけでなく、メガバンクの経営統合にも大きな効果がみられないのには、シンプルな理由がある。それは、リストラが不十分だからだ。経営統合とリストラはセットで初めて効果を発揮する。邦銀の場合、店舗統廃合や人員削減が中途半端であり、十分な統合効果がでないのである。

GAFAは無論、トヨタやソフトバンクといった多くの日本の事業会社も、株式価値を最大化するため、「規模の経済」を活かし、収益性や効率性を重視した経営を行い、日々しのぎを削っている。

地方銀行も、株式会社である以上、合従連衡とリストラにより、収益力を向上させ、株価を引き上げることに集中すべきである。リストラには、事務やシステムの合理化やデジタル化に始まり、店舗や人員のリストラ、広がり過ぎた業務のリストラも含まれる。そして貸出や決済といった本業に回帰するべきである。

現在脚光を浴びる企業支援、地域貢献、ESG重視策やSDGsへの貢献といった施策を本気で広げたいのであれば、なおのことその活動原資となる利益が必要となる。

株式会社である地方銀行による地域貢献とは、地域での納税と雇用創出のはずである。そのためには収益が必要であり、健全な財務力が必要となる。「地域の活性化」との正論のもと、採算性が示されていない地域商社や人材紹介会社など新規事業によってお茶を濁し問題を先送りすべきではない。

デジタル・プラットフォーマーなどDX企業や異業種の参入も続くなか、儲かるのか儲からないのか、プロフットセンターか、コストセンターか、という視点の重要性は変わらない。地銀は、(1)相互扶助を理念とする信金や信組ではなく、(2)税金で運営する県庁や市役所でもなく、(3)NPOやNGO団体でもないのだ。

地銀再編の大本命

地銀再編の大本命は、千葉銀行を中心とした「TSUBASAアライアンス」ではないだろうか。TSUBASAアライアンスは、2015年10月に、千葉銀行、第四銀行、中国銀行の3行で発足。その後、伊予銀行、東邦銀行、北洋銀行、北越銀行、武蔵野銀行、滋賀銀行、琉球銀行、群馬銀行が加わり11行の大所帯だ。

仮に経営統合が実現した場合、11行の総資産合計は78.3兆円に達することになり、地銀トップのふくおかFGの25.0兆円、横浜銀行を擁するコンコルディアFGの18.9兆円を凌駕するだけでなく、りそなHDや三井住友トラストHDをも超える規模となり(2020年3月末)、質量ともに他の地銀グループの追随を許さない圧倒的なメガ地銀が誕生することになる。

資産規模の拡大は、金利やサービスでは差別化が難しい銀行業において、「規模の経済」を得て生き残るため、今も昔も変わらぬ起死回生策である。

なお、SBIホールディングスによる「第4のメガバンク構想」は、2019年9月の島根銀行との資本業務提携を皮切りに、福島銀行、筑邦銀行、清水銀行、東和銀行、じもとHD(きらやか銀行、仙台銀行)との資本業務提携で7行目となり、SBIHDでは、10行程度とは提携を進めたいとしている。もっとも、7行合計の総資産は8.3兆円に過ぎず(2020年3月末)、地銀上位行1行程度の規模である。

異業種との最終決戦

政府・日銀による圧力もあり、これから地銀再編が加速することになるが、無論、地銀再編がゴールではなく、スタートラインである。地銀の主要なビジネスモデルが、デジタル・プラットフォーマーなどDX企業や競合先に代替されるなか、これら企業との最終決戦が待ち受けているからだ。

今年3月に、Zホールディングス(ZHD)とLINEは、経営統合し、華々しくお披露目会見を行った。新生ZHDは、国内総利用者数3億超の巨大ITグループとなる。フィンテックを集中領域の一つと定め、LINE、Yahoo! JAPAN、PayPayなどを「スーパーアプリ」として強化していくという。

「スーパーアプリ」だけではない。この先、「ペイロール」(電子マネーによる給与振り込み)、や「CBDC」(中央銀行デジタル通貨)なども実現化してこよう。こうした動きは、ユーザーにとっては画期的で便利になり、多くのDX企業などには事業拡大のチャンスとなる一方、従来型の地銀のビジネスモデルにおいては脅威になろう。

新生ZHD誕生により、デジタル・プラットフォーマーによる地銀など既存の銀行への攻勢がより現実のものとなった。この先、地銀は無論、メガバンクといえども単独で対抗していくのは困難となろう。彼ら新興勢力には基本店舗がなく、余剰人員もない。最先端のテクノロジーや巨大な顧客基盤以上に実はそこが最大の強みだ。

地銀は、付焼きの策ではなく、(1)店舗をゼロにしてネット銀行に転換する、(2)DX企業の傘下に入り、銀行免許を生かし、グループの銀行部門とて生き残る、といった大胆な経営判断を下さない限り、地銀再編の先の明るい展望は、見えてこないのかもしれない。

三菱銀行、シティグループ証券、シティバンク等にて、主に銀行クレジットアナリスト、富裕層向け資産運用アドバイザーとして活躍。著書に『銀行ゼロ時代』(朝日新聞出版)、『なぜニセコだけが世界リゾートになったのか』(講談社)など。