『55歳からでも失敗しない投資のルール』より一部抜粋

(本記事は、五十嵐 修平氏の著書『55歳からでも失敗しない投資のルール』=クロスメディア・パブリッシング、2021年7月9日刊=の中から一部を抜粋・編集しています)

「老後2,000万円問題」をはじめ、お金の不安をよく耳にするようになりました。その影響もあってか、さまざまなメディアで「投資」が注目を集めています。実際に、金融機関から個別株や投資信託の勧誘を受けたことがある方もいらっしゃるでしょう。お客様目線の提案もありますが、実は金融機関の勧誘が「罠」である可能性があります。今回の記事では、特に用心したい金融商品を「罠」と題し、50代以降の投資のポイントと合わせて解説します。

一部の資産に偏った運用は、思わぬリスクがつきもの

証券会社の営業担当者がお客様に個別株を勧める場合、世間のトピックと絡めるケースが多いようです。例えば「日本では水素ステーションが次々とできていて、トヨタは水素自動車を開発しています」と言われると、水素ステーション関連の企業が気になるはず。もちろん、それで利益が出ることもあるので決して悪いことではありませんが、そのような手法で上がる銘柄を当て続け、継続的に利益を得ることができるでしょうか。証券会社の人はプロなのだから、個別銘柄を当て続けられることができるだろうと考えている方がいらっしゃいますが、少なくとも私が証券会社に在籍している時に、そのような社員は1人もいませんでした。もし、そのような人がいるなら、投資を勧めずに、自分の資産を自ら売買して増やしているでしょう。

個別株は大きく利益が出ることもありますが、大きく損失を出してしまうこともあります。運用は損をしないことが大切で、投資した資金が半分になったら元に戻すのは大変です。若い世代なら時間をかけて取り戻せるかもしれませんが、50代以降となると、そのような時間は多くありません。仮に1000万円が50%減ると500万円で、そこから50%戻したとしても、資産は750万円にしかならないのです。

また、最近は外国の株式を勧める傾向にあるようです。外国の株式の値動きは上下が激しいので頻繁に売買してもらいやすく、日本株式よりも為替手数料および売買手数料が多く発生するため、金融機関側の売上にも繋がりやすいという理由です。

個別株に関しては、企業の不祥事により株価が大幅に下がるケースもあります。不祥事を事前に見抜くことは不可能と言っても過言ではありません。現在は再上場していますが、2010年にJAL(日本航空)は会社更生法の適用を申請しました。日本を代表する企業の1つが倒産する、と予見できた人はどれほどいるのでしょうか。「かぼちゃの馬車」の事件以降、不正融資などで業績が低迷したスルガ銀行も、かつては地方銀行の雄として称えられ、個人投資家から人気の銘柄でした。もし、1銘柄に集中投資をしていて、こうした悪材料で株価が暴落すると目も当てられません。

個別株は絶対に儲からないというわけではなく、なかには頻繁に売買して多額の利益を出した人もいます。ただ、それはごく一部の限られた人で、誰もが再現できることではありません。その方は有料のセミナーに通うなど、多くの時間を勉強に費やして投資のスキルを身につけた可能性もあります。トレードに費やせる時間が、どれだけあるかもパフォーマンスを左右するでしょう。また、トレードのルールを厳格に守らないと大やけどする可能性もあります。トレードの結果は人それぞれなので、「自分も勝てる」と過信するのは避けたいところです。私はそれよりも、50代以降の資産運用は、投資信託を中心にリスクを抑えたやり方を推奨します。なぜなら、投資信託ならば、複数ある投資銘柄のうち、1つが低迷しても、他の銘柄がカバーしてくれるからです。1つの商品で分散投資によるリスクヘッジが期待できるのが、大きなメリットです。

株主優待目当てで100株保有するというなら、決して止めません。私自身も優待目当てで割引目当てに百貨店の株、スーパーの株や、家電量販店の株などを持っています。

新興国の株・債券に偏った運用にも要注意

ASEAN(東南アジア諸国連合)やアフリカ、南米には経済が発展途上の国や地域があり、これらは総じて「新興国」と呼ばれます。新興国の株・債券に偏った提案も少なくありません。日本や欧米と異なり人口が増えていて、インフラもまだ十分に整っておらず、今後の経済発展を期待することができるため、これらの国で事業を展開する会社に投資をすると、大きなリターンを狙えるというわけです。

ただ、新興国の経済基盤は弱く、政情が不安な国や地域もあり、先進国に比べると市場規模が小さいことがほとんどです。株価のボラティリティ(価格の変動性)は高く、倒産リスクも高くなります。大きなリターンを期待して新興国株を買うのは決して悪いことではありませんが、あくまでも分散投資の一部に留めておくべきです。

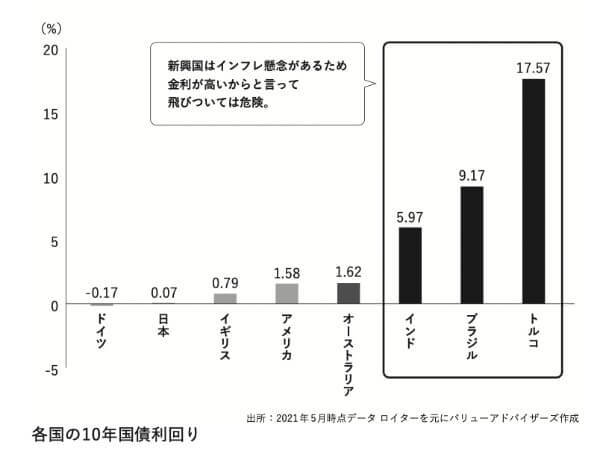

特にお勧めできないのは、新興国の債券です。ブラジルやトルコなどは金利が10%近い商品もあり、これなら1000万円分、購入すると年間の利息は、なんと100万円です。さぞ、魅力的に映ることでしょう(下図参照)。

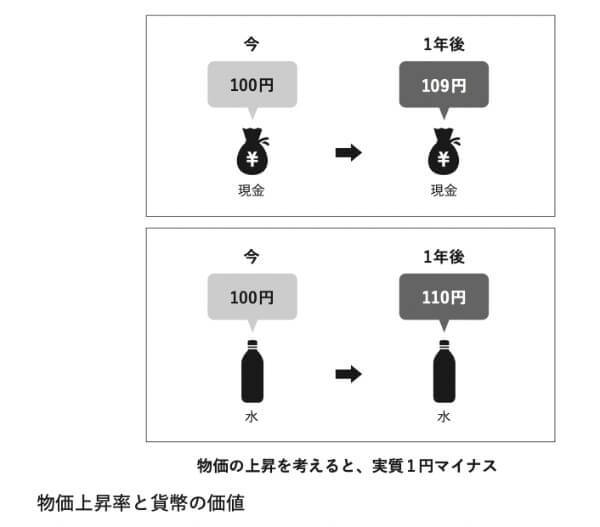

ところが、高金利ということは、その分物価の上昇が激しいことも意味します。下の図のように、今年はペットボトルの水が100円だとして、その新興国のインフレ率が10%なら翌年には110円に値上がりするので、例え債券の利回りが9%あったとしても、1年後に109円にしかなりません。物価の上昇を考えると実質1円マイナスです。

このように物価上昇率(インフレ率)が高い国は、物価上昇率の低い国と比較すると貨幣の価値が相対的に下落する傾向があります。よって、為替も下落基調になり、債券を現地通貨建てで持っていたとしても、それ以上の為替の下落により相殺される可能性が高いのです。

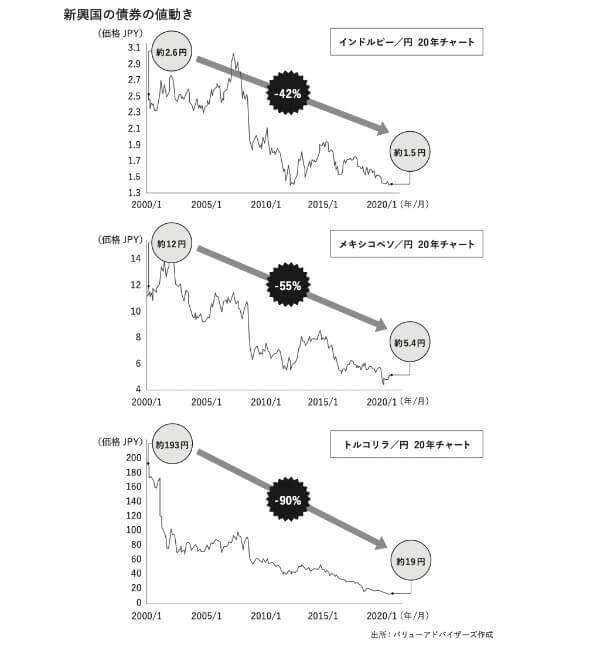

次の図を見ると、長期間で見ると新興国の為替は円高基調で、この年間でインドルピーはマイナス42%、メキシコペソはマイナス55%、トルコリラもマイナス90%を記録しています。ブラジルレアルも20年前は1レアル60円だったのが、現在は20円を割りました(すべて2021年6月時点)。

多くの日本人はどこの国の為替でも、「下がったら上がる」「上がれば下がる」と思いがちです。実際インフレ率が安定している米ドルに対しては、価格は上下しながらも比較的安定した値動きを形成するのが特徴と言えるでしょう。ところが、新興国の為替は波を打ちながら下落し続けるのが、この20年間のセオリーです。こういった通貨に多くの資産を割くのは、賢明とは言えません。加えて新興国通貨の為替手数料は片道で6〜7%かかりますから、円から新興国通貨、決済して新興国通貨から円に戻した時点で、利息分の利益がなくなってしまうこともあります。

例えば、年利回りが10%の新興国債券があるとして、5年間持っておくと投資額に対して50%のリターンがつきます。ただし、それは外貨ベースの話であり、そのうち利益の約20%は税金として差し引かれるので、リターンがまずマイナス10%、為替の往復手数料でおよそ30%がかかるとしたら、残りの利益は30%。ところが、インフレでこれ以上為替が下落していると、その時点で損失が確定します。見た目の数字のインパクトがあるので金融機関は扱いますが、私はお勧めしません。おそらく、証券会社の営業担当者も組織の方針に逆らうことはできず、「これって儲からないのでは......」という疑問を抱きながら販売している人もいるのではないでしょうか。

今回は金融機関の「罠」と題して、注意すべきポイントを紹介しました。投資には、リスクがつきものです。勧められるがままに実行するのではなく、ご自身で判断しましょう。

※上記は、本書からの抜粋であり、過去の実績ないし著者が作成したもので、今後の投資成果を保証するものではなく例示を目的としたものになります。また、個別株式の売買や投資を推奨するものではありません。

大学卒業後、東証一部上場の証券会社に入社。お客様と金融機関の利益相反をなくし、独立・中立の立場で提案したいとの想いを叶えるべく、2013年2月に株式会社バリューアドバイザーズを設立。毎年海外視察をする中で、マーケットの予想を繰り返す日本の金融サービスとは異なる、お客様と目的・目標を共有しゴールに向かって運用する欧米の手法に感銘を受け、独自のコンサルティング手法を考案。IFA(独立系ファイナンシャルアドバイザー)として、お客様目線で価値ある提案を常に心がけている。多数のセミナーを開催しており、多くの顧客から信頼と支持を集めている。日本経済新聞、賃貸住宅新聞などメディア出演も多数。

※画像をクリックするとAmazonに飛びます

- あなたの預貯金も狙われている?注意するべき金融機関の「罠」

- グラフで分かる 日本と欧米の金融資産の違い

- 一括投資と積立投資はどちらが良い?年齢と資金で考える使い分け方法

- 投資信託保有者の約半数が損失を抱えている理由

- 豊かなセカンドライフには、一体いくら必要?

(提供:Wealth Road)