インフレ局面では、資産を現金や預貯金での保有にこだわると資産価値が目減りする恐れがあります。物価が上昇しても保有している資産の価値が相対的に下がらないように、インフレに強い資産にも目を向けることが大切です。

そこで本記事では、インフレ対策の候補のひとつとして「コモディティ投資」について解説します。他の資産との違いや投資の注意点を確認して、ご自身の資産運用に取り入れることができるのかを検討してみましょう。

インフレ対策としてコモディティ投資が有効な理由

インフレ局面では物価が上がるため、通貨の価値が相対的に下がります。そのため、物価上昇時に現金を保有(預貯金)していると、インフレが進むにつれて資産価値が目減りしてしまいます。

一方で、コモディティは実物がある現物資産であり、投資対象そのものに価値があります。物価上昇と連動して価値が上がりやすいため、コモディティ投資はインフレ対策の手段のひとつとして考えられています。

次に、インフレとコモディティについて解説します。

インフレとは

インフレ(インフレーション)とは、商品やサービスの価格(物価)が上昇することです。物価が上昇すると、以前と同じ商品やサービスの購入に多くのお金を支払う必要があるので、通貨(日本円や米ドル円など)の価値は相対的に下がります。

簡単に言ってしまえば、今まで1万円で購入できていた商品やサービスが商品価値に変わりがないのに、1万円で買えなくなったことで、日本円の価値が相対的に下がったという現象をインフレと呼びます。

預貯金も資産運用のひとつですが、インフレ局面では資産価値が目減りしてしまいます。そのため、将来のインフレに備えたい場合は総資産における現金の比率を考慮しつつ、他の資産に換えておく必要があるのです。

コモディティとは

コモディティとは、日本語で「商品」のことです。金(ゴールド)などの貴金属や、穀物などの農作物が該当します。コモディティ関連の株式に投資をする方法も、広義では「コモディティ投資」に含まれます。

-コモディティ投資の種類

コモディティ投資にはさまざまな対象商品があり、直接投資以外の方法でも始められます。実際にはどのような種類があるのか、以下で紹介します。

| コモディティ投資の対象商品 | |

|---|---|

| 商品の種類 | 具体例 |

| エネルギー | 原油、ガソリン、天然ガス |

| 貴金属 | 金、銀、プラチナ、パラジウム |

| 農作物 | トウモロコシ、大豆 |

| その他 | 工業用金属、畜産物、ゴムなど |

上記の商品に投資できる代表的な方法は以下の通りです。

・現物取引

・コモディティ関連株への投資

・投資信託やETF

・先物取引(※1)

・CFD取引(※2)

コモディティ投資は、種類によってリターンとリスクの大きさやインフレへの耐性が異なります。対象商品はもちろん、取引方法によっても特性が変わってくるので、投資する前に十分な知識を身に付けておきましょう。

(※1)将来の取引をあらかじめ約束をする取引のこと。

(※2)差額だけのやり取りが発生する取引のこと。

コモディティ投資のメリット

ここでは、コモディティ投資の2つのメリットを紹介します。

メリット①インフレ時は実物資産の価格が上昇する傾向がある

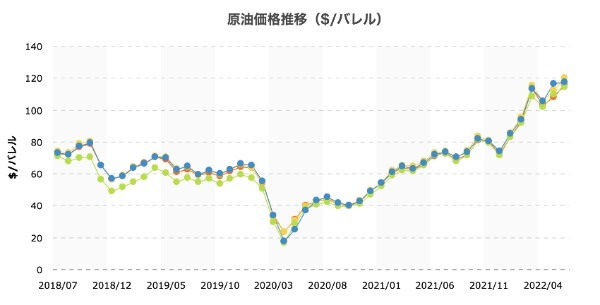

前述の通り、コモディティはそのものに価値があるため、インフレになると資産価格が上昇する傾向があります。例えば、日米欧の物価は2021年初頭から上がっていますが、原油価格も同じように上昇傾向で推移していました。

商品によって値動きは変わりますが、天然ガスやトウモロコシの価格も同時期から右肩上がりになっています(※2022年8月現在まで)。インフレ率の上昇が続けば、さらに価格上昇につながる可能性もあります。

ただし、2021年初頭からのインフレによって原油価格が上昇したのではなく、原油価格の上昇がインフレの要因のひとつになっています。このような因果関係は、状況によって異なるため、必ず確認しておきましょう。

メリット②分散投資によって損失のリスクを抑えやすい

コモディティの値動きは、株式や債券などの伝統的資産とは相関関係が低く、「オルタナティブ資産(※)」としても注目されています。

(※)伝統的資産との相関性が低く、代替として活用できる資産のこと。

大和総研によると、国内株式は経済ショックに弱いといわれています。それに対して、金(ゴールド)は「有事の金」といわれるほど有事でも価格が下落しにくい資産として知られています。このように異なる特性を持つ資産を組み合わせることで、分散投資の効果によって損失のリスクを抑えやすくなるでしょう。

コモディティ投資のデメリット

ここでは、コモディティ投資の2つのデメリットを紹介します。

デメリット①インカムゲインがない

現物資産を直接取引するコモディティ投資の場合には、株式や投資信託などで得られる配当金や分配金といった「インカムゲイン(※)」がありません。

一方で、コモディティ投資の利益は基本的にキャピタルゲイン(譲渡益)がほとんどなので、売却するまで利益を得られません。

(※)株式や投資信託にも、インカムゲインが発生しない銘柄もある。

ただし、コモディティへの間接的な投資が行える上場株式の中には、配当金を出している銘柄があります。ご自身の状況やスキルに合わせて、適切な投資商品を選びましょう。

デメリット②為替変動リスクがある

コモディティ投資はドルベースの取引が中心のため、為替変動リスクにも注意する必要があります。

為替変動リスクとは、日本円と外国通貨(米ドルなど)の為替レートの変動によって、外貨建て資産の価値が変わることです。米ドルでコモディティ投資を行った場合は、為替レートが円高方向に進むと資産価値が目減りしてしまいます。

コモディティ投資の4つの方法

ここからは、コモディティへの代表的な投資方法を紹介します。

①商品先物取引

商品先物取引とは、あらかじめ取引価格と満期日(取引をする日時)を契約で決める取引のことです。先物取引ができるコモディティとしては、原油や天然ガス、金、プラチナ、トウモロコシなどが挙げられます。

主なメリットとしては、コモディティ単体に投資ができることや、レベレッジをかけることによって短期間で利益を増やせる点が挙げられます。レバレッジ取引では預けたお金を担保にして預けた金額以上の取引が行えるため、リターンが大きくなりやすいですが、その代わりにリスクも大きくなります。

②コモディティ関連株

コモディティ投資には、コモディティの関連銘柄(上場株式)を購入する方法もあります。これらの関連銘柄はコモディティの価格が上がるほど収益が増えやすくなります。

ただし、コモディティ関連銘柄の株価は、コモディティ価格に必ずしも連動するわけではなく、会社の事業あるいは株式市場の動向にも左右されるので注意しましょう。

③投資信託

投資信託は、投資家から集めた資金をプロが代わりに運用してくれる金融商品です。ファンドによって運用方針は異なりますが、コモディティに投資する銘柄はあります。

投資信託はさまざまな資産に投資するため、ひとつの銘柄だけで分散投資ができます。

④ETF(上場投資信託)

ETFとは、証券取引所に上場している投資信託のことです。日本語では「上場投資信託」と呼ばれており、株式のようにリアルタイムで取引ができ、保有コストが投資信託よりも安い傾向があります。

ETFもひとつの銘柄で複数の資産に投資していることによって分散効果がある商品になっています。国内にもエネルギーや貴金属に投資できるETFがあります。海外市場まで視野を広げれば、コモディティ関連銘柄に投資をするファンドや、商品指数と連動するファンドなどもあります。

コモディティ関連の投資信託やETFに投資をする際の注意点

投資信託やETFは、先物取引に比べると取引しやすい金融商品です。投資である以上はリスクが存在するため、投資を始める前に注意点を確認しておきましょう。

投資対象の割合を確認する

投資信託やETFは、銘柄によって運用方針が異なります。カテゴリーとしては同じ「コモディティ」であっても、エネルギーに対して投資するファンドや、貴金属と農作物を組み合わせるファンドなど、さまざまです。

必ずしも分散効果が高いとは限らないので、取引する前に投資対象の種類や割合を確認しましょう。特に複数のファンドを保有してリスクを抑えたい場合は、投資先があまり被っていない銘柄を選ぶ必要があります。

過度なリターンを狙わない

投資では大きなリターンを狙うほど、損失のリスクも大きくなります。投資信託とETFも同じ傾向があるので、過度なリターンを狙った結果、生活に支障をきたすほどの損失を出してしまう恐れがあります。

ご自身が許容できる範囲内のリスクであれば問題ないと言えるかもしれませんが、十分な投資のスキルが身に付いていない内は手を出さないほうがよいでしょう。

インフレ対応としてコモディティ投資を検討しよう

コモディティは近年注目されているオルタナティブ資産のひとつであり、インフレ対策として活用できます。対象商品や取引方法は複数あるので、組み合わせ次第では安定したリターンを期待できます。少ない資金からコモディティ投資を始めたい方は、投資信託やETFを検討するとよいでしょう。

※上記は参考情報であり、特定のファンドや特定企業の株式の売買及び投資を推奨するものではありません。

(提供:Wealth Road)