ここ数年、ETF、ETNへの周知が進み、個人投資家の投資残高も増加してきています。ETFやETNは、開発・商品化された当初は種類が限られていましたが、今では様々な対象に投資するものが組成されてきているため、有用な投資対象として認識されてきているのでしょう。

そこで、今回はETFやETNの有効な活用方法についてNISAを中心にみていくことにしましょう。

①ETFやETNとは?

まず初めに、ETFやETNとはどのようなものなのかについて、軽く触れておくことにします。ETFとは、Exchange Traded Fundの略で上場投資信託と呼ばれます。これは、価格がある特定の指標に連動するように設計された投資信託であり、証券取引所に上場されており、株式と同様に取引が可能なものです。つまり、価格は刻一刻変動し、一日に何度も取引が出来るという点で、一般の投資信託とは異なります。

一方、ETNとは、Exchange traded Noteの略で上場投資証券、または指標連動証券と呼ばれます。こちらも、ETFと同様の特徴を有しています。もっとも、両者には違いも存在します。それは、ETFは原則、裏付けとなる資産を保有しているのに対して、ETNは裏付け資産を保有していないということです。つまり、ETFを組成している会社が例え破綻したとしても、裏付け資産があるために投資家の資産は保全されますが、ETNの組成会社が破綻したときには、裏付け資産がないため投資家の資産は保全されないことになります。しかし、一方で、裏付けとなる資産の保有が困難な場合には、ETFは組成することは出来ませんが、ETNなら組成することは可能ですので、ETFに比べて様々な投資対象を組み込んだ組成が出来ることとなります。

それでは、ETFやETNは、どのような人に適する金融商品といえるのでしょうか。一般的な投資信託は、基準価格(投資信託の時価に相当)は1日に1回しか変動せず、また購入の際に手数料の支払いが求められたり(手数料の不用のものも増えてきています)、売却する際に信託財産留保額が控除されるものもあり、短期間で売買を繰り返すには不向きな金融商品といえます。

一方、ETFやETNは、株式と同様時価は刻一刻と変化し、手数料も株式の売買と変わるところはないため、短期の売買も可能です。また、一般的な投資信託に比べて、運用手数料(信託報酬)も低く設定されていることが多いため、長期の投資にも向いているといえます。したがって、ETFやETNには上記のようなメリットがありますので、利用価値は高く、投資初心者のみならず、投資経験者にとっても有効な投資対象といえるでしょう。自分の投資方針に合致するETFやETNが存在する場合には、積極的に自らのポートフォリオに組み込むことをお勧めします。

②多様な種類のETFやETNの登場

ETFやETNは、現在では既に様々な投資対象に投資するものが上場されています。ETFが設定された当初は、日経225やTOPIXといった株価指数に連動するインデックスファンド等馴染み深いものが中心でしたが、今では新興国の株価指数やコモディティ(原油やプラチナ、トウモロコシ等の価格)に連動するもの、株価指数の倍の動きをするもの、あるいは株価指数と反対の動きをするもの等、様々なものが登場してきています。

したがって、ETFやETNのみを利用したポートフォリオの構築も十分可能であり、手数料を抑えつつ、リスクを分散した投資を目指す人にとっては、ETFやETNは有用といえるでしょう。

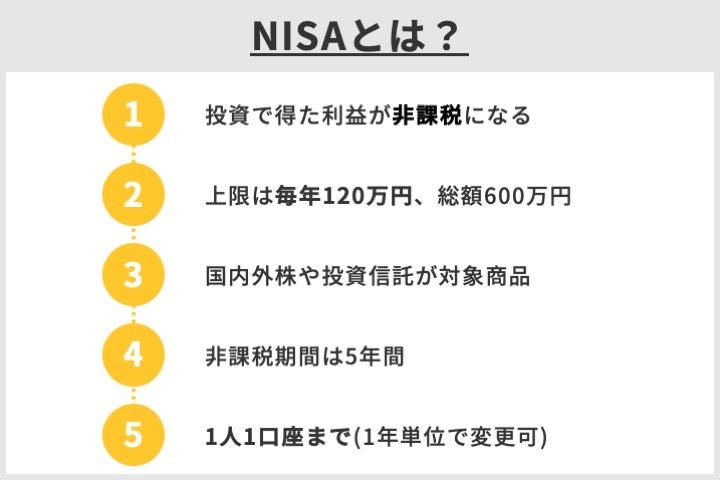

③NISAに適したETF/ETN運用手法

NISAは、非課税期間が最長5年にわたり、また一度利用した枠は再度利用することはできないため、長期の運用に向いているといえます。そのため、運用期間中に要するコストの多寡によって、運用期間全体の収益が大きく左右されてしまいます。例えば、NISA口座で投資信託を購入する場合、売却するまで継続的に信託報酬を払うこととなりますから、この信託報酬の存在が収益を圧迫します。したがって、この信託報酬を低く抑えることが収益を拡大するための一つの方策といえます。

一般的に、同じ内容の投資信託であれば、通常の投資信託に比してETFやETNの方が信託報酬は低く抑えられています。したがって、信託報酬の低いETFやETNは、長期間運用するNISAに適した金融商品といえるでしょう。

また、NISAでは長期間にわたって運用するといっても、自分の大切な資金を投資しているわけですから、売却したいときには即座に適正な価格で売却出来ることが必要です。そのため、ある程度の流動性がないと、売却したくても売却出来ない、あるいは売却出来ても適正な価格では売却できない(より低い価格でしか売却できない)ということが起きてしまい、投資対象としては望ましくありません。

ETFやETNの中には、日々の売買高が非常に少ないものもありますので、投資するに当たっては売買高にも注目することが大切でしょう。

④NISAの非課税枠をETF/ETNで有効に使う

NISAは、上にも述べた通り、非課税の恩恵を最長5年にわたって享受できるものの、一旦利用した非課税枠を再度利用することはできません。つまり、100万円の非課税枠のうち、仮に60万円分を使ってある株式を購入し、2日後に65万円に株価が上昇したため売却した場合には、残りの40万円分しか非課税枠は使えないのです(60万円分は一度利用したので、再度の利用はできない)。

このことから言えることは、NISAは、デイトレや短期のトレーディングには不向きであり、中長期でじっくりと資産を増やしていくという投資手法に適合するものであるということです。したがって、NISAでは、手数料の低いETFやETNを利用して分散投資し、リスクを極力抑えつつじっくりと資産を増やしていくという方法が有効といえるでしょう。

また、投資する際に重要なことは、自分の理解できないものには投資しないということです。これは、著名投資家のウォーレンバフェットも実践しているそうです。

現在組成されているETFやETNの中には複雑な仕組みのものも多数存在するため、理解できないものには手を出さず、自分に適したものを選択するのが良いでしょう。

そのうえで、コストを抑えた投資を心掛け、収益の最大化を目指しましょう。

■こちらもおすすめ:ネット証券で投資信託を購入するならどこを選ぶべき?選び方のポイントを紹介