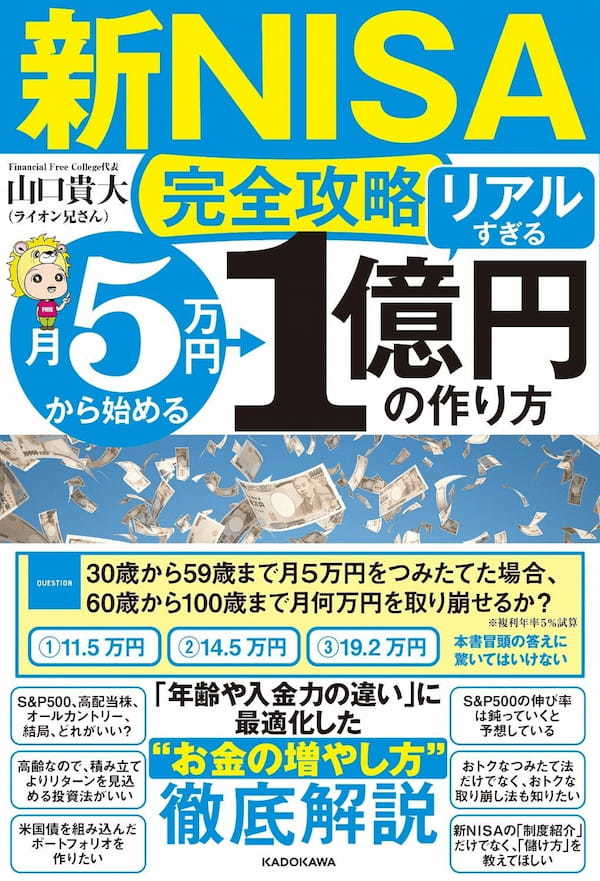

『【新NISA完全攻略】 リアルすぎる1億円の作り方』より一部抜粋

(本記事は、山口 貴大氏(ライオン兄さん)の著書『【新NISA完全攻略】リアルすぎる1億円の作り方』=KADOKAWA、2023年11月9日刊=の中から一部を抜粋・編集しています)

「現金クッション」の考え方

株式相場は上昇と下落を繰り返すため、平均して5%の年間リターンを確保できるとはいっても、ときには大きく下落してしまう年もあります。

2000年のITバブル崩壊、2008年のリーマンショック、2020年のコロナショック、2022年のインフレ高金利による下落相場など、株式市場には5~10年に1度ぐらいの頻度で「暴落」といっていい大きな下落期間がありました。

そうした株式の下落は当然、新NISAの運用にも大きな影響を与えます。

そんな〝非常事態〟に備えるためには、新NISAの運用資産とは別に必ず現預金を保有しておくべきです。

株価暴落の衝撃を吸収するために用意しておく現金ということで、私はこれを「現金クッション」と名付けています。

過去の経験則では株価が暴落してから、S&P500や全世界株式などの株価指数が再び暴落前の水準まで回復するのに要する期間はおよそ2年、長いときは5年ぐらいかかります。

そこで、老後生活に入ったら、総資産のうち「毎年かかる生活費×5年分」ぐらいは、現金クッションとして銀行の預金口座にプールしておくことを強くおすすめします。

暴落直後に新NISAの運用資産が大きく目減りしてしまったときは一切取り崩しを行わず、暴落前の水準に資産が回復するまで耐えるのです。

株価指数が暴落前の水準まで戻り、運用パフォーマンスが年率5%以上に回復すれば、従来通り、資産の一部を定額で取り崩していっても、運用資産を大きく目減りさせることなく、100歳まで十分な資金量を維持できるでしょう。

年間の生活費が400万円という人は「400万円×5年=2000万円」の現金クッションが、新NISAの資産(投資元本は1800万円)とは別にあると、暴落が来ても耐えられる金銭的・精神的余裕を手に入れられるはずです。

「新NISAの1800万円だけでもたいへんなのに、2000万円もの現金クッションを作るのは不可能」という人は、年間の生活費のうち、「年金でまかなえる部分を除いた金額×5年分」を現金クッションとして用意できるように努力してみましょう。年間の生活費が400万円で、65歳から月額10万円、年間120万円の年金をもらえる人なら、「(400万円−120万円=280万円)×5年=1400万円」が現金クッションの目標金額になります。

このように、FIRE達成のための知恵である「4%ルール」や「現金クッション」の考え方は、新NISAを活用して豊かな老後生活を送るためにもたいへん役立ちます。私の前著『年収300万円FIRE』(KADOKAWA)にそのノウハウが詳細に書かれていますので、まだお読みでない方は、ぜひご一読ください。

山口 貴大氏(ライオン兄さん)

※画像をクリックするとAmazonに飛びます

(提供:Wealth Road)