要旨

日本株が最高値を更新した5つの背景

今週は日経平均株価、東証株価指数(TOPIX)がともに史上最高値を更新しました。足元での日本株高の背景としては、①FRB(米連邦準備理事会)の利下げに対する期待感の強まり、➁円安の進行、➂生成AI(人工知能)関連銘柄の物色の広がり、④内需の持続的拡大への期待感、➄金融引き締め政策に伴う金融機関等の収益改善期待―を挙げたいと思います。

今後も内需回復に合わせて緩やかに上昇する公算。銘柄選別が重要に

今後については、短期的には、米国株の上昇を追う形で、日本株の上昇局面が継続する公算が大きいと考えています。その後は、賃上げがもたらす好循環の下で、内需の持続的な強さがより強く意識され、内需関連株の評価が上昇する形で、主要株価指数も緩やかに上昇する展開を見込みます。

リスクとしては、米国大統領選挙、日銀政策、消費停滞に留意

今後の日本株にとってのリスクとしては、①米国大統領選挙に伴うリスク、➁日銀の引き締めで長期金利が過度に上昇するリスク、➂民間消費が停滞するリスク―に留意したいと思います。

日本株が最高値を更新した5つの背景

今週は日経平均株価、東証株価指数(TOPIX)がともに史上最高値を更新しました。足元での日本株高の背景として、3つの要因を挙げるとすると、最も重要なのは、米国景気が減速に転換する兆しが強まる中、インフレの低下とそれに伴うFRBの利下げに対する期待感が強まってきたことであったと思われます。米国株の代表的指数であるS&P500種指数が最高値を更新したことで、グローバルにリスクテークに積極的になる傾向が強まり、①海外から日本株への資金流入が増加する、あるいは、➁海外勢による投資が増加するとの期待が国内投資家による株式投資を積極化させた―と考えられます。

第2に、円安の進行があります。ドル円レートが1ドル=161円台にまで円安に振れたことで、輸出関連株に積極的に投資することへの安心感が強まったことがあります。

第3に生成AI(人工知能)関連銘柄に投資するトレンドがグローバルに徐々に広がっており、一部の銘柄がその恩恵を享受した点があります。年初来の日本の株式市場では、生成AI関連銘柄への注目度が高まりました。米国と比較すると、日本では生成AIサービスを直接提供する企業への株式投資機会は限定されます。それでも、生成AIへの需要拡大が半導体やその部材、半導体製造装置、電力、データセンター向けの機械、サーバー冷却機等に波及するとの見方が広がり、恩恵を受ける企業が広がりをみせたことが直近での主要株価指数の押し上げに寄与しました。

第4に、持続的な内需拡大への期待感が強まった点もあります。7月1日に公表された日銀短観(6月調査)では、調査対象となった日本企業が2024年度に前年度比で10.6%の設備投資の増加を計画していることが明らかとなりました(ソフトウェア・研究開発を含み、土地への投資を除く、全規模・全産業・ベースの計数)。これは2023年度の実績である9.4%を上回る高水準です。民間消費の方は、足元ではどちらかというと弱めの傾向となっていますが、7月8日に公表された毎月勤労統計では、共通事業所ベースでみた一般労働者(フルタイム労働者のことです)の所定内給与(残業代やボーナスを含まない、基本給の部分)の前年同月比での上昇率が4月の2.1%から5月に2.7%に加速したことがわかりました。これは2023年5月の2.0%を上回るものであり、春闘による賃上げが実際の賃金統計で確認されたことになります。これらの計数は、今後の内需が好調に拡大していく点について金融市場に確信を抱かせるほど強いものではありませんが、これらの新たな統計結果による期待感が直近における内需関連銘柄の上昇をもたらしたと思われます。

第5に、日銀が今後実施するとみられる金融引き締め政策が、日本のイールドカーブの上方シフトを通じて、金融機関・保険会社等の資産運用利回りを向上させるという期待も挙げられます。収益増加につながるとの期待から、金融機関や保険会社の株価が上昇する傾向が続きました。日銀による国債買入れ額の減額を織り込む動きもあり、日本の10年国債金利は、7月2日以降1.05~1.10%のレンジを維持しています。

今後も内需回復に合わせて緩やかに上昇する公算。銘柄選別が重要に

今後については、短期的には、米国株の上昇を追う形で、日本株の上昇局面が継続する公算が大きいと考えています。当レポートの先週号(「グローバルな株高局面は短期的に継続する公算」、2024年7月4日号)でふれたように、米国では、今後、インフレの低下に対する期待感がさらに高まり、FRBの利下げがより本格的に金融市場に織り込まれることで株価の上昇局面が短期間継続するとみています。

米国など日本以外の先進国では、この先の短期的な上昇局面の後、株価は年末にかけて横ばい圏に入ると見込まれますが、日本については、賃上げがもたらす好循環の下で、内需の持続的な強さがより強く意識され、内需関連株の評価が上昇する形で、主要株価指数も緩やかに上昇する展開を見込みます。

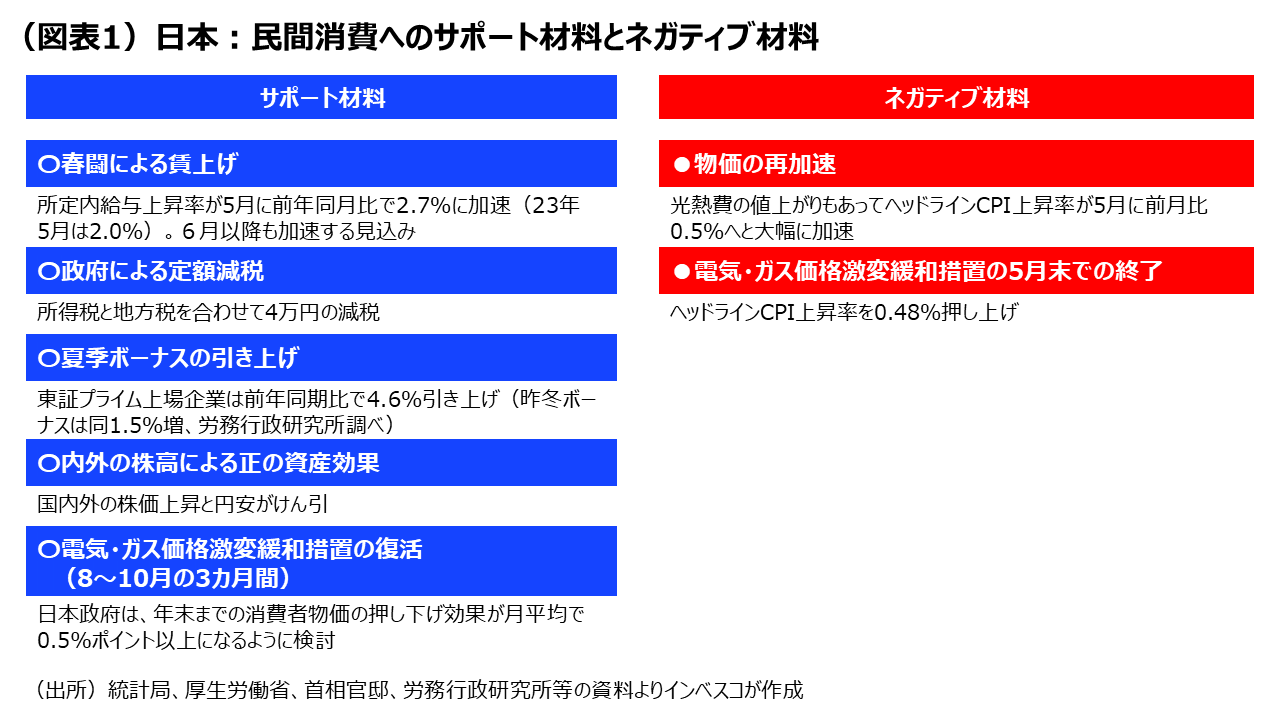

民間設備投資については、前節でふれたように、2024年中は日本企業がより積極的に取り組んでいく姿が明らかになりました。しかし、民間消費については、まだはっきりとした回復基調に戻っていません。1-3月期に民間消費が弱かったのは、主として一部メーカーの認証不正問題で自動車販売が低迷したことを反映しており、特殊要因によるものであったと言えます。しかし、4月から5月にかけて、消費者マインドが低下してきたことで、足元での民間消費の回復が遅れているようです。消費が足元で弱めとなっている一つの要素が、円安や原油高などに伴う物価の再加速です。日本のヘッドライン消費者物価(CPI)上昇率は、前月比で0.5%と、7カ月ぶりの高水準となりました。日本政府が実施する電気・ガス価格激変緩和措置が5月末までの電気・ガス使用分でいったん終了することも、6月、7月に段階的に消費者の負担感を増す見通しであり、これらの2つの要因が、民間消費についてのネガティブ材料と言えます(図表1の右側)。

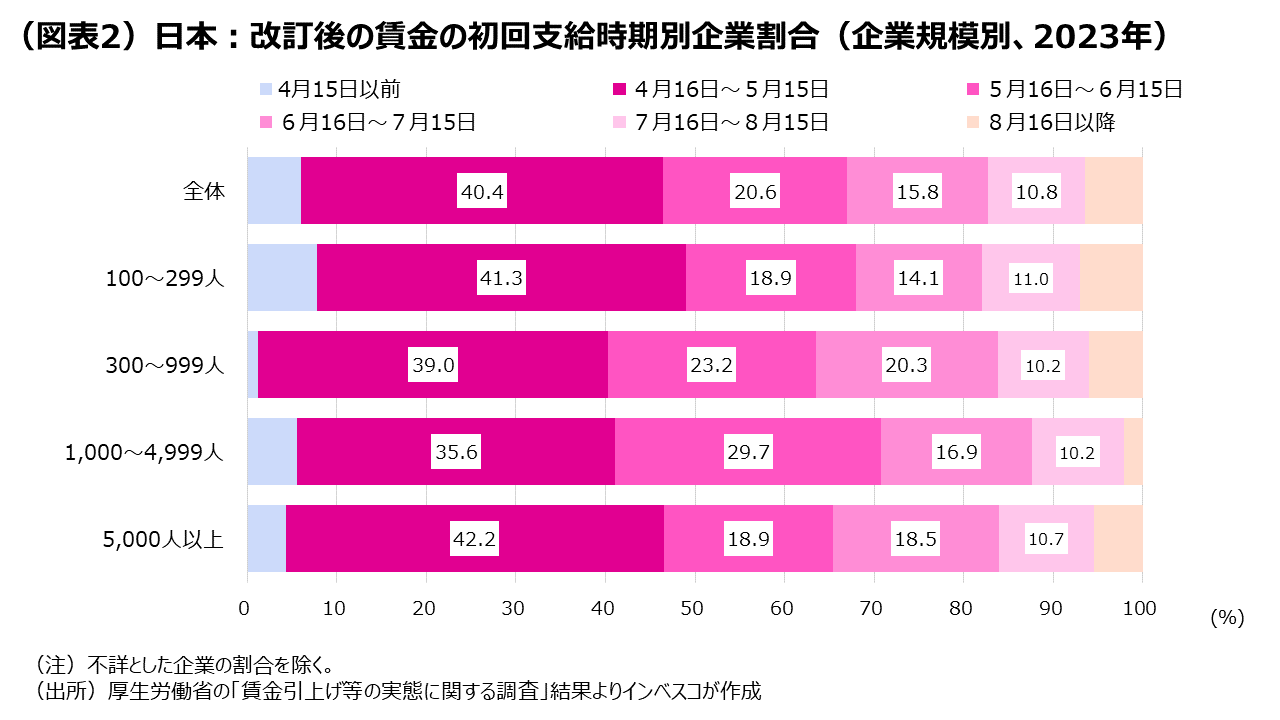

その一方、今後、民間消費には比較的多くのサポート材料が寄与すると考えられます(図表1の左側)。春闘による賃上げが実際に4~5月における賃金上昇率の加速につながってきている点は先に触れた通りです。しかし、厚生労働省による昨年の調査を基にすると、春闘による賃金改定を5月までの給与に反映する企業の割合は、6割程度に過ぎません。6月以降の給与で春闘による賃上げを実施する企業も多く、賃金上昇率は6月以降も加速する見込みです(図表2)。また、夏季ボーナスは昨冬以上に増加する見通しです。東証プライム上場企業を対象にした調査では、今年の夏季ボーナスの前年比増加率が4.6%と、昨冬の1.5%を大きく上回りました。さらに、政府が6月から実施する定額減税も消費者の購買力を一時的に高める効果があります。このほか、足元の株高による正の資産効果や日本政府が8~10月に電気・ガス料金への補助金を復活させる方向である点も短期的に民間消費をサポートすると予想されます。

以上をふまえると、内需は今後緩やかに回復し始める公算が大きく、それが日本の内需関連銘柄へのより高い評価につながり、年末にかけて、日本株は欧米株をやや上回るパフォーマンスを達成すると見込まれます。2024年後半は前半とは異なった相場展開になることから、これまで以上に投資における銘柄選択の重要性が高まると見込まれます。

リスクとしては、米国大統領選挙、日銀政策、消費停滞に留意

今後の日本株にとってのリスクとしては、まず、米国大統領選挙に伴うリスクを挙げたいと思います。トランプ候補は中国からの輸入品に対する関税を大幅に引き上げる政策を主張しています。このため、トランプ候補が勝利するとの見方が強まれば、米国株の中でも中国市場へのエクスポージャーが大きい銘柄が悪影響を受ける可能性があります。その場合は同様の影響が日本株にも及ぶと考えておくべきでしょう。また、大統領選後、どちらの候補が明確に勝利するのか不透明な情勢が続けば、米国株に一時的な悪影響が及ぶ可能性があり、日本株にもその悪影響が出るとみられます。

日銀の政策については、その利上げが景気の改善を受けてのものになるという点をふまえると、日本株への悪影響は限定的と見込まれます。また、7月30~31日の次回会合で決定される長期国債買入れ額の減額措置も、金融機関や保険会社、年金基金による国債需要をふまえて実施されることから、長期金利を大きく押し上げるとは思えません。ただし、日銀の想定通りに投資家が国債を購入しない場合には長期金利が想定を超えて大幅に上昇し、借入金の多い企業の株価に悪影響が及ぶリスクがあります。他方、所得環境の改善にもかかわらず、消費者マインドの改善が遅れて民間消費の弱さが続くような場合には、内需回復への期待感が剥落し株価に悪影響が出るリスクがあります。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2024-090

インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

(提供:Wealth Road)