株価の「割高」「割安」ってそもそもなに?

株価の割高は、株価がその企業の価値に対して高く評価されて高い水準で推移していることです。反対に割安とは、株価がその企業の価値に対して低く評価されて低い水準で推移していることです。「株価がその企業の価値に対して」という部分が重要です。

株価は銘柄によりさまざまです。数百円の銘柄もあれば、数万円の銘柄もあります。でも、株価が単に「500円だから割安だ」「1万円だから割高だ」とはいえません。株価の絶対水準の高低ではなく、企業価値に対して相対的に高いか低いかという話です。

株価が1万円でも、企業が将来それに見合う以上の利益を出してくれたり、たくさんの資産を保有していたりするようなら割安と判断できます。一方、株価が500円でも、それに見合った利益や資産がなければ割高となります。

株価は、短期的にはさまざまな理由で変動しますが、長期的には業績に連動して変動する傾向にあります。銘柄によっては「割安なのに本来の評価がされずに放置されている」こともあります。そうした銘柄を察知して購入できれば、利益を出しやすくできるというわけです。

株価が割安なときに買っておいて、本来の水準になったら売る投資をバリュー株投資といいます。また「割高になっている」とわかれば、購入を控えたり、売却を検討したりするのに役立ちます。

では、割高・割安を判断するポイントを確認していきましょう。

1. PER(株価収益率)

PERは、株価が1株あたり利益(EPS)の何倍かを表したものです。

PER(倍)=株価÷EPS(1株あたり利益)

なお、1株あたり利益とは、企業が発行した株で集めた資金を元手に、どれほどの儲けが得られたかということを1株あたりで算出したもの。「当期純利益÷発行済み株式数」で計算されます。もっとも、証券会社のウェブサイトなどにはPERが表示されているので、それを見れば問題ありません。

PERは、ひとことでいえば「企業の儲けに対して株価が高いか低いか」です。PERが高ければ割高、低ければ割安と判断されます。

PERの目安となるラインは15倍程度。日本取引所グループの資料によると、2024年9月時点の東証プライム市場のPERの平均は16.7倍となっていますので、15倍を下回っていれば割安水準と一般的に捉えられます。

ただし、PERは業種によってもばらつきがあることに注意が必要。同じく2024年9月時点の東証プライム市場の業種別のPER平均は次のようになっています。

<PERの業種別平均(2024年9月・東証プライム市場)>

異なる業種間でPERを比較するのは、あまり意味がありません。PERは同業種間で比較するのが適切です。

また、成長段階にある企業が多く上場する東証グロース市場では、2024年9月のPERの平均は39.8倍となっています。成長が期待できる銘柄には、多くの投資家による買いがあつまるため、PERが割高水準になっていることも押さえておきましょう。

2. PBR(株価純資産倍率)

PBRは、企業が持つ純資産に対して、株価が割高か割安かを確認するための指標です。

PBR(倍)=株価÷BPS(1株あたり純資産)

純資産とは、企業が保有している資産のうち、返す必要のない資産のこと。PBRは、株価がこの純資産の何倍になっているかを表します。なお、BPSは1株あたり純資産で、「純資産÷発行済み株式数」で計算されます。

PBRもPERと同じく、高ければ割高、低ければ割安とされます。しかし目安となる値は「1倍」です。PBRが1倍を上回っているということは、帳簿上の純資産を超えた付加価値を企業が生み出していると、判断されていることを表します。しかし、PBRが1倍を下回っているということは、付加価値を生み出せていない企業、つまりマーケットから評価されていないことを表すのです。この場合、事業を続けるよりも、解散して資産を株主に配ったほうがよい、ということになります。

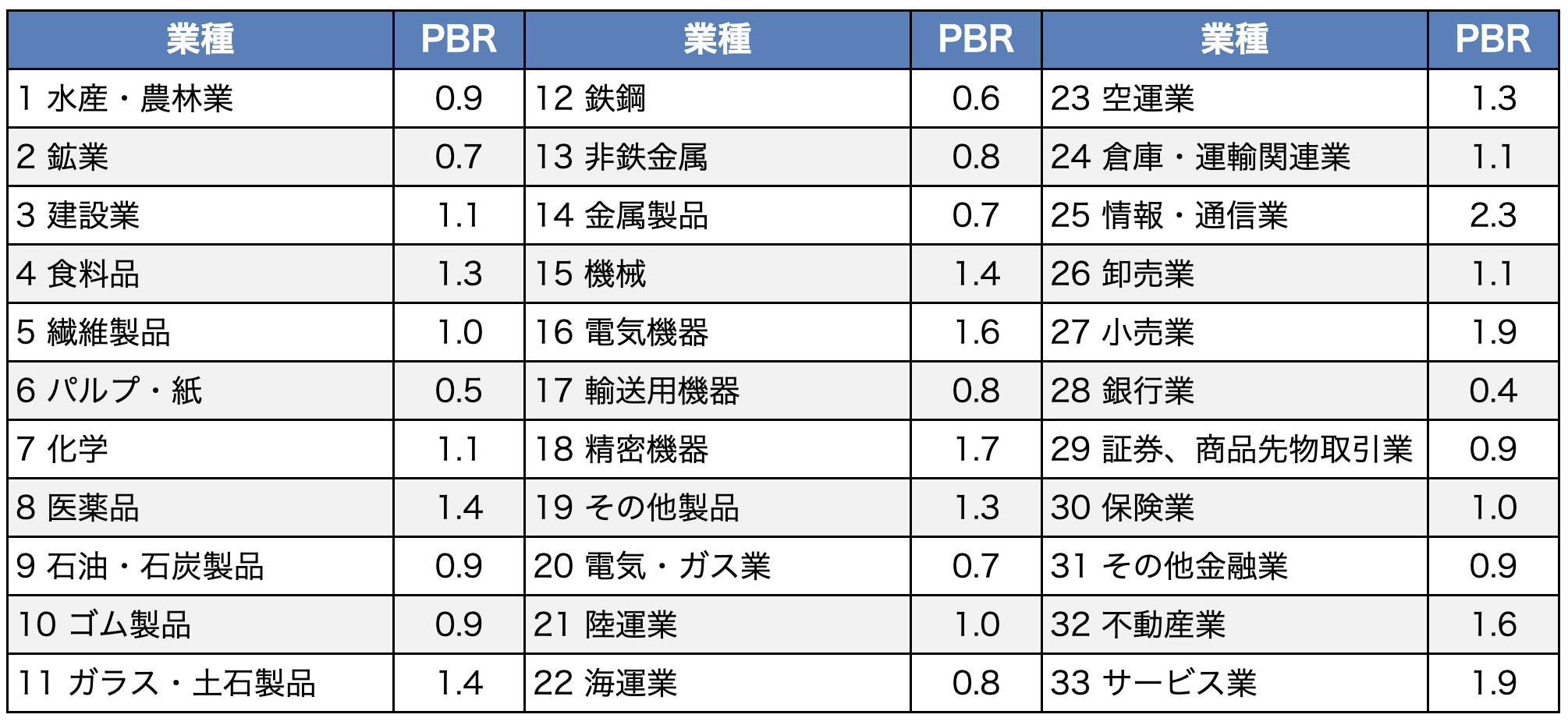

2024年9月時点の東証プライム市場のPBRの平均は1.2倍。業種別のPBR平均は次のようになっています。

<PBRの業種別平均(2024年9月・東証プライム市場)>

平均で1倍を下回っている業種も多いことがわかります。PBRが1倍を下回るということは、企業の収益性・成長性がマーケットに評価されていないという意味でもあります。そのため、2023年3月に東証がPBR1倍を割っている企業に改善策を開示・実行するように求めました。

これによって、PBR1倍割れの銘柄が1倍以上になる例もでてきています。今後、PBRが1倍を割っている銘柄に投資しておけば、値上がりが期待できそうです。

3. ROE(自己資本利益率)

ROEは、株主が出資したお金(自己資本)を元手に、企業がどれだけの利益を生み出したのかを示す指標です。

ROE(%)=当期純利益÷自己資本×100

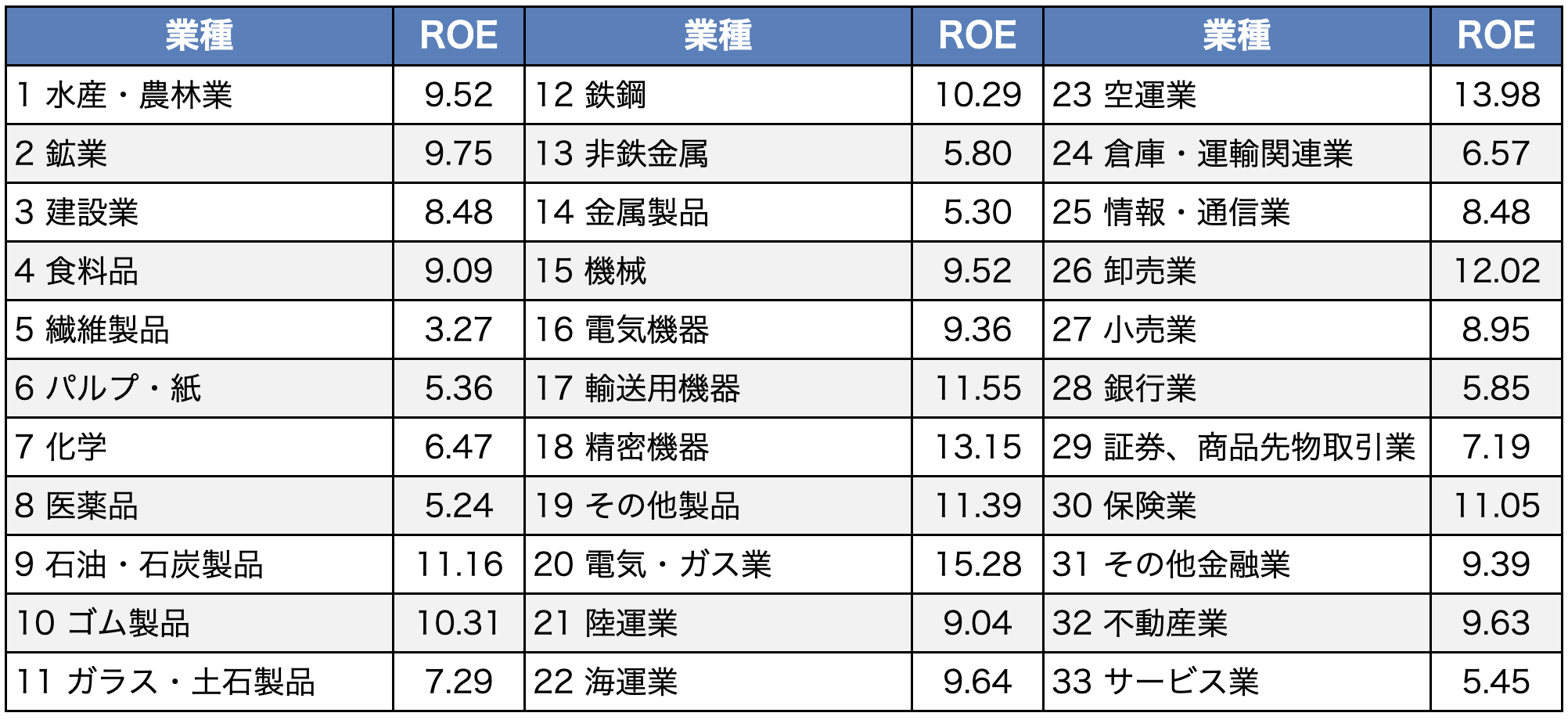

ROEの高い企業は、自己資本をうまく使って効率よく稼ぐ力のある企業です。目安としては、8%以上あると優良企業とされています。2023年度の東証3市場(プライム・スタンダード・グロース)合計のROEの業種別平均は、次のようになっています。

<ROEの業種別平均(2023年度・東証3市場平均)>

ROEは、PERやPBRと違い、株価によって変動しません。PERやPBRと合わせて、ROEもチェックするようにしましょう。

4. ROA(総資産利益率)

ROAは、総資産に対して、企業がどれだけの利益を生み出したのかを示す指標です。

ROA(%)=当期純利益÷総資産×100

ROEと似ていますが、ROAの分母は総資産ですので、自己資本だけでなく返済の必要のある他人資本も含めて計算します。他人資本には、銀行からの借入金、社債、買掛金などがあります。

ROAの高い企業は、総資産を上手に活用して稼ぐ力のある企業です。目安としては5%以上あると優良企業とされています。事業の成長には設備投資・人材投資・研究開発は欠かせませんが、大規模な事業投資を行う企業ほど借金が必要になるため、低くなる傾向にあります。

2023年度の東証3市場合計のROAの業種別平均は、次のようになっています。

<ROAの業種別平均(2023年度・東証3市場平均)>

ROAも、株価によって変動しません。PER、PBR、ROEと合わせてチェックするようにしましょう。

PER・PBR・ROEの関係式を読み解こう

PER・PBR・ROEの間には、次のような式が成り立ちます。

- PER=PBR÷ROE

- PBR=PER×ROE

- ROE=PBR÷PER

たとえば、PER=PBR÷ROEの式は、

PER(株価/1株あたり利益)=PBR(株価/1株あたり純資産)÷ROE(1株あたり利益/1株あたり純資産)

と表すことができます。

これを掛け算に直すと、ROEの分母と分子が入れ替わって

PER(株価/1株あたり利益)=(株価/1株あたり純資産)×(1株あたり純資産/1株あたり利益)

さらに、「1株あたり純資産」が約分できますので

PER(株価/1株あたり利益)=(株価/1株あたり利益)

となりました。PER=PBR÷ROEなのです。

PBR・ROEもこれと同様の計算で、上の式が成り立ちます。

PERが低くなるには、PBRが下がる、またはROEが上がるかしかありません。このうち、ROEが上がるというのは「効率のよい経営をしている」ということですから、投資先の魅力度がアップします。

PBRが低い場合や1倍未満の場合は、PERが低いのかROEが低いのかをチェックしましょう。ROEが低い銘柄は、稼ぐ力がない銘柄ですので、株価の上昇は難しいと判断できます。しかしPERが低くてROEが高い銘柄は、高い収益力が株価に反映されていない「お宝銘柄」かもしれません。

企業がROEを高めるための方法には、

- 収益性を高める(売上を増やす、コストを削減する)

- 総資産回転率を高める(保有している資産をより効率よく使う)

- 借入を増やす

- 自社株買いや増配を行う

などがあります。

長期的に企業価値を高める行動は「収益性を高める」「総資産回転率を高める」ことです。企業のビジネスが改善して稼ぐ力が強まるのが企業のあるべき姿といえますし、そうした企業に投資した方がリターンの期待が高まります。

逆に、借入を増やしたり、自社株買い・増配を行ったりすることでも短期的にはROEが高まります。自社株買い・増配は投資家にとって嬉しいことではありますが、短期的にROEが改善するだけでは、長期的な株価成長の期待は低いでしょう。

ROEが改善した時に、どんな要因で改善したのかは必ず特定しましょう。長期目線で考えれば、収益性や総資産回転率が高まっている企業に投資するのがベターです。

今回の情報が、皆様の投資行動の参考になれば幸いです。

この記事を書いた人

(株)Money&You代表取締役。中央大学客員講師。慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に(株)Money&Youを創業し、現職へ。マネーコンサルタントとして、資産運用・税金・Fintechなどに関する執筆・監修、書籍、講演などマネーリテラシー向上に努めている。著書は「はじめてのNISA&iDeCo」(成美堂)など多数。日本証券アナリスト協会検定会員。ファイナンシャルプランナー(AFP)。