相続税の節税対策というと多くの方が、被相続人(財産を遺す人)が生前におこなう対策をイメージされるかもしれません。

しかし、実際には被相続人の死後にも実行できる節税対策があります。

相続税を減らすためには、生前と死後の両方で節税対策をおこなうことが重要です。

本記事では、そのなかでも「死後におこなえる相続税の節税対策」について解説します。

- 被相続人の死後におこなえる相続税の主な節税対策は7つ

- 相続に関するトラブルを避けるためには、生前にしっかりと準備しておくことが重要

- 相続は専門的な知識が必要なため、弁護士や税理士などの専門家に相談することがおすすめ

被相続人の死後におこなえる相続税の節税対策

死後におこなえる相続税の節税対策をしっかり実行することで、相続税を減らすことが可能です。

代表的な節税対策は、以下のとおりです。

1.相続財産を適正に評価する

相続税は、納税者自身が計算して納税する必要があります。

固定資産税のように、役所が計算して通知してくれるものではないため注意しましょう。

相続税を計算する際の基準となるのが「相続税評価額」です。

多くの財産は額面や時価がそのまま評価額になりますが、土地や家屋などの不動産の場合、市場価値よりも低い評価額になります。

死後の相続税の節税対策という観点では、この不動産の評価を適正におこなうことが重要です。

不動産の評価は非常に複雑であるため、専門家である税理士に依頼するのが賢明です。

しかし、税理士といっても経験や専門性には差があります。

特に、不動産評価の経験が少ない税理士に依頼すると、誤った計算方法で不動産を評価してしまい、本来よりも多くの相続税を納めることになる可能性があります。

この場合、税務署がその誤りを指摘してくれたり、余分に納めた税金を自発的に還付してくれたりすることは期待できません。

そのため、信頼できる経験豊富な税理士を選ぶことが重要です。

特に被相続人が以下のような場合は、不動産に詳しい税理士に評価や申告を依頼することをおすすめします。

・不動産を多く所有している

・不動産の売買を頻繁におこなっている

・不動産投資を行っている

・事業用の不動産を所有している

関連記事

住宅の贈与税の計算方法は?法改正や税負担を軽減する特例制度も解説

2.相続税の控除や特例を活用する

相続税は、課税価格の合計額からさまざまな控除を差し引いて、課税される遺産の総額(課税遺産総額)を計算します。

差し引ける項目には、基礎控除(3,000万円+600万円×法定相続人の数)の他に、以下のような控除や特例があります。

これらをしっかり活用することで、被相続人でも節税対策をおこなうことが可能です。

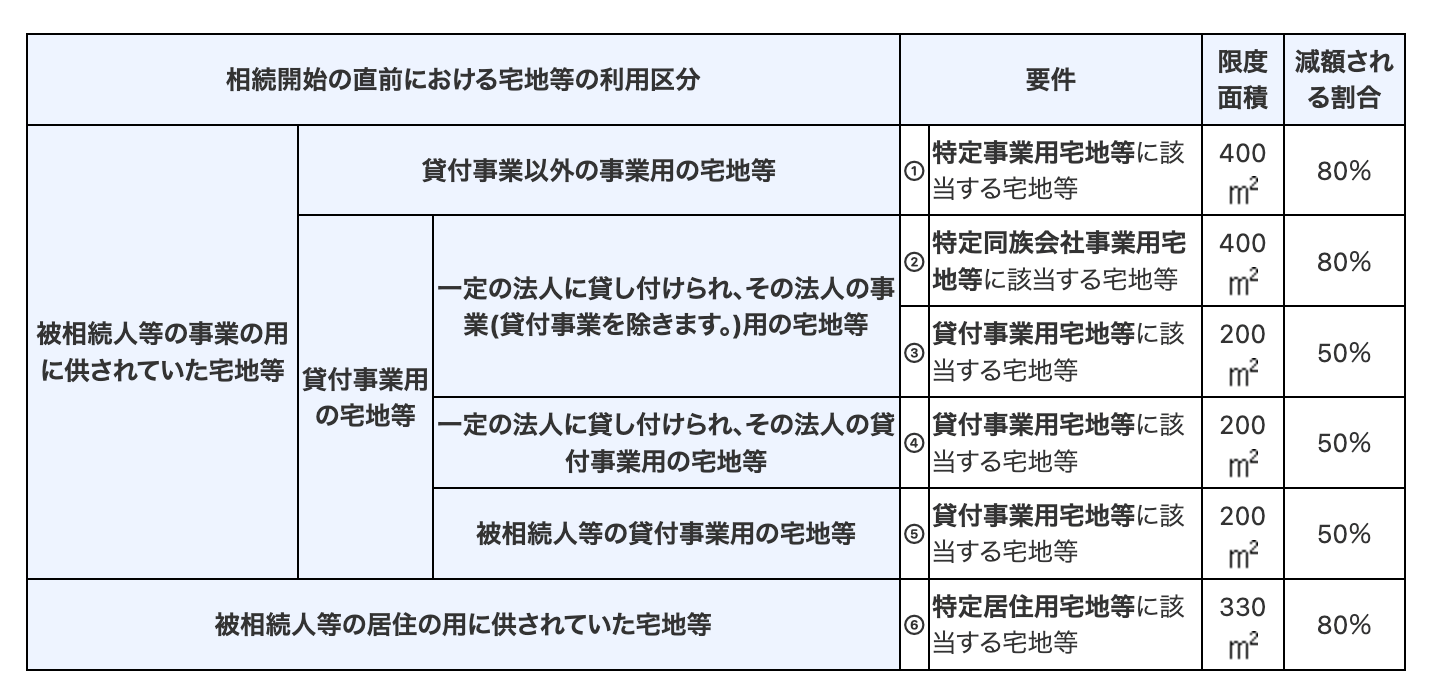

・小規模宅地等の特例

国税庁 No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

・配偶者の税額軽減特例(配偶者控除)

国税庁 No.1191 配偶者控除

・未成年者の税額控除

国税庁 No.4164 未成年者の税額控除

・障害者の税額控除

国税庁 No.4167 障害者の税額控除

・相次相続控除

国税庁 No.4168 相次相続控除

それぞれの特例や控除には、適用要件が定められています。

国税庁の公式サイトなどでその内容を確認し、自身に適用されるかどうかを確認することが重要です。

これらの制度の詳細については、本記事の「被相続人の死後に使える相続税の制度」で解説します。

関連記事

贈与税の配偶者控除の適用要件は?デメリットやメリットと注意点を解説

3.生命保険金や退職金の非課税枠を使う

生命保険金や退職金(退職手当金等)は、相続財産として考慮され、相続税の計算に含まれるのが基本です。

しかし、相続人が受け取った生命保険金や退職金の全額が相続税の対象となるわけではありません。

一定の非課税限度額が設定されており(下記の計算式を参照)、これを活用することで死後の相続税の節税が可能です。

500万円×法定相続人の数=非課税限度額

上記の「法定相続人の数」は、相続放棄をした人がいる場合でも、放棄がなかったものと仮定したときの人数となります。

参考:国税庁

No.4117 相続税の課税対象になる死亡退職金

No.4114 相続税の課税対象になる死亡保険金

4.債務を相続財産から控除する

被相続人が生前に作った借入金や未払い金などの債務は、遺産総額から差し引いて相続税を計算することができます。

そのため、被相続人の死後には、念書や契約書、請求書などを確認して、借入金や未払い金などがないかを調べることが重要です。

差し引ける債務は被相続人が死亡した時点で現に存在していたもの全てです。

しかし、被相続人の死後に納付または徴収される所得税などの税金については、死亡した時点で確定していないものであっても、遺産総額から債務として差し引くことができます。

参考:国税庁No.4126 相続財産から控除できる債務

5.葬式費用を相続財産から控除する

被相続人の葬式費用は、債務と同様に、遺産総額から差し引いて相続税を計算することができます。

葬式費用はまとまった金額になることが多いため、しっかりと差し引いて相続税の節税に活かしましょう。

葬式費用に含まれる具体的な項目は、以下のようなものがあります。

・通夜・告別式の費用

・遺体の搬送費用

・火葬料

・納骨料

・埋葬料

・お布施

・戒名料 など

一方で、葬儀後に発生した香典返しや初七日などの費用は債務控除の対象となりません。

また、被相続人が生前に購入した墓石の未払代金などの債務も遺産総額から差し引くことはできません。

墓石の代金は、相続税がかからない「非課税財産」として扱われます。

参考:国税庁No.4126 相続財産から控除できる債務

6.配偶者居住権を行使する

配偶者居住権とは、被相続人の配偶者がそのまま自宅に住み続けることができる権利を指します。

たとえば、被相続人が亡くなった後に自宅を配偶者と子どもが相続する場合、「居住権」と「居住権を除く所有権」に分けて、それぞれを相続することができます。

| 権利 | 内容 |

|---|---|

| 居住権 | 自宅に住み続けられる権利 |

| 居住権を除く所有権 | 所有権とその他の権利 |

これにより、配偶者は安心して住み慣れた自宅に住み続けることができ、他の相続人との間でのトラブルを避けることができます。

たとえば、配偶者居住権を活用して、配偶者が「居住権」を、子どもが「居住権を除く所有権」を相続した場合、居住権の価値は所有権よりも低く評価されます。

その結果、配偶者はより多くの預貯金を相続することができ、老後資金として活用することが可能です。

ただし、この場合、子どもの相続税評価額が増えるため、配偶者居住権の活用には、他の相続人の理解と協力が不可欠です。配偶者居住権の主な要件は以下のとおりです。

・被相続人の法律上の配偶者であること

・被相続人が所有(または配偶者と共有)し、亡くなった時点で自宅に配偶者が住んでいること

・被相続人の遺言や遺産分割協議で権利を取得すること など

配偶者居住権の注意点として、配偶者が居住権を取得した後には、必ず登記所で居住権の設定登記をおこなう必要があります。

これを怠ると、第三者に対して配偶者居住権を主張できなくなり、トラブルが発生するおそれがあります。

7.国や地方自治体などに寄付をする

相続税の申告期限までに相続財産を直接的に寄付することで、その分については相続税の対象外となります。

これにより、被相続人の死後に社会貢献をしながら節税をすることができます。

たとえば、被相続人の出身地の地方公共団体や、生前に支援していた公益法人などに寄付をすることで、被相続人の意思を尊重することが可能です。

対象となる寄付先は以下のとおりです。

・国

・地方公共団体

・特定の公益法人(国立大学、私立学校、社会福祉法人など)

・認定NPO法人 など

なお、特定の公益法人に対する寄付ついては、寄付をおこなう時点で既に設立されている団体に限られます。

参考:国税庁 No.4141 相続財産を公益法人などに寄附したとき

被相続人の死後に使える相続税の節税制度

次に、被相続人に使える相続税の節税制度を確認しましょう。

主な特例や控除には以下の内容が挙げられます。

1.小規模宅地等の特例

死後に使える相続税の節税制度の1つ目は、「小規模宅地等の特例」です。

この制度は、被相続人が所有する自宅の土地の評価額を大幅に減らせるものです。

330平方メートルまでの自宅の土地の評価額を80%減額することが可能です。

相続財産で貯金が少ない場合、相続税を納めるために自宅を売却しなければならないというケースも考えられます。

この特例によって、自宅の土地の評価額を大幅に減額することで売却のような事態を避けることが可能です。

小規模宅地等の特例は、配偶者が無条件で利用できる制度です。

仮に、被相続人の生前に別居していても、戸籍上の配偶者であればこの特例を適用できます。

一方で、子どもが小規模宅地等の特例を利用したい場合、以下のような要件をクリアする必要があります。

・被相続人の生前に同居していたこと

または

・別居している場合、被相続人に配偶者や同居の子どもがいないこと など

細かい要件につきましては、下記の国税庁の公式サイトをご参照ください。

参考:国税庁 No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

2.配偶者の税額軽減特例(配偶者控除)

死後に使える相続税の節税制度の2つ目は、「配偶者の税額軽減特例(配偶者控除)」です。

この特例は、以下に挙げる2つの金額(実際に取得した正味の遺産額)を比較し、「いずれか多い金額まで」は非課税になるというものです。

・取得する財産の法定相続分

・1億6,000万円

配偶者の税額軽減特例は節税効果が大きいため、被相続人の死後に必ず適用したい制度です。

前述の「小規模宅地等の特例」と併せて利用することで、配偶者の相続税を大幅に圧縮できます。

ただし、この特例は隠蔽または仮装されていた財産は対象にならないという点にご注意ください。

また、相続税の申告期限までに遺産分割されていない財産も対象になりません。

参考:国税庁 No.4158 配偶者の税額の軽減

3.未成年者の税額控除

相続人に未成年者がいる場合、「未成年者の税額控除」の活用で死後の節税対策ができます。

これは、相続人が財産を取得したときに18歳未満(※)のときは、相続税の額から一定の金額を差し引けるものです。

※令和4年3月31日以前の相続などについては「20歳未満」となります。

未成年者控除の額は、相続人が満18歳になるまでの年数1年につき10万円で計算した額になります。

たとえば、相続人の年齢が14歳9ヵ月の場合、以下のように9ヵ月を切り捨て14歳で計算します。

1年あたり10万円×18歳になるまでの年数4年=40万円

控除額で見ると「小規模宅地等の特例」やなどと比べて少額ですが、しっかり利用して相続税の税額を抑えましょう。

参考:国税庁 No.4164 未成年者の税額控除

4.障害者の税額控除

相続人に障害者がいる場合、「障害者の税額控除」の活用で死後の節税対策ができます。

これは、相続人に85歳未満の障害者がいるときは、相続税の額から一定の金額を差し引けるものです。

障害者の税額控除の要件には、「相続などで財産を取得した時点で障害者であること」などがあります。

障害者控除の額は、相続人が満85歳になるまでの年数1年につき10万円で計算した額になります(特別障害者の場合、1年につき20万円で計算)。

参考:国税庁 No.4167 障害者の税額控除

5.相次相続控除

この他、死後に使える相続税の節税対策には、「相次相続控除」があります。

相次相続とは、一次相続から10年以内に二次相続が発生することを指します。

・一次相続:両親のいずれか一方が亡くなったときに発生する相続

・二次相続:一次相続で遺された親が死亡して起きる相続

相次相続によって、10年以内に続けて相続が発生すると、相続人の負担が重くなる可能性があります。

この負担が重くなり過ぎないように軽減するのが「相次相続控除」です。

この控除では、1年につき10%の割合で減額するよう計算します(ただし、期間は10年以内)。

つまり、一次相続と二次相続の期間が短いほど控除額が多くなります。

要件や計算式については、下記の国税庁の公式サイトをご覧ください。

参考:国税庁 No.4168 相次相続控除

相続税の申告についての注意点

被相続人の死後には、節税対策と共に注意すべきポイントがあります。

これらに配慮しながら手続きを進めましょう。

1.相続税を納付する必要があるかを確認する

相続が発生したときは、相続税を納付する必要があるかどうかを早めに確認しましょう。

被相続人が一定の資産を所有していても、実際には相続税を納めなくても良いということも多いです。

国税庁の調査によると、令和4年分の被相続人数(死亡者数)は約157万人で、このうち相続税を申告する対象になったのは9.6%です(※)。

つまり、相続税の対象となるのは被相続人のうち、約10人に1人なのです。

※相続税の申告書の提出に係る被相続⼈数

参考:国税庁 令和4年分 相続税の申告事績の概要

相続税の申告をする必要がある人は、遺産分割協議などの手続きを速やかに進めましょう。

2.相続税の申告期限10ヵ月を意識する

ここでご紹介したように、被相続人の死後に使える節税対策は数多くあります。

ただし、相続税の申告期限内に申告することが原則という制度もあるため注意しましょう。

たとえば、相続税の節税効果の大きい「配偶者の税額軽減特例」や「小規模宅地等の特例」の利用にあたっては、申告期限内に遺産分割を確定したうえで申告するのが原則です。

家族が亡くなった直後はおこなうべきことが多く、あっという間に時間が過ぎてしまいます。

それだけに遺産分割協議が必要な場合は、早めに着手することが重要です。

3.遺書が存在するかを確認する

相続税を申告した後に遺言書が発見され、その内容に従って遺産分割をやり直した場合、相続税の修正申告や更正の請求などの手続きが必要になります。

また、問題なく折り合いがついた遺産分割が、遺言書の発見によってトラブルに発展する可能性もあります。

4.直近の生前贈与の内容を確認する

被相続人が生前に贈与した財産は、基礎控除額の110万円までなら非課税となります。

ただし、暦年課税で贈与した財産のうち、相続開始前3〜7年以内に贈与されたものは相続税の課税価格に加算されます(加算対象期間)。

具体的な加算対象期間は、相続開始日によって以下のように変わってきます。

| 被相続人の相続開始日 | 加算対象期間 |

|---|---|

| ~令和8年12月31日 | 相続開始前3年以内(死亡の日からさかのぼって3年前の日から死亡の日までの間) |

| 令和9年1月1日~令和12年12月31日 | 令和6年1月1日から死亡の日までの間 |

| 令和13年1月1日~ | 相続開始前7年以内(死亡の日からさかのぼって7年前の日から死亡の日までの間) |

5.不動産の相続登記をおこなう

これまで不動産を相続で取得した場合でも、相続登記がされないケース数多く見られました。

しかし、所有者不明の土地が社会問題となったため、2024年4月1日から相続登記の申請が義務化されました。

相続または遺産分割の成立によって不動産を取得した相続人は、3年以内に相続登記の申請をする必要があります。

正当な理由なく相続登記の義務に違反した場合は、10万円以下の過料の適用対象となるため注意しましょう。

参考:法務局 相続登記の申請義務化に関するQ&A

関連記事

子どもにお金を残す方法!知っておくと便利な相続税対策と注意点を解説

まとめ|生前にできる相続税の節税対策にも視野を広げよう

ここでご紹介してきたように、死後におこなえる相続税の節税対策は数多くあります。

特に節税効果が高いのは、以下の3つです。

条件に該当する場合は、ぜひ活用するようにしてください。

・小規模宅地等の特例

・配偶者居住権

・配偶者の税額軽減特例

相続税の節税対策を「生前におこなえること」に視野を広げると、さらに数多くの選択肢があります。

被相続人がご健在の場合は、生前の節税対策に力を入れることをおすすめします。

(提供:ACNコラム)