ワンルームマンション投資の収支の仕組み

ワンルームマンション投資の失敗を理解するには、まずは収支の仕組みを理解しておくことが大切です。不動産投資は長期間にわたる運用となるため、収入と支出のバランスを正確に把握しておかなければ、思わぬ赤字に陥る可能性があります。不動産投資の収支構造を理解し、現実的な計画を立てることが失敗を避けるための第一歩です。

得られる収入

ワンルームマンション投資で得られる収入は、主に以下の2種類です。

- インカムゲイン

- キャピタルゲイン

インカムゲインは毎月の家賃収入のことで、投資物件に入居者がいる限り定期的に得られる安定収入です。家賃は物件の立地や広さ、設備などによって異なり、都心部の需要が高い地域では比較的安定した収入が見込めます。

キャピタルゲインは、物件の売却益のことです。購入価格よりも高い価格で売却できれば、その差額が利益となります。ただし、不動産は一般的に築年数が経つにつれて価値が下がる傾向があります。キャピタルゲインを得るには、再開発計画のある地域や人口増加エリアなど、将来的に資産価値が維持されるかどうかの見極めが欠かせません。

必要な支出

ワンルームマンション投資で必要な支出には、以下のような項目が挙げられます。

| 費用 項目 |

内容 |

|---|---|

| 建物 管理費 |

共用部分の清掃や設備の点検など、マンション全体の維持管理に必要な費用 |

| 修繕 積立金 |

約15年に1度の大規模修繕に備えて積み立てる費用で、築年数が経つにつれて値上がりすることも珍しくない |

| 管理 業務費 |

賃貸管理会社に支払う費用 |

| 保険料 | 火災保険や地震保険など |

| 税金 | 固定資産税・都市計画税など |

さらに突発的な支出として、以下のような費用も想定しておく必要があります。

- 入居者が退去するときに発生する修繕費・設備交換費

- 入居中に突然発生する設備の交換費用

- 入居者募集時に不動産仲介会社に支払う広告費 など

これらの突発的な出費は発生時期の予測が難しいため、万が一の事態に備えて日頃から運用資金を蓄えておくことが大切です。

表面利回りと実質利回り

投資効率を測る指標として「表面利回り」と「実質利回り」があります。表面利回りは、経費を考慮せずに「年間の家賃収入÷物件価格×100」で計算される指標です。たとえば、2,000万円の物件で月8万円の家賃が得られる場合の表面利回りは、以下のとおりです。

96万円÷2,000万円×100=4.8%

一方、実質利回りは、収入から経費を差し引いた実際の収益率を表します。想定される経費を組み込んで計算する実質利回りのほうが、実際の運用に近い状況で利回りを算出できます。しかし実質利回りであっても、空室率が考慮されていない「満室の想定」での利回りに注意が必要です。

そもそもワンルームマンション投資の「失敗」とは?

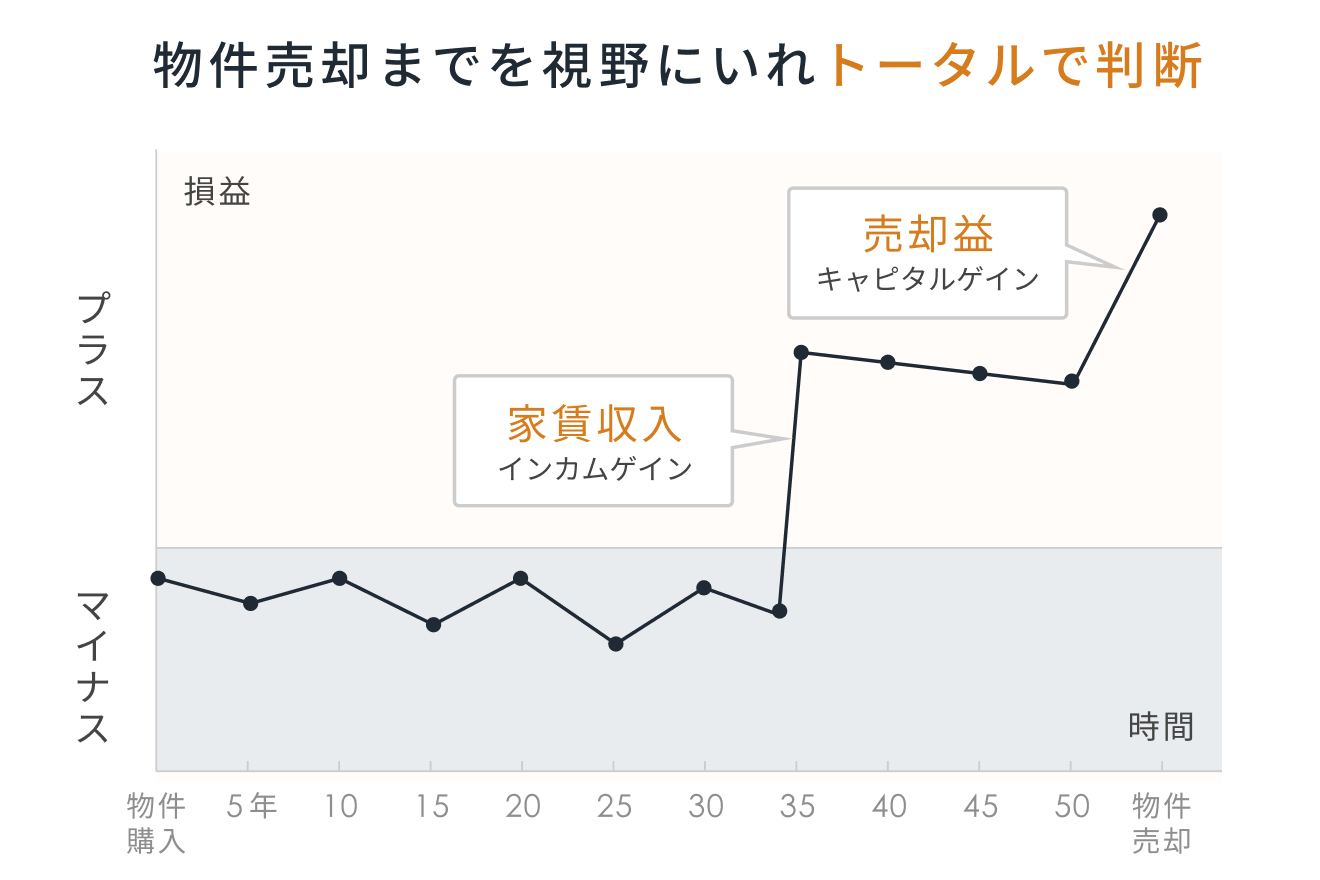

ワンルームマンション投資における「失敗」とは、最終的に売却まで含めたトータルで赤字になることを指します。

不動産投資は月々の収支だけでなく、将来的な資産価値も含めた総合的な判断が必要です。当初予定していた入居率を下回ると、家賃収入が減少するため、自己資金からローンの返済を補填しなければなりません。しかし、ローン完済後は毎月の家賃収入がほぼ純利益となるため、物件の最終売却価格も含めたトータルの収支でプラスになれば「成功」と判断できます。

投資とは本来、リスクとリターンのバランスを考慮しながら資産形成を目指す行為です。ワンルームマンション投資では、空室期間の発生や家賃の下落といった短期的な変動に一喜一憂せず、長期視点で判断することが成功への鍵となります。

ワンルームマンション投資の失敗事例3選

ワンルームマンション投資で失敗するケースには、いくつかのパターンがあります。具体的な事例として、以下の3つを紹介します。

- 不動産会社の説明をそのまま信じてしまった

- 表面利回りにだけ注目して、想定外のコストが膨らんだ

- 不動産投資の目的がブレてしまい、物件選定に失敗した

1. 不動産会社の説明をそのまま信じてしまった

【失敗例1】

| 不動産会社から「都心部では滅多に出回らない優良物件が売り出された」と告げられたAさん。築年数の古さなどの懸念点はありましたが、他者に先を越されることを恐れて急いで購入。しかし実際に運用を始めると、懸念点であった築年数の古さから多くの修繕費用がかかり、ほとんど家賃収益が得られなかった。 |

不動産会社によっては、売買を成立させるために、良い内容のみを提供する場合があるので注意が必要です。不動産会社の情報を鵜呑みにせず、疑問に思ったら質問したり、冷静に判断したりすることが重要です。

2. 表面利回りにだけ注目して、想定外のコストが膨らんだ

【失敗例2】

| 県境に位置する、最寄駅から徒歩20分の場所にある築8年のワンルームマンション(面積20m2)を1,000万円で取得したBさん。購入時は月額65,000円の賃料収入があり、利回りは7.8%。しかし購入から半年後に入居者が退去し、引っ越しの少ない時期と重なったことで、その後7カ月間も新たな入居者が見つからなかった。結果、その年の実質利回りは2.6%まで下落し、ローンの支払いは自身の給料から補填せざるを得ない状況になった。 |

不動産投資は継続的な賃料収入が魅力ですが、空室発生時にはその収益源が途絶えてしまいます。たとえば、アパート一棟を購入し、80%程度の入居率を見込んでいたとします。しかし実際には60%、さらには50%と入居率が徐々に低下していくケースもあるでしょう。このような状況では、当初の返済計画を維持することが困難になってきます。

3. 不動産投資の目的がブレてしまい、物件選定に失敗した

【失敗例3】

| 老後の年金収入の補完を目的として、投資用不動産を物色していたCさん。当初は区分所有のワンルームマンションを検討していたが、市場価格を大幅に下回る価格で一棟アパートが販売されているのを見つけ、その物件を購入。しかし、入居者不足の課題を克服できず、最終的には購入時よりも低い金額で物件を売却せざるを得ない状況に追い込まれた。 |

不動産投資における物件選びは、株式投資でどの銘柄に資金を投じるかを決めるのと同じく、投資成功の鍵を握る重要な判断となります。そのため、投資の目的に適した物件かどうかを慎重に吟味することが大切です。

本事例のように、老後の資金を確保するために安定した賃料収入を目指すのであれば、市場価格と大きく乖離したリスクの高い一棟物件ではなく、当初の計画どおり区分所有物件を選択するべきだったといえるでしょう。

ワンルームマンション投資で失敗する主な原因

ワンルームマンション投資で失敗する主な原因は、以下のとおりです。

- 不動産投資会社の話をすべて鵜呑みにしてしまう

- 金利上昇のリスクを考慮できていない

- 空室リスクを考慮できていない

- 資産価値が低くなり売却できない

- 節税効果に期待しすぎている

それぞれ詳しく解説します。

1. 不動産投資会社の話をすべて鵜呑みにしてしまう

不動産会社がメリットばかりを強調し、リスクについての説明が少ないケースには注意が必要です。ワンルームマンションの将来性を過大評価していたり、利回りや家賃収入の見通しが甘かったりするケースがあります。

不動産会社からの良い面ばかりを集めた情報だけを鵜呑みにすると、何かが計画時の想定と変わった場合に、実際の収益が事前想定と異なり、資金計画に狂いが生じかねません。

オーナーは不動産会社の情報だけでなく、どういう条件が揃ったときに求める状態が実現できるのかを自分で理解しておくことが大切です。

2. 金利上昇のリスクを考慮できていない

不動産投資ローンを活用した場合、変動金利であれば金利上昇のリスクがあります。現在の低金利が将来どうなるかを正確に予測することは難しく、金利が上昇すれば毎月の返済額も増加します。

購入前にこうしたリスクを把握し許容できていなければ、失敗する可能性が高まるでしょう。金利上昇に備えた資金的な余裕を持っておくか、固定金利を検討するなどの対策も必要です。

3. 空室リスクを考慮できていない

不動産会社が説明する利回りは満室時のものが多いので、実際には空室期間が発生することを想定しておく必要があります。入居者がいなければ利回りが悪化し、採算がとれなくなります。特にワンルームはファミリータイプのマンションと比べて入居者の入れ替わりが発生しやすく、空室リスクを常に想定して投資を始めることが大切です。

4. 資産価値が低くなり売却できない

エリアの開発や災害、心理的瑕疵などの要因により、資産価値が上下する可能性にも考慮が必要です。特に新築のワンルームマンションは「新築プレミアム価格」が上乗せされているため、購入後に価値が下がるのが一般的です。

資産価値が下がれば売りたいときに希望する価格で売却できない可能性もありますし、長期間売却できずに、固定資産税や保険料などの固定費だけが出ていくこともあります。こうした状況に陥らないためには、将来的にも需要が見込めるエリアの物件を選ぶことが重要です。

5. 節税効果に期待しすぎている

不動産投資には、節税効果が得られる場合があります。会社員の場合は、減価償却などによる赤字と給与所得を相殺する損益通算を行えます。損益通算により給与所得を圧縮でき、所得税の節税効果を得ることが可能です。

しかし、節税効果の大きさは年収によって異なるため、思いのほか効果が薄い人も少なくありません。また物件によっても異なります。節税だけを目的に不動産投資を行うと、期待していたほどの効果が得られず、失敗につながることもあります。

ワンルームマンション投資を成功に導く3つのポイント

ワンルームマンション投資を成功に導くポイントとして、以下の3つを紹介します。

- 空室になりやすい物件を避ける

- 需要の高いエリアの物件を選ぶ

- 信頼できる不動産投資会社を見つける

それぞれ詳しく解説します。

1. 空室になりやすい物件を避ける

空室リスクを低減するためには、入居者から敬遠されやすい物件を避けることが重要です。空室になりやすい物件には、以下のような特徴が挙げられます。

- 3点式のユニットバスが設置してある

- エレベーターがない

- エアコンなどの必須設備がない

- 周辺相場より賃料が高い

3点式のユニットバスは、現代の生活スタイルにあわず、特に若い世代からは敬遠される傾向にあります。また3階建て以上のマンションでエレベーターがない場合、階段での移動が負担となるため、避けられる可能性が高まるでしょう。

エアコンなどの必須設備がない物件も敬遠されがちです。初期費用を抑えたい入居者にとって、引っ越し時に設備投資が必要な物件は魅力に欠けます。築年数の古さや物件の状態、設備の豊富さの割に、周辺相場よりも高い賃料設定は、入居者獲得の大きな障壁となるでしょう。

これらの特徴を持つ物件は、一見利回りがよくみえても、実際には空室期間が長くなり、結果的に収益性が低くなる可能性があります。

2. 需要の高いエリアの物件を選ぶ

賃貸需要が高いエリアであれば、空室リスクが低減し、安定した家賃収入が期待できます。東京都では2035年まで、少子化、晩婚化、高齢化の影響で、独身世帯の需要が高まると考えられています※。ワンルームマンションはこうした単身者向けの住居として需要があり、特に都心部では安定した入居率が期待できるでしょう。

駅や飲食店に近い利便性の高い場所や、会社や学校などの単身者の利用が見込まれる場所も候補に入ります。エリア選定は投資の成否を大きく左右する要素であるため、慎重に判断することが大切です。

※参考:東京都|「未来の東京」戦略 附属資料 東京の将来人口

3. 信頼できる不動産投資会社を見つける

不動産会社のなかには、物件を販売したらそこでサービス終了というケースもあるので、長期にわたってお付き合いできる会社を探すことが重要です。たとえば、物件の購入後も入居者の募集や建物の管理などをサポートしてくれる会社を選ぶと、オーナーの安心感も高まるでしょう。

また、以下のような内容も会社選びで重要です。

- 担当者が質問に対して明確に答えてくれるか

- リスクについても正直に説明してくれるか

- 口コミや実際に利用しているオーナーからの評判はよいか

信頼できる不動産会社との良好な関係は、長期にわたる不動産投資の成功に不可欠な要素です。物件選びだけでなく、会社選びにも時間をかけることをおすすめします。

「ワンルームマンション投資をやってよかった」の声

ここまで失敗事例と原因を解説してきましたが、不動産投資はミドルリスク・ミドルリターンといわれる安定性のある投資です。実際に「やってよかった」の声が上がっているので、3つの事例を紹介します。

1. 未来への安心感を得られた

藤本さんはもともと月6〜8万円の生命保険に加入していましたが、より投資効果のある保障を模索し、知人の紹介で不動産投資の可能性を知りました。

「最初は不安もありましたが、生命保険より節税効果が高く、がん団信をつけられる点に安心感を覚えた。形の見えない株やFXより、実物資産として見える不動産のほうが馴染みやすかった」と当時を振り返ります。

不動産投資を始めてからは「投資」が身近になり、消費志向だった意識が資産形成へと変化。初年度の税金還付額の大きさに驚き、最終的に9件まで物件を所有するまでに。5年経過時点で最初の4件を売却し約300万円の利益を得て、次の物件へと資金を回しています。

藤本さん

不動産を持つことで、未来への安心感を得られると感じています。

団信(団体信用生命保険)にがん特約をつけ、自分に何かあった場合に収入が入ってくるという点で、不動産投資はとても安定していると思いました。

| 【ご購入時データ】 年齢:30代 職業:広告代理店勤務 不動産投資歴: 購入件数:10件(区分) 購入年月: 2019年2月(東京都3件、大阪府1件) 2022年1月(神奈川県1件、大阪府1件) 2022年4月(大阪府1件、京都府2件) 2024年9月(東京都1件) 売却件数:4件 売却年月: 2024年10月(東京都3件、大阪府1件) |

2. 売却により期待以上の利益を確保できた

大澤さんは歯科医師として忙しい時期に、「将来年金だけでは食べていけない」という危機感から不動産投資に興味を持ちました。「本業に集中しながらも資産形成ができる点に魅力を感じた。特に少額から始められることと、年収に応じたローンで大きな投資ができる点がよかった」と語ります。

当初は空室リスクへの不安もありましたが、担当者の丁寧な説明で解消。購入後も日常生活を変えることなく運用できたといいます。数年後、子どもが生まれて資金が必要になった際の何気ない会話から売却を提案され、1件あたり30〜50万円の想定以上の利益に驚いたそうです。

大澤さん

ある程度お金に余裕があって、でも時間はない、そして大きな金額を投資に使いたくないという方にはおすすめできると思います。

不動産投資を始めたことで、経済や時事ネタ系の番組や記事を見たり読んだりするようになりました。

| 【ご購入時データ】 年齢:30代 職業:歯科医師 不動産投資歴: 購入件数:7件(区分) 購入年月:2019年4月(東京都5件)、2023年12月(東京都2件) 売却件数:5件 売却年月:2023年12月(東京都5件) |

3. 投資に時間をかけたくない人に最適だと思った

板谷さんは30歳を前に「将来お金のことで心配したくない」という思いから投資を検討。信頼する会社の先輩から、不動産投資を紹介されます。「株式投資やFXは時間を割かなければならないイメージがあった。不動産投資は投資に極力時間をかけたくない私にとって、かける時間に対してリターンがよさそうだと感じた」と当時の印象を語ります。

初めての投資で不安もありましたが、「将来の収入の足しになりそう」「リスクが低そう」と感じ、約1カ月の検討期間を経て購入を決断。開始から5年が経過し、「毎月決まった日に家賃が入り、予想どおりの利回りで運用されている」とのこと。

板谷さん

不動産投資をきっかけに『将来を踏まえたお金の運用』を考えるようになりました。

銀行にお金を寝かせておくのではなく、老後に必要な金額はいくらかを考えて、株やNISA、生命保険などお金に働いてもらうための行き先が増えました。

| 【ご購入時データ】 年齢:30代 職業:広告代理店 不動産投資歴: 購入年月:2016年10月 1件、2019年5月 1件 購入物件データ:東京都 |

失敗事例を教訓にしてワンルームマンション投資を始めよう

ワンルームマンション投資は、適切な知識と準備があれば、安定した収益を生み出す資産形成の手段となり得ます。しかし、本記事で紹介したように、不動産会社の情報を鵜呑みにしたり、投資の目的がブレてしまったりすると大きな失敗につながる可能性があります。失敗の教訓を活かし、リスクを最小限に抑えた投資判断を行うことが重要です。

ワンルームマンション投資のメリットや「やってよかった」の声にも目を向けながら、慎重に準備を進めることで理想の資産運用を実現できるでしょう。

この記事を書いた人