この記事は2025年11月13日に配信されたメールマガジン「アンダースロー:成長投資のための国債発行は躊躇すべきではない」を一部編集し、転載したものです。

- 国債費の財政圧迫は間違い。政策余地拡大のため、国債は将来の税収で返すという間違った切迫感は払拭すべき。

- 官民連携の成長投資と「高圧経済」で、設備投資サイクルを押し上げ、企業貯蓄率をマイナスに戻す。

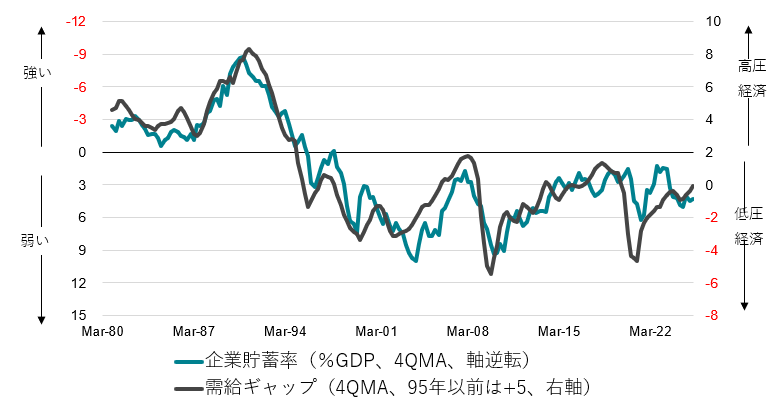

- 企業貯蓄率のマイナス化には、拡張的経済政策で、2%超の需給ギャップの「高圧経済」が必要である。

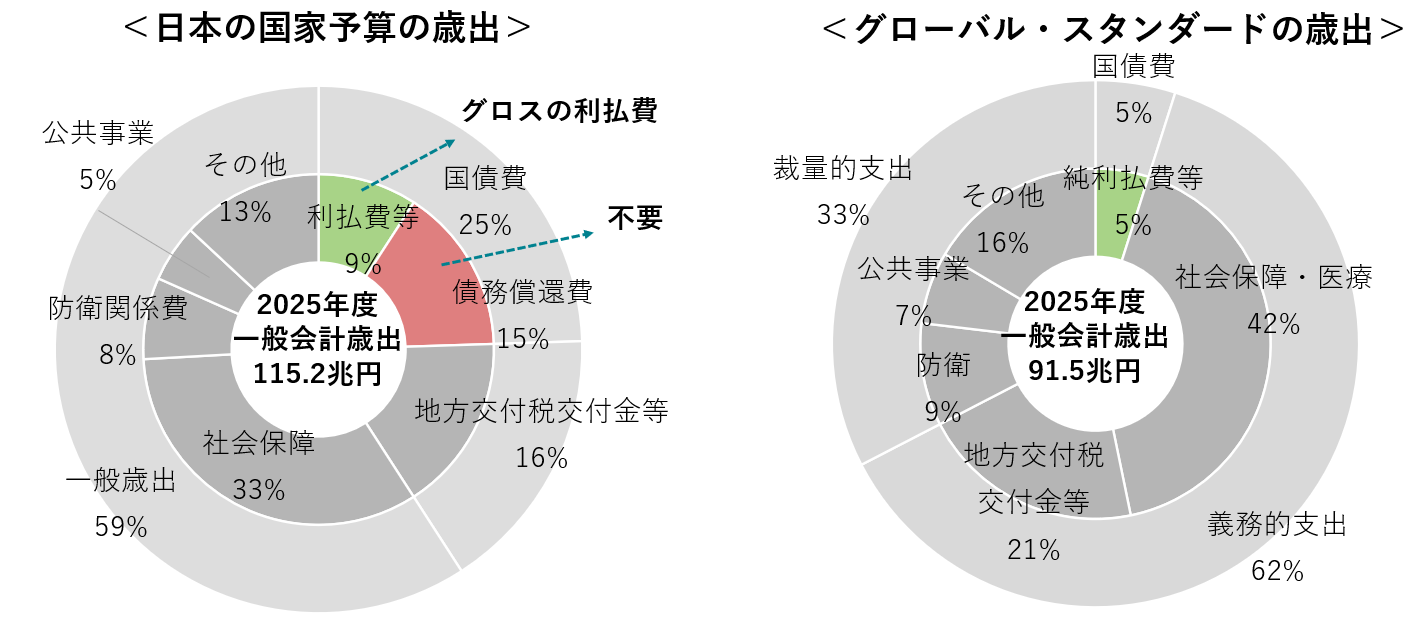

日本でも、G7各国と同様に、国債は永続的に借り換えされていき、将来の税収や資産の売却で返す(減債する)ことが前提となっていない。国債60年償還ルールは、見かけだけの制度で、機能させていない。自民党防衛費増額の財源検討の特命委員会:財務省が国債60年償還ルールは「あくまで公債政策に関する政府の節度ある姿勢を示すために導入されたものであり、文字どおりの減債、すなわち国債発行残高の減少を目指すものではなかったことを確認」している。将来世代への最大のツケは借金ではなく、成長と所得の損失、強い経済を残せないことである。プライマリーバランスの黒字化目標で、成長投資も税収の範囲内に収めようすることは間違い。将来の経済成長と所得増加をもたらす投資や税制措置のための国債発行は躊躇しない。

図1:国債費の財政圧迫は間違い。政策余地拡大のため、国債は将来の税収で返すという間違った切迫感は払拭すべき。

マクロ戦略として、コストカット型経済から脱却し、官民連携の危機管理投資・成長投資・需要拡大で、投資・成長型経済へ移行させる。圧倒的に不足してきた国内投資を活性化し、設備投資サイクルを押し上げることで、企業を貯蓄超過(異常なプラスの貯蓄率)から投資超過(正常なマイナスの貯蓄率)に戻す。企業の期待成長率・期待収益を押し上げるため、家計減税などの財政政策で、需給ギャップを2%超まで押し上げる「高圧経済」を目指し、景気を十分に強くすることで、民間の成長投資を拡大する。 これまでの0%を基準にした「低圧経済」から脱却し、地方と中小企業にまで景気回復の実感を広げる。官民連携の成長投資は短期的には需要であるため、需給ギャップの上振れ余地をつくることは非常に重要である。

図2:官民連携の成長投資と「高圧経済」で、設備投資サイクルを押し上げ、企業貯蓄率をマイナスに戻す。

図3:企業貯蓄率のマイナス化には、拡張的経済政策で、2%超の需給ギャップの「高圧経済」が必要である。

出所:日銀、内閣府、クレディ・アグリコル証券)

本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。