消費者の金融リテラシーと近年の変化

◆金融リテラシーの測定

金融RADARでは、金融機関や貯蓄・投資商品に対する考え方として下表にあげる22項目について定点観測している。

山下(2011)(*3)では、2007年、2008年の2時点分の金融RADAR(*4)における同項目を用いた因子分析により、金融商品への関与や判断力、情報収集意向の高さを表す「金融リテラシー」、コンサルタントやFPなどの専門家の持つ知識を利用したり頼りにしたい意向の高さを表す「コンサルティング/情報希求」、外資系や新規参入の金融機関の利用への抵抗感の薄さを表す「機会主義的行動」の3因子を抽出した上で、「金融リテラシー」、「コンサルティング/情報希求」の2つの因子の強度に基づくセグメンテーションを通じて、リーマンショック後の金融資産選択行動について分析・考察を行っている。

本稿では、2013年以降の金融リテラシーの変化を確認することを目的の一つとしていることから、山下(2011)に従い、2013年、2015年の2時点分の調査データをストックした上で、因子分析(最尤法、直交解)を行った。

分析の結果、山下(2011)と同じ3因子に加え、預入(投資)金額により優待・優遇を求める意向の強さを表す「優先的取扱希求」と命名した第4因子までの4因子を抽出した(付表参照)。

これらのうち、第3因子と第4因子は、いずれも特定の状況に依存した少数の項目からなっており、本稿の目的とする金融リテラシーとの直接的な関連はないように思われる。そのため、以降の分析では、主として第1因子として析出した「金融リテラシー」に焦点をあてるとともに、比較対象として「コンサルティング/情報希求」の状況についても確認していく。

◆金融リテラシーの変化

ここでは、消費者の金融リテラシーの変化について明らかにするため、前節において抽出した「金融リテラシー」および「コンサルティング/情報希求」の因子得点を用いて、2013年、2015年の2時点間における変化について確認していく。

(1)属性別にみた金融リテラシーの変化

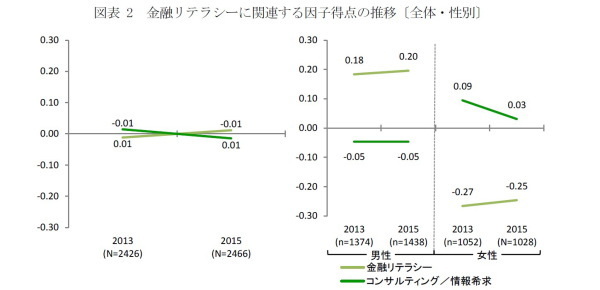

はじめに、両因子の2時点間の差異についてみると、全体では2時点間に統計的な有意差は確認できず、この間、消費者の金融リテラシーは向上していないようである(図表2)。

これを性別にみると、男性で女性に比べ「金融リテラシー」が高く、女性で男性に比べ「コンサルティング/情報希求」が高くなっているものの、2013年と2015年の2時点間では、いずれの因子についても男女とも有意差はみられない。

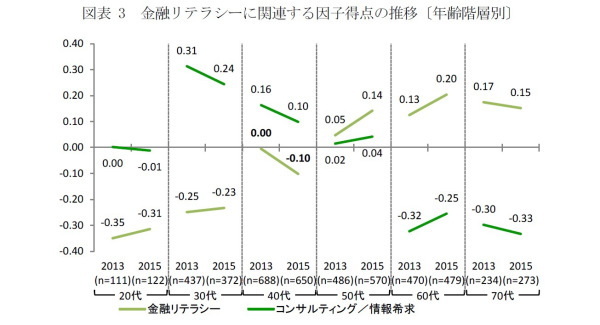

年齢階層別にみても、「金融リテラシー」、「コンサルティング/情報希求」ともにほとんどの年代で差異は確認できないものの、40代の「金融リテラシー」では2013年に比べ2015年の方が有意に低くなっている(図表3)。

このように、基本属性でみると、性別では2時点間の差異はみられず、年齢階層別ではむしろ40代において「金融リテラシー」の低下が確認される結果となっている。40代における「金融リテラシー」の低下は、実際の投資や勤務先等を通じて受ける投資教育の経験(*5)が、自身の貯蓄・投資に関する知識不足を実感する機会となっている可能性も考えられよう。

------------------------

(*3)山下貴子(2011)「金融行動のダイナミクス-少子高齢化と流通革命-」千倉書房

(*4)山下(2011)が分析に用いた2007~2008年時点の調査は、厳密には「日経NEEDS-RADAR金融行動調査」と称する別調査である。本稿において分析に用いる「金融総合定点調査 金融RADAR」は「日経NEEDS-RADAR金融行動調査」の後継として2012年より開始されたものである。

(*5)企業型の確定拠出年金制度では、制度を導入する企業に対して、従業員に投資教育の機会を提供することを義務づけている。40代では2013年時点でも確定拠出年金の加入者が2割を超えていることから、他の年代に比べ比較的早い段階から確定拠出年金制度を通じた投資や、勤務先企業が実施する投資教育を受けている者が多いものと考えられる。

------------------------

(2)金融商品の保有状況別にみた金融リテラシーの変化

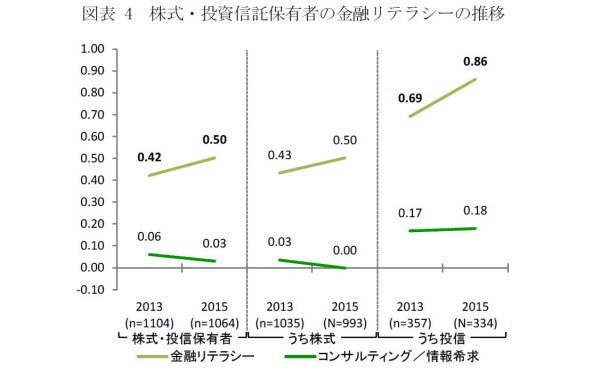

次に、株式や投資信託などのリスク商品の保有状況との関係についてみると、株式投資の経験者では「金融リテラシー」、「コンサルティング/情報希求」ともに両時点間での有意差は確認できないものの、「金融リテラシー」については、投信の保有者では5%水準で、株式・投信保有者では10%水準で、それぞれ有意に2013年に比べ2015年の方が高くなっている(図表4)。

株式保有者の金融リテラシーについては2時点間で差異が確認できず、投信保有者に比べ金融リテラシーの水準も低くなっていたことは、株式と投資信託とでは売買のタイミングを見極める上で求められる金融リテラシーの水準が異なり、株式投資に際してはより高度な金融リテラシーが求められると考えられていることが、株式保有者の低い自己評価につながっているものとも考えられよう(*6)。

これらの結果は、2013年以降の金融リテラシーの変化は、主として投資信託の保有者においてのみ生じており、非保有者に波及するなどの効果はみられていないことを意味している。

では、現在の高リテラシー層はどのような情報源を利用しているのだろうか。次章では、最新の2015年調査の結果に限定し、高リテラシー層が金融取引に際してどのような情報源を利用しているのかを明らかにすることで、今後のリテラシー向上に向けた顧客接点のあり方について検討する材料を探ることとする。

------------------------

(*6)分析に用いたデータからは確認できないものの、株式保有者には、従業員持株会を通した保有者や相続等により保有者となった者など、金融商品や投資に対する関与が低い者が含まれていることが平均値を引き下げている可能性も考えられる。

------------------------