GDP統計は改善

2016年上期(1-6月期)の中国経済を振り返ると、1-3月期には景気が下振れしたものの、4-6月期にはやや持ち直すこととなった。

7月15日に中国国家統計局が公表した2016年4-6月期の実質GDP成長率は前年同期比6.7%増と、市場の事前予想(同6.6%増、Bloomberg)を上回る結果となった(図表-1)。

内訳を見ると、第1次産業は前年同期比3.1%増、第2次産業は同6.3%増、第3次産業は同7.5%増だった。第3次産業が引き続き高い伸びを示し経済を牽引するとともに、ここもと経済成長の足かせとなっていた第2次産業も、1-3月期の伸び(同5.9%増)を0.4ポイント上回り、依然低水準ながらも回復の動きを見せた。

また、同時に公表された前期比の伸びを見ると、4-6月期は前期比1.8%増と年率換算すれば7.4%前後の高い伸びを示した。1-3月期には同1.2%増(改定後、年率換算4.9%前後)まで低下して、景気がこのまま失速するのではないかとの懸念が浮上していたが、今年の成長率目標(6.5-7%)を上回る伸びを示し、景気の持ち直しを確認する結果となった(図表-2)。

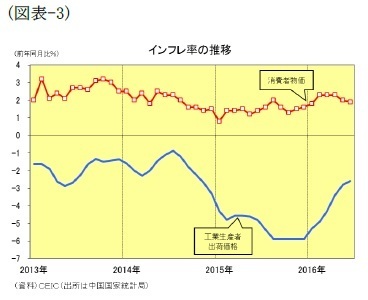

一方、インフレ率は春節(旧正月)の時期に食品価格が急騰したことや原油価格が底打ちしたことを受けてやや上昇した。1-6月期の消費者物価は前年同期比2.1%上昇と昨年の同1.4%上昇を上回った。また、工業生産者出荷価格も同3.9%低下と昨年の同5.2%低下から下落ピッチが鈍化した(図表-3)。

これを受けて名目成長率が実質成長率を下回る"名実逆転"は解消、1-6月期の名目成長率は前年同期比7.2%増と、実質成長率(同6.7%増)を0.5ポイント上回った。過剰生産を背景としたデフレ圧力は依然として強いものの、価格転嫁の動きもでてきており、デフレ圧力はやや緩和したようだ。

供給面から見ると景気は持ち直し

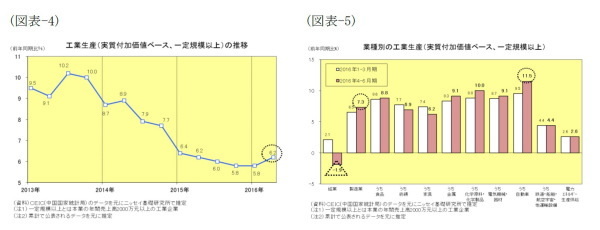

工業生産(実質付加価値ベース、一定規模以上)の動きを見ると、4-6月期は前年同期比6.2%増(推定(*1))と1-3月期の同5.8%増を0.4ポイント上回った(図表-4)。鉱業は前年同期比1.9%減(推定)とマイナスに落ち込んだが、製造業は同7.3%増(推定)と1-3月期の同6.5%増を0.8ポイント上回った。特に自動車は同11.5%増(推定)と2桁の高い伸びを示した(図表-5)。

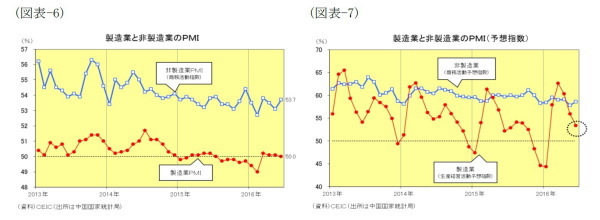

また、製造業PMIの動きを見ると(図表-6、7)、2月には49.0%まで低下して景気下振れ懸念が高まったものの、3月には50.2%と拡張・収縮の境界となる50%を回復、その後も50%台を維持している。但し、同時に発表された予想指数は6月に53.4%まで低下、勢いには陰りが見られる。

一方、非製造業PMI(商務活動指数)を見ると(図表-6、7)、2月には一時53%を割り込み、製造業の不振が非製造業にも波及し始めたのではないかとの懸念が浮上したが、3月には53.8%へ回復、その後も4ヵ月連続で53%台を維持している。また、同時に発表された予想指数も6月は58.6%と高水準を維持、今後もしばらくは堅調な動きが続くと見られる。

--------------------------

(*1)中国では、統計方法の改定時に新基準で計測した過去の数値を公表しない場合が多く、また1月からの年度累計で公表される統計も多い。本稿では、四半期毎の伸びを見るためなどの目的で、ニッセイ基礎研究所で中国国家統計局などが公表したデータを元に推定した数値を掲載している。またその場合には"(推定)"と付して公表された数値と区別している。

--------------------------

需要面の景気指標は冴えない

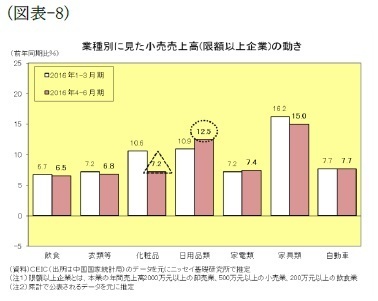

消費の代表指標である小売売上高の動きを見ると、4-6月期は前年同期比10.3%増(推定)と1-3月期の同10.3%増と同じ伸びだった。価格要因を除いた実質でも同9.7%増(推定)と1-3月期の同9.7%増と同じ伸びだった。

内訳を見ると、化粧品や衣類の伸びが落ちたものの、日用品類や家電類が伸びを高めた。住宅販売の回復で好調だった家具類はやや伸び悩んだが、前年同期比15.0%増(推定)と高水準を維持している。また、自動車の伸びは同7.7%増(推定)と横ばいに留まった(図表-8)。

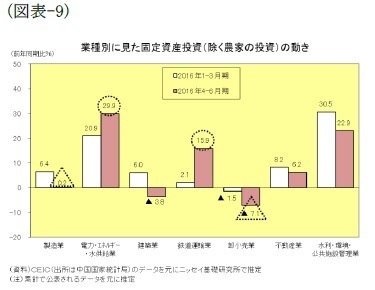

投資の代表指標である固定資産投資(除く農家の投資)の動きを見ると、4-6月期は前年同期比7.3%増(推定)と1-3月期の同10.7%増を3.4ポイント下回った。

業種別に見ると、全体の3分の1を占める製造業が前年同期比0.2%増(推定)と6.2ポイント低下したのに加え、卸小売業が5.6ポイント低下、不動産関連でも不動産業が2.0ポイント低下、建築業も1-3月期の同6.0%増からマイナスに転じた。一方、電力・エネルギー・水供給業と鉄道運輸業が伸びを高め、水利・環境・公共施設管理業が2割超の高い伸びを維持するなどインフラ関連は概ね好調だった(図表-9)。

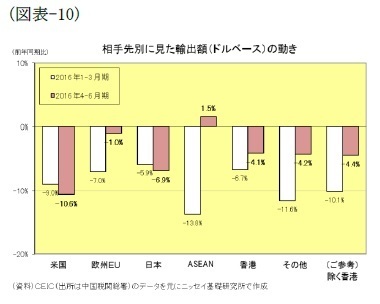

海外需要の代表指標である輸出額(ドルベース)の動きを見ると、4-6月期は前年同期比4.7%減と1-3月期の同11.1%減からマイナス幅が縮小した。

米国向けや日本向けはややマイナス幅が拡大したものの、欧州EU向けがマイナス幅を縮めたほか、ASEAN向けがプラスに転じたことなどで、輸出額全体ではマイナス幅が縮小する結果となった(図表-10)。但し、先行指標となる新規輸出受注(製造業PMI)が6月には4ヵ月ぶりに50%を割り込むなど、輸出の先行きには陰りが見え始めている。