2016年9月、個人型確定拠出年金の愛称が「iDeCo(イデコ)」に決定しました。本制度は法改正により2017年1月から、60歳未満であればほとんどの人が加入できるようになります。注目度や関心は高まる一方で、制度を複雑に感じる方もいるのではないでしょうか。企業型と個人型の違いや掛け金の上限など、iDeCoの仕組みについて整理するとメリットやデメリットがみえてきます。

確定拠出年金の仕組み―「個人型」のiDeCoと「企業型」の違い

日本の年金制度は、3階建てに例えられています。1階は国民年金(基礎年金)、2階にあたるのは厚生年金などの公的年金です。そして3階が401k やDCともよばれる確定拠出年金です。任意加入の制度で、自分専用の口座で掛け金を運用し、給付年齢を迎えると加入者自身に給付されます。現在の公的年金のように、年金事務局が加入者から掛け金を集めて、給付者へ支払う制度とは異なります。

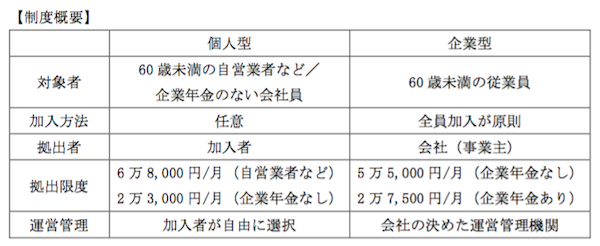

iDeCoはiが「個人(individual)」に由来することから分かるとおり、個人型の確定拠出年金です。また、確定拠出年金には「個人型」のほかに「企業型」があります。どちらも運用者は加入者本人ですが、掛け金を出す人(拠出者)や金額の限度などに違いがあります。2016年10月時点での主な特徴を挙げてみましょう。

現制度ではiDeCoの対象外となる公務員、専業主婦、企業年金のある会社員も、2017年1月からは対象者となります。掛け金の拠出限度額についても、月額から年額に改正されます。

iDeCoのメリットは所得税・住民税、運用課税などの税制優遇

iDeCoのメリットの一つめは、税制面における優遇にあり、掛け金の全額が所得控除の対象となることです。例えば、自営業者なら最大で年額81万6,000円が所得控除の対象となります。新制度になると、ほかの企業年金や「企業型」確定拠出年金の加入者もiDeCoに加入できますが、その場合は最大で年額14万4,000円が所得控除となります。

二つめのメリットは、iDeCoによる運用益は非課税であるということです。通常、株取引や投資信託などで運用した利益には約20%の税金がかかります。先の所得控除に比べて少額とはいえ、専業主婦や学生など所得のない方などにとってもプラスでしょう。また、受け取る際も控除があり、積み立て、運用、受け取りのいずれも税制面で有利な制度といえます。

60歳までは積立てたお金を引き出せないことがデメリット

基本的には60歳までは掛け金を引き出すことができません。自分で積み立てているのに自由に使えないことはデメリットに感じるかもしれませんが、そもそもが「年金」の制度ですので、将来を見据えた資産形成と考えてじっくり運用しましょう。

また、現時点では確定拠出年金に加入している人が、ほかの企業年金に加入している企業や公務員に転職したり、専業主婦などになったりすると、新たに追加拠出することや残高をほかの口座へ移管することができません。しかし、この部分は2017年1月の改正で緩和される予定です。

将来の年金生活を公的年金だけに頼る時代は過ぎ去りました。税制面でたいへん優遇されているiDeCoを活用して、余裕のある老後を送る準備をしておきたいものです。(提供: IFAオンライン )

【人気記事 IFAオンライン】

・

地方に富裕層が多い理由とは?

・

年代別にみる投資信託のメリット

・

ポートフォリオとアセットアロケーションの考え方

・

帰省の時に話しておきたい! 「実家の遺産・相続」の話

・

IFAに資産運用の相談をするといい3つの理由