要旨

- (トピック) 今年に入ってから金相場が堅調に推移しており、昨日終値も1232ドル台と高値を維持している。本来、金価格は「ドルの強弱」、「米金利」と逆相関関係にあり、ドル・米金利が上昇(下落)すると金価格が下落(上昇)するという関係性が強い。しかし、2月には金価格とドルが順相関関係になり、ドルが上昇するにも関わらず、金価格が上昇するという事態が起きた。また、現在の金価格は、昨年の金価格とドル、米金利の関係性から導かれる理論値に対して、100ドル前後も上振れている。欧州の選挙やBrexit、トランプ政権の政策運営など世界には多くのリスクが存在しており、安全資産である金への需要が発生しているためと考えられる。今後の金価格については、当面は引き締めに向かう米金融政策に市場の関心が向かいやすいこと、トランプ政権の景気刺激策への期待が高まりやすいことから下落する可能性が高い。ただし、欧州の選挙への警戒が少なくとも5月上旬まで続くとみられることから、昨年末の水準(1151ドル台)を割り込むことはないと見ている。また、その後についても、昨年来の想定外の事態(英国のEU離脱決定、トランプ大統領誕生、欧州諸国での反EU派の台頭など)の根底には人々の不満という根深い構造的な問題がある点を踏まえれば、様々な不測の事態が危惧される。また、トランプ政権には従来の政権のような安定感は期待しづらいほか、中国経済も大きな構造問題を抱えたままだ。世界経済は不透明感の強い状況が続き、金の需要に繋がるだろう。従って、米国の利上げが意識される局面では下振れるものの、年内の金価格は基本的に1200ドル~1300ドルでの底堅い展開が予想される。

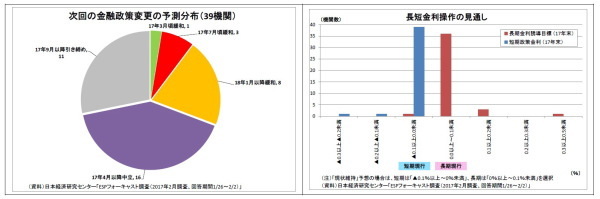

- (金融市場) 米国の早期利上げ観測、トランプ政権の景気刺激策への期待から、当面ドルが強含む展開が予想される。長期金利はやや上昇を見込んでいる。

トピック:金相場の先行きはどうなる?

今年に入ってから金相場が堅調に推移している。昨年末に1オンス1151ドル台であったNY金先物相場(以下、金価格)は、年初から上昇基調を続け、2月27日には約3ヵ月半ぶり高値となる1258ドル台に達した。ここ数日は俄かに米利上げ観測が盛り上がったことで下落しているものの、昨日終値でも1232ドル台と高値を維持している。

◆崩れた金価格とドルの逆相関関係

本来、金価格は「ドルの強弱」と「米金利の動向」の影響を大きく受ける。

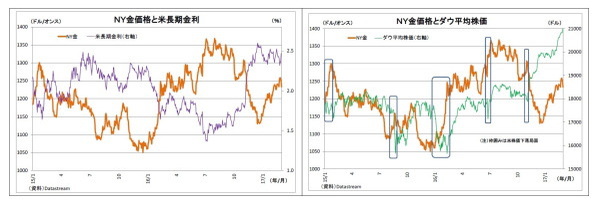

まず、金価格とドルは逆相関の関係にある。金価格とドルインデックス(ドルの複数通貨に対する強弱を示す)の推移を見ると(表紙図表参照)、ドルが下落(上昇)する局面では金価格が上昇(下落)しやすいという関係性が見て取れる。これは、金が「無国籍通貨」の側面を持つため、基軸通貨ドルの価値が下落(上昇)する際に代替資産として買われる(売られる)ためだ。金価格はドル建て表示のため、ドルが下落(上昇)すると、他通貨使用国から見た割安感(割高感)が高まり、上昇(下落)するという面もある。

また、金価格と米金利にも逆相関の関係がある。金には「保有しても金利が付かない」という特徴があるため、金利が低下(上昇)すると、相対的な魅力が高まり(減退し)、上昇(下落)するというメカニズムだ。特にNY市場があり、世界の代表的な金利である米金利との逆相関関係は顕著である。

米国の利上げは、ドルと米金利の上昇を促すため、金価格にとっては逆風になる。

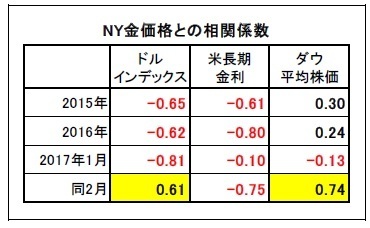

もちろん、金価格とドル、米金利との逆相関関係は常に成立するわけではないが、2016年の日次で計算した相関係数はそれぞれ、-0.62、-0.80と高い。

なお、金価格と米株価の関係性については、平時はさほど強くない。ただし、金には「安全資産」の側面があるため、世界的なショックなどで株価が急落する局面では、逃避マネーの金への流入によって金価格が上昇する。

しかしながら、2月に入ると、この関係性は大きく崩れた。従来、逆相関関係にあった金価格とドルインデックスが順相関関係になり、ドルが上昇しているにも関わらず、金価格が上昇するという事態が起きた。

◆価格水準も理論値を上回る

それでは、現在の水準をどう捉えればよいのだろうか。金には株価におけるPERといった割安・割高感を示す指標は存在しない。

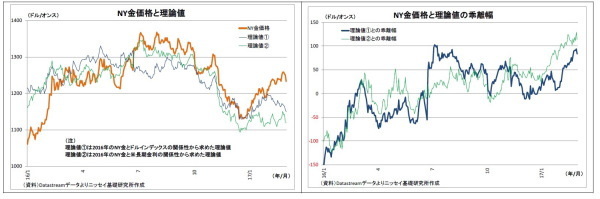

そこで、昨年の金価格とドルインデックスを回帰分析して、両者の関係性から導かれる理論値(理論値①)を試算してみると、直近(3/2時点)では1150ドルとなる。従って、現在のNY金価格(1232ドル台)は、理論値から80ドル強も上振れていることになる。

また、同様に昨年の金価格と米長期金利を回帰分析して、両者の関係性から導かれる理論値(理論値②)を試算してみると、直近(3/2時点)では1120ドルとなる。金利面から見ても、現在の価格は110ドル強も上振れていることになる。

もちろん、理論値の試算にあたっては、どの期間のデータを使うのかによって結果はかなり変わってくるが、最近の価格が従来のドル・米金利との関係性から大きく上振れしていることは明らかだ。

※上図表補足

※上図表補足

・理論値①計算式:NY金価格=3084.57-18.94×ドルインデックス (R2=0.39)

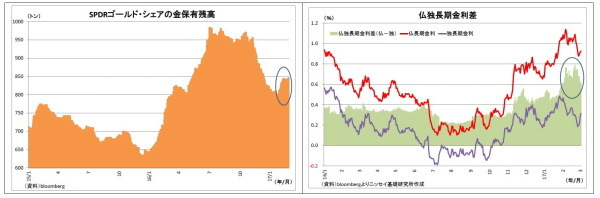

それでは、なぜこのような上振れが発生しているのだろうか。それは、やはり世界経済・金融市場の不透明感が強まり、投資家の間で安全資産である金への需要が発生しているためと考えられる。実際、2月に入って、世界最大の金ETFであるSPDRゴールド・シェアの金保有残高はかなり増加している。

現在の世界を見渡すと欧州の選挙やBrexit、トランプ政権の政策運営など多くの大型リスクが存在している。特に2月に入って、フランスとドイツの長期金利差が拡大していることは、4・5月に予定されているフランス大統領選で反EU派であるルペン氏が勝利し、経済・市場が混乱に陥るリスクへの警戒を示唆していると考えられる。

また、トランプ政権の政策に関しては未だ具体像が判明しないが、(1)巨額の景気刺激策が(悪い意味での)インフレに繋がるリスク、(2)極端な保護主義によって世界経済が減速するリスク、(3)外交政策の転換・孤立主義化によって世界で対立・衝突が発生するリスクなど、展開次第で様々なリスクシナリオに向かう可能性がある。

これら先行きのリスクに対する備えとして金が選好されていることで、金の高値が維持されていると考えられる。

◆金価格は底堅い展開に

今月に入って、俄かに米国の3月利上げ観測が盛り上がったことで、ドルインデックス、米長期金利が上昇し、金価格の下落圧力になっている。当面は引き締めに向かう米金融政策に市場の関心が向かいやすいこと、また、3月中には米予算教書が公表されるとみられ、トランプ政権の景気刺激策への期待が高まりやすいことは、ドル高・米金利上昇圧力を通じて金価格の下落に繋がりそうだ。前述の理論値の計算式によると、ドルインデックスの1%の上昇、米長期金利の0.1%ポイントの上昇は、それぞれ金価格を20ドル、21ドル押し下げる。

ただし、欧州の選挙への警戒は、少なくともフランス大統領選のある5月上旬までは続くとみられることから、安全資産金への需要は継続し、金価格の下支え要因となる。昨年末の水準(1151ドル台)を割り込むことはないと見ている。

フランスの大統領選が無難に終われば、欧州の選挙というイベントリスクは一旦終了する。ただし、昨年来の想定外の事態(英国のEU離脱決定、トランプ大統領誕生、欧州諸国での反EU派の台頭など)の根底には人々の不満という簡単には払拭できない構造的な問題があるという点を踏まえれば、今後も様々な不測の事態が危惧される。また、トランプ政権には従来の政権のような安定感は期待しづらいほか、中国経済も大きな構造問題を抱えたままだ。世界経済は不透明感の強い状況が続き、金の需要に繋がるだろう。

従って、米国の利上げが意識される局面ではたびたび下振れるものの、年内の金価格は基本的に1200ドル~1300ドルでの底堅い展開が予想される。

日銀金融政策(2月):日銀の米国への強い関心があらわに

◆(日銀)現状維持(開催無し)

2月はもともと決定会合が予定されていない月であったため、必然的に金融政策は現状維持となった。

2月8日に公表された「金融政策決定会合における主な意見(1月開催分)」では、多くの政策委員が、「米国の政策運営や欧州の政治情勢を巡る不透明感が強い」との認識を示していたことが明らかとなった。また、金融政策に関しては、2%の物価目標に距離があること、海外経済を巡る不確実性があることから、「現在の政策方針を堅持することが重要」との意見が複数あった。一方で、米長期金利が大幅に上昇すると、「金利操作は一層困難度合いが高まる」との指摘もあった。

また、黒田総裁は22日の衆院財務金融院会において、「為替レートの動きが経済・物価に影響を与えるのは事実」とする一方で、「円安が進行しなくとも、需給ギャップの改善や期待インフレ率の高まりなどを通じて、物価は着実に上昇率を高めていく」と言及した。日銀の金融緩和に対する米国からの円安誘導との批判をかわす狙いがあったとみられる。

米大統領選後の円安進行と底堅い原油価格はともに物価の上昇に作用するため、日銀が追加緩和を迫られる可能性は大きく低下している。一方で、2%の物価目標は依然として非常に遠いため、出口戦略を視野に入れる段階にもない。従って、日銀は長期にわたって現行金融政策の維持を続けるだろう。長期金利目標の明示的な引き上げも時期尚早(市場動向によっては許容レンジを若干引き上げていく対応は有り得る)。ただし、現在年間約80兆円増としている国債買入れペースについては、市中残存額との関係で長期には続けられないため、今年中に減額や柔軟化を開始する可能性が高い。

金融市場(2月)の動きと当面の予想

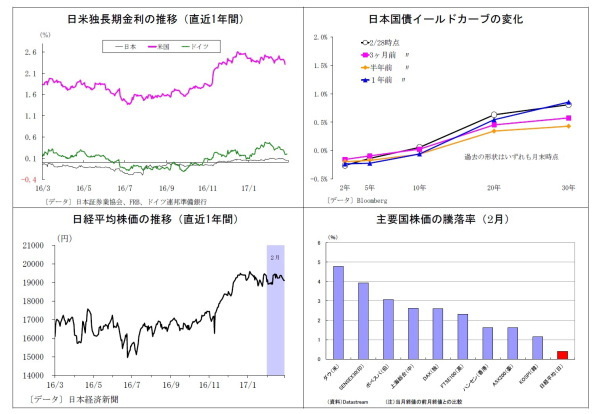

◆10年国債利回り

2月の動き 月初0.0%台後半からスタートし、月末は0.0%台半ばに。

月初、日銀の国債買入れオペに対する不透明感が嫌気される中、国債入札が低調な結果となったことで、2日に0.1%を突破。翌3日には一時0.15%に到達したが、日銀による指値オペ実施を受けて0.1%に低下。その後も日銀オペに対する不透明感から0.1%弱での推移が続いたが、下旬には順調な入札結果や早期利上げ観測後退に伴う米金利低下、「日銀がオペ実施日の事前通知を検討」との報道を受けて低下基調となり、月末は0.0%台半ばで終了した。

当面の予想

今月に入り、米国の3月利上げ観測に伴う米金利上昇を受けて金利上昇圧力が高まり、足元では0.0%台後半で推移している。当面は3月利上げ観測や米景気刺激策への期待から米金利が上振れしやすく、本邦長期金利も上昇しそうだ。一方、日銀のオペ事前通知開始が国債の買い安心材料になっているほか、金利の大幅な上昇は日銀が許容しない(指値オペ等で抑制にかかる)とみられるため、0.1%を超えて上昇することは想定しにくい。

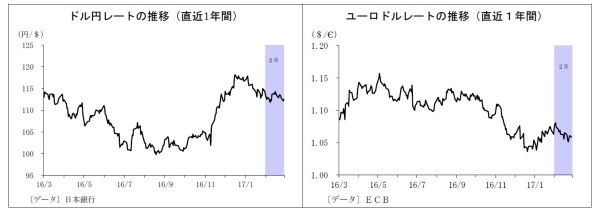

◆ドル円レート

2月の動き 月初113円からスタートし、月末は112円台後半に。

月初、米雇用統計を受けた早期利上げ観測の後退や、日米首脳会談での円安けん制に対する警戒から7日に111円台まで円高が進行。その後、日米首脳会談を無風で通過したことで安心感が広がり、13日には113円台後半に。さらに、ややタカ派的となったイエレンFRB議長の議会証言を受けた15日には114円台にドル高が進行。しかし、22日のFOMC議事要旨を受けて早期利上げ観測が後退したことから、終盤はややドルが売られ、月末は112円台後半で終了した。

当面の予想

今月に入り、トランプ大統領の議会演説が無難な内容で過度の警戒が後退したこと、米国の3月利上げ観測が急速に高まったことからドルが上昇し、足元では114円台前半にある。今月中に公表されるとみられる米予算教書での減税・インフラ投資具体化への期待が、ドルの支援材料になるほか、最近相次ぐFRB高官のタカ派発言で俄かに現実味を増してきた3月の利上げ観測もドル高を促す材料になりそうだ。当面は一旦115円台を試すと見ている。

◆ユーロドルレート

2月の動き

月初1.07ドル台後半からスタートし、月末は1.05ドル台後半に。

月初、1.07ドル半ばから1.08ドル付近で推移した後、仏大統領選への懸念が高まり、7日には1.06ドル台後半に下落。さらに、イエレン議長のタカ派的な議会証言を受けた15日には1.05ドル台後半まで下落した。その後、利益確定のユーロ買戻しや米利上げ観測の後退がユーロの上昇圧力となったが、欧州の政治リスクへの警戒が上値を押さえ、月末にかけて1.05ドル~1.06ドル付近での一進一退が続いた。

当面の予想

今月に入り、米3月利上げ観測の上昇を受けて、足元では1.05ドル台前半で推移している。今後も米国の3月利上げ観測、トランプ氏の景気刺激策への期待、オランダ・フランスの選挙への警戒から、ユーロドルには下落圧力がかかるだろう。当面は1.05ドルを割り込む可能性が高い。ただし、現実にはオランダ、フランスにおいて反EU派が政権を樹立するハードルは高いことから、ユーロが底割れる展開となる可能性は低い。

上野剛志(うえの つよし)

ニッセイ基礎研究所 経済研究部

シニアエコノミスト

【関連記事】

・

トランプ相場とアベノミクス相場の相違点(為替)~金融市場の動き(2月号)

・

2017年原油相場の注目点と見通し~金融市場の動き(1月号)

・

春は円高に振れやすい時間帯に~マーケット・カルテ3月号

・

原油相場の先行きはどうなる?~金融市場の動き(6月号)

・

原油相場は危険な時間帯へ~金融市場の動き(8月号)