貸出動向: 円安によるかさ上げ効果も

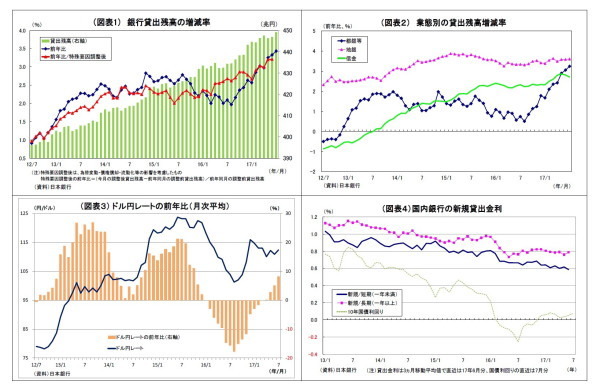

8月8日に発表された貸出・預金動向(速報)によると、7月の銀行貸出(平均残高)の前年比伸び率は3.43%と前月(同3.33%)からやや上昇した(図表1)。伸び率はリーマン・ショック後に直接調達市場が機能不全に陥り、銀行貸出需要が高まっていた2009年4月(3.53%)以来の高い伸びということになる。業態別では、都銀等が前年比3.2%(前月は3.1%)と上昇、地銀も前年比3.6%(前月も3.6%)と高い伸びを維持した(図表2)。

貸出の伸び率は昨年8月(1.97%)を底に順調に上昇基調を続けている。7月も引き続き、M&A向けや不動産向けが牽引役となっているほか、後述の通り、前年比での円安進行に伴う外貨建て貸出の円換算額増加が伸び率上昇に寄与している。

為替変動等の影響を調整した実勢である「特殊要因調整後」の銀行貸出伸び率(図表1)1を見ると、直近判明分である6月の伸び率は前年比3.21%と5月(3.20%)からほぼ横ばいとなった。見た目の銀行貸出の伸び率は5月(3.25%)から6月(3.33%)にかけて上昇しているが、上昇分はほぼ円安効果ということになる。

7月の「特殊要因調整後」伸び率は未判明だが、ドル円レートの前年比での円安幅が8.2%と6月(5.1%)から拡大しており(図表3)、見た目の伸びの為替によるかさ上げ幅はやや拡大したと考えられる。この影響を考慮した7月の特殊要因調整後の伸び率は、6月からごくわずかな上昇に留まったと推測される。つまり、直近2ヶ月の見た目の銀行貸出の伸び率上昇は殆どが円安によるかさ上げ効果ということになるが、それを除いた実勢としても高い伸びが続いているという点に変わりは無い。

なお、6月の新規貸出金利については、短期(一年未満)が0.593%(5月は0.571%)、長期(1年以上)が0.816%(5月は0.709%)とそれぞれ上昇した(図表4)。単月の振れが大きい指標ではあるものの、低下はひとまず一服した形に。

ただし、日銀の長短金利操作のもと、市場金利が極めて低位に抑制されているうえ、激しい競争環境も金利の抑制に働いているため、貸出金利の反転上昇は見通せない。

-------------------------------------

(1)特殊要因調整後の残高は、1カ月遅れで公表されるため、現在判明しているのは6月分まで。

-------------------------------------

主要銀行貸出動向アンケート調査: 中小企業の資金需要は増勢強まる、大企業は減少

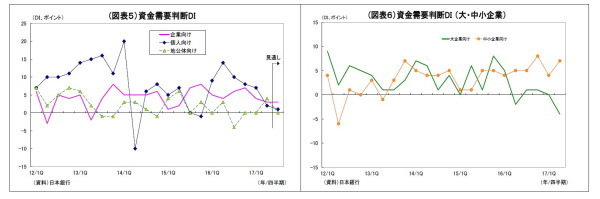

日銀が7月20日に発表した主要銀行貸出動向アンケート調査によれば、2017年4-6月期の(銀行から見た)企業の資金需要増減を示す企業向け資金需要判断D.I.は3と前回(1-3月期)の4から若干低下した。D.I.は長らくプラスが続いており、依然として「増加」が優勢な状況ではあるが、勢いとしては2期連続で鈍化してきているとの実感が示されている(図表5)。

企業規模別では、大企業向けが-4(前回は0)と「減少」が優勢となった一方で、中小企業向けは7(前回は4)と上昇し、増勢が強まっており、企業規模によって対照的な結果となった(図表6)。中小企業では特に製造業とその他非製造業(建設・不動産と金融・保険以外の業種)で上昇がみられる。

資金需要が増加したとする先に、その要因を尋ねた問いでは、大企業については「売上の増加」、「手許資金の積み増し」、「貸出金利の低下」、中小企業については「設備投資の拡大」を挙げた先が最も多かった。

個人向け資金需要判断D.I.は2と、前回の7から大きく低下(図表5)。主力の住宅ローンが0と前回の7から大きく低下したほか、消費者ローンも6と前回(10)から低下した。

昨年のマイナス金利政策導入以降、個人向けD.I.は企業向けを上回ってきたが、近頃では増勢の鈍化が鮮明となっており、資金需要が一巡した可能性がある。

今後3ヵ月の資金需要については、企業向けが3(4-6月期実績比で横ばい)、個人向けが1(同1ポイント低下)となっている。どちらも銀行全体では、引き続き緩やかに増加するとの見立てになっているが、資金需要が今後盛り上がることは見込まれていない(図表5)。

マネタリーベース: 増加ペースの鈍化が続く

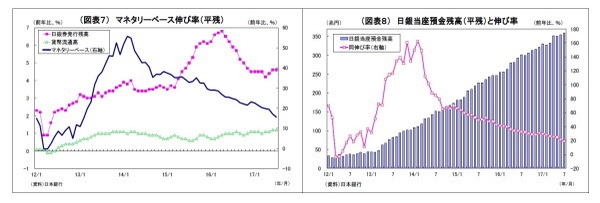

8月2日に発表された7月のマネタリーベースによると、日銀による資金供給量(日銀当座預金+市中に流通するお金)を示すマネタリーベースの前年比伸び率は15.6%と、前月(同17.0%)から低下した。内訳の日銀当座預金の伸び率が前年比19.3%と前月(21.3%)から低下したことが要因である(図表7・8)。

マネタリーベースの伸び率は長期にわたって緩やかな低下が継続している。分母にあたる前年の残高が増加していることが伸び率を押し下げている面もあるが、最近はマネタリーベースの拡大ペース自体が、従来よりも明らかに鈍化していることも影響している。

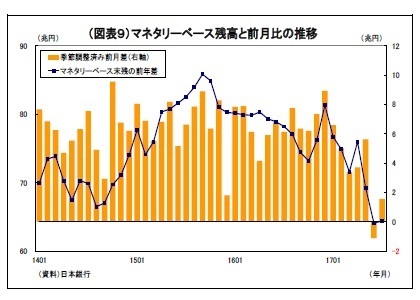

7月末のマネタリーベース残高は468.3兆円と過去最高を更新したとはいえ、前月比でわずか0.3兆円の増加に留まった。7月は季節柄、国債の償還が少ないことから日銀当座預金が増加しにくい事情があるものの、季節性を除外した季節調整済み系列で見でも前月比1.6兆円増に留まる(図表9)。前月比でマイナスとなった6月からは持ち直したものの、5月以前と比べると大きくペースダウンしている。

また、同じく季節性が除外されたマネタリーベース(末残)の前年比増加額を見ると、ピークである2015年9月には86兆円に達していたほか、昨年前半までは概ね80兆円で推移していたが、直近7月は6月同様64兆円まで縮小している。

近頃、日銀の国債買入れペースが縮小していることが、マネタリーベースの増加ペース鈍化という形で現れている。

マネーストック: リスク性資産投資に底入れの兆し

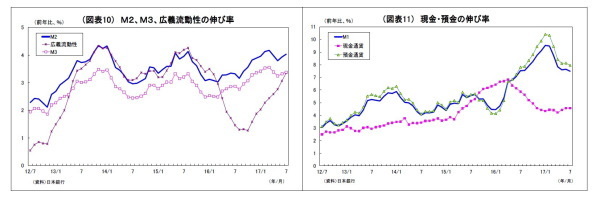

8月9日に発表された7月のマネーストック統計によると、市中に供給された通貨量の代表的指標であるM2(現金、国内銀行などの預金)平均残高の伸び率は前年比4.0%(前月は3.9%)、M3(M2にゆうちょ銀など全預金取扱金融機関の預貯金を含む)の伸び率は同3.4%(前月は3.3%)とそれぞれ上昇した(図表9)。M2の伸び率は4ヵ月ぶり、M3の伸び率は3ヵ月ぶりの高水準となる(2)。高水準の経常黒字や貸出の増加などが、マネーの伸びに寄与しているとみられる(図表10)。

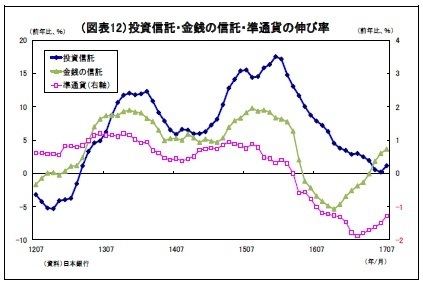

M3の内訳では、現金通貨の伸び率が前年比4.6%(前月も4.6%)と前月から横ばいに、普通預金などの預金通貨の伸び率は前年比8.0%(前月は8.1%)とやや低下したが、CD(譲渡性預金、前月改定値▲1.1%→当月0.1%)が増加に転じたほか、準通貨(定期預金など、前月改定値▲1.5%→当月▲1.3%)もマイナス幅を縮小した(図表11・12)。

また、M3に投信や外債といったリスク性資産等を含めた広義流動性の伸び率は前年比3.4%(前月は3.1%)と大きく上昇、2016年1月以来の高い伸びとなった(図表10)。

内訳を見ると、既述のとおりM3の伸び率が前月から上昇したほか、残高規模の大きい金銭の信託(前月3.0%→当月3.6%)がプラス幅を拡大し、投資信託(元本ベース)の伸び率(前月0.2%→当月1.2%)も5ヵ月ぶりに拡大に転じている(図表12)。

預金通貨の伸びは依然として高く、家計の安全性・流動性選好は根強いものの、昨年来停滞色の強かったリスク性資産への投資に底入れの兆しがうかがわれる。

-------------------------------------

(*2)小数点以下第2位で判定している

-------------------------------------

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえの つよし)

ニッセイ基礎研究所 経済研究部

シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・

貸出・マネタリー統計(17年6月)~行き場を無くしたマネーが普通預金に積み上がる

・

資金循環統計(17年1-3月期)~個人金融資産は1809兆円に、企業の現預金残高は過去最高を更新

・

日銀は物価目標の位置付けを再考すべき~金融市場の動き(7月号)

・

鉱工業生産17年6月~生産の回復基調が鮮明に

・

貿易統計17年6月~4-6月期の外需寄与度は前期比▲0.2%程度のマイナスに