結果の概要:成長率は前期比並みの堅調な伸びを維持、市場予想も上回る

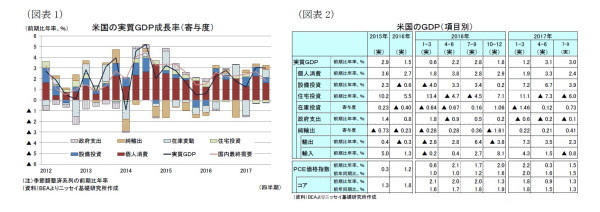

10月27日、米商務省の経済分析局(BEA)は7-9月期のGDP統計(1次速報値)を公表した。7-9月期の実質GDP成長率(以下、成長率)は、季節調整済の前期比年率(*1)で+3.0%となり、4-6月期(同+3.1%)並みの堅調な伸びを維持、市場予想(Bloomberg集計の中央値、以下同様)の同+2.6%を上回った(図表1・2)。

7-9月期の成長率を需要項目別にみると、前期に好調であった個人消費が前期比年率+2.4%(前期:+3.3%)となったほか、民間設備投資も+3.9%(前期:+6.7%)と前期から伸びが鈍化した(図表2)。また、住宅投資が▲6.0%(前期:▲7.3%)と2期連続のマイナスとなったほか、政府支出も▲0.1%(前期:▲0.2%)と3期連続のマイナスとなった。

一方、外需の成長率寄与度が+0.41%ポイント(前期:+0.21%ポイント)とプラス幅を拡大したほか、在庫投資の成長率寄与度が+0.73%ポイント(前期:+0.12%ポイント)とプラス幅が大幅に拡大した。このため、当期の堅調な成長率は在庫投資の積み上がりの影響が大きかったと言えよう。

8月から9月にかけて、ハリケーン「ハービー」および「イルマ」の2つの大型ハリケーンがテキサス州やフロリダ州を襲い大きな被害をもたらしたことから、7-9月期の成長率は前期から大幅に低下するとみられていた。しかしながら、在庫投資の大幅な押し上げや、ハリケーンに伴う復興需要を考慮する必要はあるものの、当期の成長率が前期並みの水準を維持したことから、ハリケーンの影響を除いた米経済の基調は非常に強いと考えられる。

------------------------------

(*1)以降、本稿では特に断りの無い限り季節調整済の実質値を指すこととする。

------------------------------

結果の詳細:

◆(個人消費・個人所得)全体では消費鈍化も、復興需要から自動車関連は大幅増加

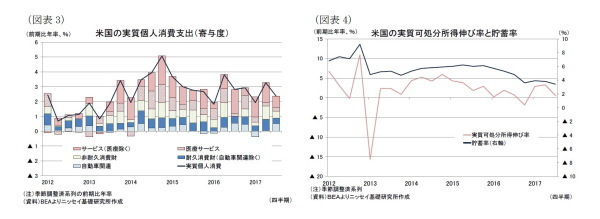

7-9月期の個人消費は、財消費が前期比年率+4.2%(前期:+5.4%)、サービス消費が+1.5%(前期:+2.3%)と、いずれも前期から伸びが鈍化した(図表3)。もっとも、財消費のうち、耐久消費財は+8.3%(前期:+7.6%)とこちらは前期から伸びが加速した。自動車・自動車部品が+14.7%(前期:+0.8%)と前期から大幅に伸びが加速したことが大きいが、これはハリケーンで損傷した自動車の復興需要とみられる。

非耐久財は、+2.1%(前期:+4.2%)と前期から伸びが鈍化したが、衣料・靴▲0.5%(前期:+9.9%)や、ガソリン・エネルギー▲4.8%(前期:+8.2%)などで前期からマイナスに転じたことが大きい。とくに、ガソリン・エネルギーは、名目ベースでは+2.7%増加しているため、ハリケーンに伴うガソリン価格の上昇が実質ベースの減少に影響したとみられる。

サービス消費では、外食・宿泊が+2.8%(前期:▲0.6%)となったほか、娯楽サービスも+3.7%(前期:+1.4%)と前期から伸びが加速した一方、住宅・公共料金が+0.2%(前期:+3.4%)と前期から伸びが鈍化した。

一方、実質可処分所得は前期比年率+0.6%(前期:+3.3%)と前期から伸びが鈍化し、個人消費の伸びを大幅に下回った(図表4)。この結果、貯蓄率は3.4%(前期:3.8%)と前期から低下した。

◆(民間投資)設備投資は、建設投資が減少

7-9月期の民間設備投資の内訳をみると、知的財産投資が前期比年率+4.3%(前期:+3.7%)と前期から伸びが加速したほか、設備機器投資も+8.6%(前期:+8.8%)と前期の高い伸びを維持した(図表5)。一方、建設投資が▲5.2%(前期:+7.0%)と前期からマイナスに転じており、当期の民間設備投資の成長鈍化は、主に建設投資の落ち込みによるものと言える。

建設投資では、原油掘削などを含む資源関連が+21.7%(前期:+116.3%)と、2桁の堅調な伸びとなったものの、前期からは大幅に伸びが鈍化した。また、製造業関連では▲33.5%(前期:▲17.9%)と前期からさらにマイナス幅が拡大した。

一方、住宅投資では、戸建てが前期比年率+1.1%(前期:+2.4%)と前期から伸びが鈍化したほか、集合住宅が▲9.3%(前期:▲2.9%)と2期連続でマイナスとなった。

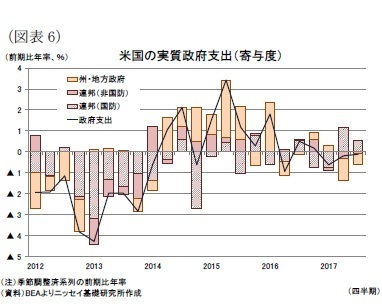

◆(政府支出)州・地方政府のマイナス幅が縮小

政府支出の内訳をみると、連邦政府支出が前期比年率+1.1%(前期:+1.9%)と前期から伸びが鈍化する一方、州・地方政府は▲0.9%(前期:▲1.5%)と2期連続のマイナスとなったものの、マイナス幅は縮小した(図表6)。

連邦政府支出では、非国防支出が▲0.5%(前期:▲1.9%)と3期連続のマイナスとなったほか、国防関連支出が+2.3%(前期:+4.7%)と前期から伸びが鈍化した。

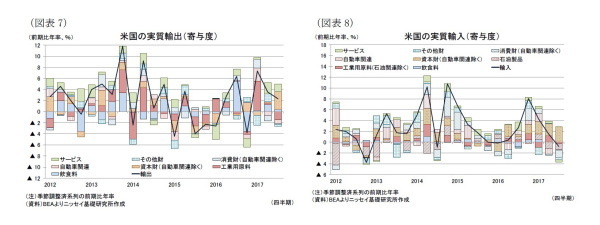

◆(貿易)外需の成長率寄与度上昇は、輸入の減少が要因

7-9月期の輸出入の内訳をみると、輸出が前期比年率+2.3%(前期:+3.5%)と前期から伸びが鈍化したものの、輸入が▲0.8%(前期:+1.5%)とマイナスに転じており、当期は輸入減少が外需の寄与度上昇に貢献した(図表7、8)。

輸出を仔細にみると、財輸出が前期比年率+1.4%(前期:+2.2%)、サービス輸出も+4.1%(前期:+6.2%)といずれも前期から伸びが鈍化した。財輸出では、自動車関連を除く資本財が+14.7%(前期:+0.8%)と前期から大幅に伸びが加速したものの、自動車関連が▲9.4%(前期:▲10.2%)と前期並みのマイナスとなったほか、工業用原料が▲7.5%(前期:+1.6%)と前期からマイナスに転じたことが大きい。

輸入では、財輸入が▲0.5%(前期:+1.3%)となったほか、サービス輸入も▲2.1%(前期:+2.2%)といずれも前期からマイナスに転じた。財輸入では自動車を除く資本財が+13.4%(前期:+10.9%)と前期から伸びが加速したものの、石油製品が▲14.0%(前期:▲14.8%)と2期連続で大幅なマイナスとなったほか、自動車を除く消費財が▲6.8%(前期:▲1.1%)、工業用原料も▲7.3%(前期:▲0.4%)と前期からマイナス幅が拡大した。

◆(物価・名目値)PCE価格指数、コア指数ともに前年同期比で低下基調が持続

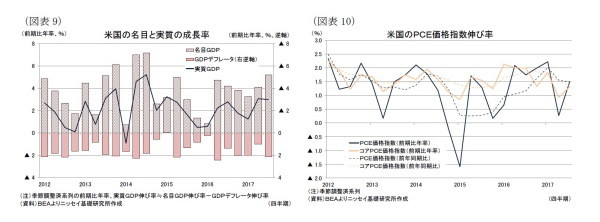

7-9月期のGDP価格指数は、前期比年率+2.2%(前期:+1.0%)と前期から伸びが加速、市場予想(同+1.7%)も上回った。この結果、名目GDP成長率は前期比年率+5.2%(前期:同+4.1%)と、14年7-9月期(同+7.1%)以来の伸びとなった(図表9)。

一方、FRBが物価の指標として注目するPCE価格指数(*2)は、前期比年率+1.5%、前年同期比+1.5%(前期:+0.3%、+1.6%)と前期に比べて前期比では上昇したものの、前年同期比では逆に低下する結果となった(図表10)。さらに、食料品とエネルギーを除いたコアPCE価格指数も前期比年率+1.3%、前年同期比+1.3%(前期:+0.9%、+1.5%)と、総合指数と同様の傾向となった。

PCE価格指数(前年同期比)は17年4-6月以降、FRBが目標とする2%を下回って推移しているほか、3期連続で低下しており物価目標の達成が遠のいている。さらにコア指数(前年同期比)についても4期連続で低下していることから、基調としての物価上昇圧力に高まりはみられない。

------------------------------

(*2)現在、FOMCのメンバーは四半期に一度物価見通しを公表しており、そこで物価の指標として採用されている指数がPCE価格指数とコアPCE価格指数である。見通しは年単位で、各年の10-12月期における前年同期比が公表されている。

------------------------------

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

窪谷浩(くぼたに ひろし)

ニッセイ基礎研究所 経済研究部

主任研究員

【関連記事 ニッセイ基礎研究所より】

・

【9月米住宅着工、許可件数】住宅着工件数は112.7万件、前月から減少幅が拡大、市場予想を大幅に下回る結果

・

【9月米雇用統計】雇用者数は前月比3.3万人減。ハリケーンの影響により、市場予想を大幅に下回る

・

税制改革実現に一歩前進-財政調整指示を盛り込んだ予算決議が可決。税制改革実現に一歩前進も、紆余曲折を予想

・

労働市場の回復長期化に伴い、労働力不足の懸念が浮上

・

中期経済見通し(2017~2027年度)