2015年から個人投資家向けにエンダウメント型公募投信の運用を開始したGCIアセット・マネジメント。米国名門大学が過去20年に渡って平均リターン2桁を叩き出す理由は、エンダウメント運用という手法にあるという。エンダウメント運用を個人投資家はどのように活かしていけば良いのか、GCIアセット・マネジメント代表取締役CEOの山内英貴氏に聞いた。(聞き手:ZUU online編集部 菅野陽平) ※インタビューは11月15日に行われました。

——本日はエンダウメント運用についてお聞きしたいと思います。まず、これまでキャリアと今のお仕事を教えて頂けますでしょうか?

私は、ちょうどバブル期に日本興業銀行に入行しまして、支店の営業職を5年ほどやりました。バブル崩壊後、ディーリングに移って、為替や金利、債券などのデリバティブを担当していました。シンガポール駐在時代にアジア通貨危機が起こりましたが、まさにタイバーツやマレーシアリンギットなどをトレーディングしていました。

2000年に銀行を退職して、今のGCIアセット・マネジメントを創業しました。創業以来、オルタナティブ投資、そのなかでもヘッジファンドを機関投資家に提供するという仕事をやってきて、2017年で18年目になります。現在は日本とシンガポール、ロンドンの3拠点がありまして、運用資産規模としては、全体で1,400億円ほどです。

ざっくり85%が日本国内の機関投資家で、そのうち2/3が主に大企業の年金基金ですね。残り1/3が銀行、保険などの金融機関です。残り15%くらいが海外の機関投資家で、主にアジアやヨーロッパの投資家に入ってもらっているというのが全体像です。

——2015年には公募投資信託を立ち上げていらっしゃいますね。

2年前から2種類(編集部注:GCIエンダウメントファンド安定型・同成長型)を運用し、個人投資家からの受託を開始しました。2億円から始まって、今は38億円くらいの規模になりました。それから2017年6月から大学共同基金という、まさにエンダウメントの運用を行う大学向け私募投信を立ち上げて、いくつかの私立大学さんに入って頂き運用しています。まだ規模は大きくないですが、従来の年金や金融機関に加え、個人投資家や大学など顧客層が少しずつ広がってきているという状況です。

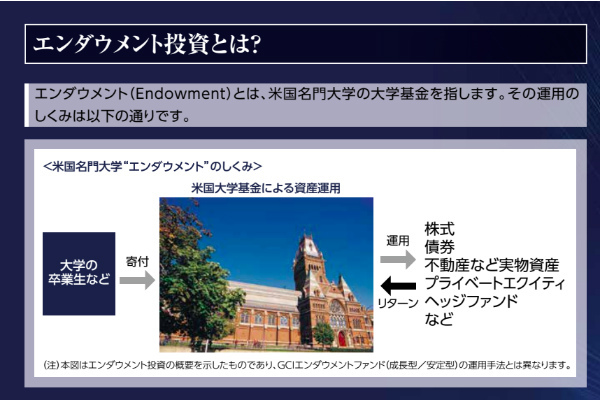

——その「エンダウメント運用」とは何か、教えて頂けますでしょうか?

個人投資家がバフェット氏やレイ・ダリオ氏をカリスマ投資家と呼ぶように、機関投資家業界のなかでもカリスマ機関投資家が存在します。それがアイビー・リーグの名門ハーバード大学やイェール大学です。「エンダウメント」という言葉自体が一般の方は耳慣れないと思いますが、ハーバード大学やイェール大学が行っている運用方法こそが「エンダウメント運用」なのです。

両大学は2兆円を超える規模の資産を積極的に運用し、過去20年前後に渡り、年率平均10%を超えるリターンを叩き出しています。日本の大学で最大規模と言われている慶應義塾大学が約500億円、東京大学は100億円という規模であることを鑑みれば、いかに巨額を運用している機関投資家であるかが分かります。少なくとも、日本国内でこれほどの運用成績を出し続けている機関投資家の存在は聞いたことがありません。

エンダウメントはアメリカの大学の財団や基金のことを指します。1990年くらいからだと思うのですが、アメリカの大学も強くならないといけない、国際競争力を上げないといけないといった議論が出てきました。そのためには何よりも資金がないと駄目だということで、エンダウメントを作って、寄付金を集め、運用で殖やし、大学経営に活かしていこうと本格的に始めました。エンダウメント自体は1970年代から存在し、当初は「株6割・債券4割」といった一般的なパッシブポートフォリオで運用していました。

しかし、90年前後くらいにイェール大学にデイビッド・スウェンセンという方が就任して、大きく運用方針が変わりました。多くの機関投資家は、投資家のお金を預かって運用しています。いつかは返さないといけないという流動性の成約があるわけですが、エンダウメントは寄付金なので返す必要がありません。運用資金の性格が大きく違うので、本当に腰をすえた長期投資ができるはずだと考えたわけです。スクラッチから作り直そうということで、スウェンセン氏がスタッフと一緒にゼロから作り上げてきたのが今のエンダウメントモデル、エンダウメント投資戦略と呼ばれるものなんですよ。

——エンダウメント運用には、どのような特徴があるのでしょうか?

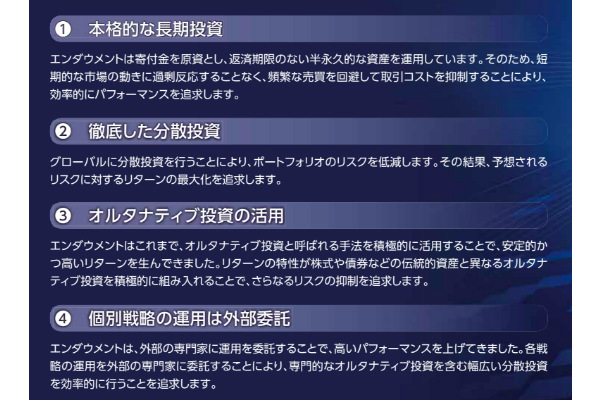

大きく分けて、以下の4つの特徴が挙げられます。

(1) 長期で投資する

(2) 分散投資を徹底する

(3) オルタナティブ投資を積極的に活用する

(4) 外部の運用会社を使う

まず、返済義務がないというお金の性格を活かして、少なくとも10年、場合によっては20年や30年、それ以上といった長期目線で運用します。長期投資が有利な点はふたつあります。ひとつは短期的な相場変動に慌てる必要がないということです。大底での損切り、必要のない利食いを防止できます。もうひとつは、短期目線では投資できない資産や戦略に投資できるということです。相対的に現金化が困難な長期目線の案件は、短期目線の案件より、投資家にとって有利な条件が設定されやすいのです。これを「流動性プレミアム」と呼びます。

ある程度リスクを取って長期運用するからには分散投資が重要ですが、従来の株式と債券に分散させるという方法ですと、なかなか効果が発揮しなくなってきました。そこで、もっと分散対象を広げようというアプローチが(3)です。具体的には不動産や森林、農園、インフラ投資といった実物資産、それからヘッジファンドですね。ヘッジファンドは伝統的資産である株式や債券を運用しますが、その運用手法が伝統的ではありません。

資産配分が決まったら、基本的には資産クラスごとに優秀な運用会社を起用して、相場予想や銘柄選定は外部委託してしまいます。最も早くエンダウメント運用を確立したイェール大学の場合は、運用委託先との平均取引期間はすでに20年近いようです。個人投資家で言えば、複数の投資信託を保有していて、その平均保有期間が約20年ということです。長い時間軸の付き合いであることが窺えます。

ウォーレン・バフェット氏やジョージ・ソロス氏が率いるファンドは、意思決定がすごくシンプルにできます。対して、エンダウメント運用は、ガバナンスや組織としての運用ですね。2000年以降、なかなか分散投資がうまく働かなくなってくると、超富裕層のファミリーオフィスとか、各国のソブリン・ウエルス・ファンドなどもエンダウメント運用を取り入れ始めています。

個人投資家がエンダウメント運用を取り入れるには

——個人投資家は、エンダウメント運用をどのように取り入れていけばよいでしょうか?

エンダウメント運用は、個人投資家の資産形成と非常に親和性が高いと思います。もちろん、エンダウメントは資金規模が巨額で、最先端の金融理論に精通しているプロ中のプロが運用しているので、個人投資家とは対極にある存在にも感じます。しかし、通常の機関投資家と、大学の財団や基金の大きな違いは「返済義務があるか否か」でした。

個人投資家の場合はどうでしょうか。多くの場合、個人投資家の資金も返済義務のない自己資金だと思います。つまり、永久資本を運用できるので、時間を味方につけることができるのです。これは、金融機関や年金にはない強力な武器です。しかし、前述のように長期投資をするからには分散投資が重要です。そこでオルタナティブ投資を取り入れたエンダウメント運用が効果を発揮します。

エンダウメント運用の大前提にあるのは、相場や銘柄の予想を当て続けるのは難しい、むしろできないという考え方です。一度しっかり配分を決めたら、本当はニュースなんて見なくてもいいかもしれないです。プロとして資産運用の仕事をやっていて言うのもおかしいのですが、長い目で見ると、機動的に損切りや利食いをすることは事実上不可能だと感じています。プロが匙を投げてしまうくらいなので、一般個人の方は、できるだけ動かず、放っておいてよい運用をするのが一番だと思います。

運用状況の確認も月に1回、リバランスは1年に1回で十分だと思います。当社がエンダウメント型の投資信託を運用しているから言うのではなく、ハーバードやイェールを筆頭とするエンダウメントがずっと行ってきて、抜群の実績が広く認められていますので、それをお手本として取り組むというのは、個人の資産運用のひとつの選択肢なんじゃないかと思います。

——JGB(日本国債)はほぼゼロ金利です。国内債券をポートフォリオに入れるメリットはありますでしょうか?

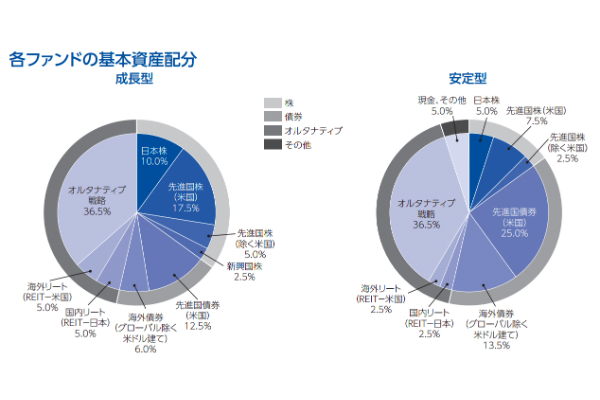

さすがにマイナス金利に突入してくると、債券単価の下落リスクは大きくなっています。それに対して期待リターンはほとんどない。結論としては、国内債券を入れておく理由というのはほとんどなくなったと思います。当社では既に、2016年秋の段階で、国内債券はポートフォリオから外しました。ポートフォリオの詳細は図1を御覧下さい。

——外債を入れることには、どのような意味がありますでしょうか?

外債は全て円で為替ヘッジをしています。基本的には長期金利、イールドカーブが立っていれば金利差が取れますから、それなりに金利が残っていると考えられる米国債を中心に組み入れています。また、リスク資産が売られるときのバッファーというか、ヘッジとして機能するアセットはそう多くはないわけですね。ヘッジファンドのように売りから入れば別ですけれども、そうでなければ、せいぜいキャッシュに逃げるだけ。キャッシュに逃げた場合は、ヘッジにはなりません。

——オルタナティブのパーセンテージが高いですね。

オルタナティブを積極的に活用することが、エンダウメント運用の大きな柱のひとつです。当社のファンドでは、約3分の1がオルタナティブです。債券のウェイトを落とした分を株式に持っていくわけにもいかず、キャッシュに逃げるわけにもいかないので、その分がオルタナティブに回っているという背景です。

オルタナティブは「代替的」という意味で、何の代替かというと、ひとつは「株式や債券といった伝統的な運用の代替」です。株式や債券をロングオンリーで運用するというのが伝統的な運用ですが、さらに分散投資を目指すなかで、それら以外の資産に目をつけたわけです。プライベートエクイティ、不動産、森林、農園、コモディティ、インフラなどです。これらは「オルタナティブな資産クラス」と言えます。

ただこれらの流動性は相対的に低いです。資金を入れたら回収までに10年とか15年とか時間がかかる。そういう資産ばかり持っていると、さすがに流動性の問題が出てくるので「オルタナティブな運用手法」も活用されています。主役はヘッジファンドで、流動性はある程度高いです。

ただし、ヘッジファンドに流動性があると言っても、一般的には私募投信なので、月に1回しか解約できず、基準価額も月に1度くらいしか出ないんです。日本の公募投信や、アメリカのミューチュアルファンドは毎日基準価額が算出され、いつでも解約できないといけませんので、それらにヘッジファンドを入れることはできません。もちろん、前者の「オルタナティブな資産クラス」に一般個人が投資をすることもハードルが高いと言えます。

ですから、個人の方がエンダウメント型ポートフォリオを構築しようとしても、今まではオルタナティブを組み入れることが事実上できませんでした。しかし、リーマンショック後、投資環境が変化しているなかで、ヘッジファンドだけれども非常に流動性の高いものが出現してきています。例えば、先物や為替や上場株などしか扱わず、解約要請がきたらすぐに現金化できるというようなヘッジファンドです。流動性のあるオルタナティブということで「リキッドオルタナティブ」とも呼ばれています。アメリカでは、この数年で市場が拡大しておりまして、一部はETFにもなっています。

——リキッドオルタナティブETFということでしょうか?

そうです。名前は「ヘッジファンド◯◯戦略」などが多いようです。日本ではまだ非常に少ないのですが、そういうものを活用すれば、エンダウメント型ポートフォリオのオルタナティブのヘッジファンド部分は代用できつつあります。ただ、流動性のない「オルタナティブな資産クラス」は、リキッドオルタナティブが存在していませんので、代用候補になるのは不動産投資信託であるREITくらいかなと思います。

どちらにせよ、リキッドオルタナティブのユニバース(組み入れ候補の資産群)が非常に少ないので、個人の方がETFを組み合わせてエンダウメント投資をするのは、日本の現状ではまだまだ難しいと言えるでしょう。将来的には、当社が、ご自身でエンダウメント運用される方向けにリキッドオルタナティブ投信を出していくことはあるかもしれません。実際に「自分で配分は決めたいのでオルタナティブ部分だけ個人向けのアセット(=リキッドオルタナティブ)を出して欲しい」というニーズは少なからずあるんですよ。

——期待してお待ちしております。ちなみに金やプラチナといった貴金属は、オルタナティブとして組み入れていらっしゃいますか?

一般的には対象になっているケースが多いと思いますが、我々のファンドでは組み入れていません。ダイヤモンドや金などの貴金属は保有コストがかかる一方、インカムゲインがありませんので、今のような低金利、低成長環境だと魅力に乏しく、あまり持つ意味がないと考えています。ちなみにイェールにもコモディティという分類はありません。

オルタナティブのなかで資源国通貨や資源国株式のロングポジションも持っていますから、十分に代替できると考えています。他のエンダウメントも、オルタナティブの資産クラスやヘッジファンドを通じてコモディティのポジションを取っているはずです。また、金や原油を除けば、コモディティの市場規模は非常に小さいので、流動性とかキャパシティの観点からも今は入れてないです。もちろん、未来永劫組み入れないというわけではないので、引き続きマーケットを注視したいと思います。

——ディスクロージャーを拝見すると、GCIエンダウメントファンド成長型で純資産11億円強、安定型25億円強です。公募投信としては大きな規模ではないように思います。流動性リスクはありませんか?

結論から言うとないと考えています。なぜならば、まずオルタナティブ以外の投資対象が、規模の大きなETFなので流動性は非常に高いからです。また、オルタナティブはシステマティックマクロという当社の自製ファンドに投資しているのですが、これは前述の大手機関投資家に入って頂いているものとまったく同ファンドでありまして、それ自体が今400億くらいの規模があります。なおかつ、システマティックマクロで取っているポジションは、すべて非常に流動性が高い資産で運用を行っています。極端な話ですが、解約がどっときて逃げ遅れても、大きなマイナスが出るということはないと考えています。

また、おかげさまで25カ月連続資金流入です。1回も資金純減がありません。ゴルディロックスと呼ばれる良好な相場環境が続いていますが、ありがたいことに、ほとんど解約がないということです。言い換えれば「上がったから一旦売っておこう」という短期目線の利食いがほとんどないということです。エンダウメント運用の理念に共感して下さった方々が長期目線で資金を預けて下さっているのだと感じています。

ディスインフレの時代こそエンダウメント運用を

——長期投資を行う際に、個人投資家が気をつけるべきことはありますでしょうか?

証券投資理論に裏付けされた長期運用の三原則として、以下が挙げられます。

(1) 債券ではなく株式を中心に据えて投資する

(2) 分散を図る

(3) 節税に務める

この3つに私が付け加えたいのが、

(4) 休まない

ということです。長期資産形成で一番避けたいのは、必要のない局面で損切りをしてしまい、ドローダウン後のリバウンドを取れないことです。基本的に世界経済は我々が寝ているときにも、地球の裏側で成長しているわけで、資産運用も休む必要はないと考えています。

市場の状況を見ながら、機動的に自分の判断で対応する運用方法もありますが、それは長期資産形成というよりトレーディングですよね。もちろん、トレーダーはそれが仕事です。ただ、アメリカのエンダウメントのように、1回決めたら20年30年やり続け、基本的には現金化しない手法とは根本的に思考回路が違います。

特に個人投資家の方は、プロに比べて知識面も情報の伝達スピードも劣るケースが大半ですので、プロと同じ土俵で勝負する全くないと思います。先程も申し上げましたが、プロでさえ、相場や銘柄を当て続けるのは至難の技なのですから。

——最後に、山内さんのビッグピクチャーについて伺いたいと思います。山内さんは以前から「インフレの時代は終わり、ディスインフレが長引く」と仰っていますね。

私が銀行を退職して、このGCIを始める大前提がそのビッグピクチャーだったのですが、20年経っても考えは変わっていません。少なくとも自分が現役でいる間は変わらないんじゃないかと思っています。結果的に20年間ずっと金利も物価上昇率も下がっていますよね。それはなぜか?と色々な議論がなされていますが、やはり金融政策だけでは物価を動かすことができないような大きな構造変化が起きていると思っています。

私は90年代後半にシンガポールで感じたのですが、簡潔に申しますと、グローバル化、経済の市場(マーケット)化、それからデジタル(IT)革命です。この3つがすごくインパクトが大きくて、モノを生産してそれを消費する経済から、サービス経済にどんどん移行してきていますよね。サービス経済の比重が高くなっていくと、一番のコストは突き詰めれば人件費なんです。

90年代前半まではG7の6~7億人くらいで世界経済の大部分を賄っていましたが、それがこの10年20年で10倍以上に広がってしまって、若くやる気のある人たちが大量に労働市場に入ってきました。人件費の需給構造がドラスチックに変わってしまったので、なかなか人件費が上がらない、という状況だと思います。

なおかつ、技術の進歩でモノやヒトの移動コストは劇的に下がりましたし、ネットさえ繋がればどこでも仕事ができるようになりました。さらにはAIが人間の仕事に奪っていくとも言われています。賃金や物価上昇率に下押し圧力がかかるレジームチェンジのなか、一生懸命、財政政策や金融政策で刺激して何とか支えている状況です。

資産運用の世界でも「来るべきインフレに備えよ」という声がありますが、私は懐疑的です。結論として、ディスインフレと超低金利の時代は、意外に長引くのではないかと思います。ディスインフレがグローバルに定着した結果、先進国の金利が限界まで低下したために、株式も債券も歴史的高値圏です。この先、どのようなイベントが起こるか誰にも分かりませんので、資産運用のひとつの選択肢として、オルタナティブ投資を活用したエンダウメント運用がますます注目されると考えています。

山内 英貴(やまうち ひでき) GCIアセット・マネジメント代表取締役CEO。1963年生まれ。日本興業銀行でトレーディング・デリバティブ関連業務に従事した後、2000年4月に独立し、ヘッジファンド運用に特化した資産運用会社・株式会社GCIアセット・マネジメントを設立。2007年4月より東京大学経済学部非常勤講師。主な著訳書に『オルタナティブ投資入門(第3版)』(東洋経済新報社、2013年)、『エンダウメント投資戦略』(東洋経済新報社、2015年)がある。