要旨

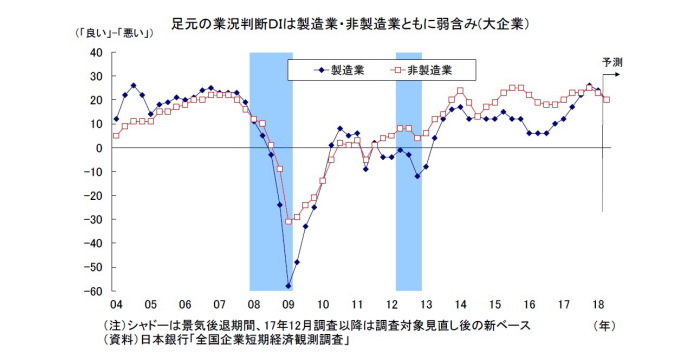

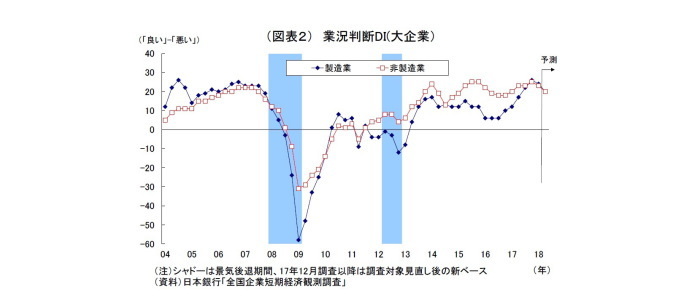

日銀短観3月調査では、注目度の高い大企業製造業の業況判断D.I.が24と前回12月調査比で2ポイント下落し、8四半期ぶりに景況感の悪化が示された。大企業非製造業の業況判断D.I.も2ポイント下落し、6四半期ぶりに景況感が悪化した。製造業では主に円高の進行による輸出採算の悪化や原材料価格の上昇を受けて、景況感が小幅に悪化した。大企業非製造業では、主に原材料価格の上昇や人手不足(とそれ伴う人件費増加)の影響で景況感が小幅に悪化した。中小企業の景況感は製造業が横ばい、非製造業が若干改善した。

先行きについては幅広く悪化が示された。今後の円高進行や米保護主義への警戒感が現れたとみられる。また国内要因では、人手不足に緩和のメドが立たないことが事業の円滑な遂行に対する懸念材料として台頭していると考えられる。

2017年度の設備投資計画(全規模全産業)は、前年比4.0%増と前回調査時点から小幅に下方修正された。一方、今回から新たに公表された2018年度の設備投資計画(同)は、2017年度計画比で0.7%減となった。例年3月調査の段階では前年割れでスタートする傾向が極めて強い。従って、近年同時期の調査との比較が重要になるが、今回の0.7%減という値は3月調査としては2007年度以来の高水準となる。円高や米保護主義への警戒はあるものの、足元の良好な企業収益や人手不足に伴う省力化需要などが追い風となり、強めの計画に繋がったとみられる。ただし、今後の為替や米保護主義の動向によっては、投資計画が慎重化する恐れがある。

販売価格判断D.I.は製造業を中心に上昇した。原材料高や人手不足に伴う人件費増が背景にあるとみられるが、今後、最終財にどこまで価格転嫁の動きが波及するのかが注目される。

全体評価:企業の先行きへの警戒は根強いが、設備投資計画は強め

日銀短観3月調査では、注目度の高い大企業製造業の業況判断D.I.が24と前回12月調査比で2ポイント下落し(1)、8四半期ぶりに景況感の悪化が示された。大企業非製造業の業況判断D.I.も2ポイント下落の23となり、6四半期ぶりに景況感が悪化した。

前回12月調査では、世界経済の回復などを受けて大企業製造業の業況判断D.I.が改善し、11年ぶりの高水準となったほか、大企業非製造業の業況判断D.I.も横ばいを維持していた。

その後、年始以降は企業への逆風が強まっている。米金利上昇を受けて世界的に金融市場が不安定化したことなどから大幅な円高が進行し輸出採算が悪化している。また、原材料価格の上昇が素材業種を中心に採算悪化要因となったほか、人手不足(とそれ伴う人件費増加)や大雪・野菜価格の高騰も一部で景況感の下押し要因となったとみられる。海外経済の回復を受けて、輸出(数量)やインバウンド需要は底固さを維持しているほか、雇用の回復や五輪を控えた建設需要も続いていることから、景気回復基調が途絶えたわけではない。従って、景況感の大幅な悪化は避けられたものの、前回調査からは弱含むこととなった。景気に関連の深い動きを観察できる立場にある人々を対象とする景気ウォッチャー調査では、既に昨年12月以降3ヵ月連続でマインドが悪化しており、短観の結果もこれを追随する形になった。

大企業製造業では主に円高の進行による輸出採算の悪化や原材料価格の上昇を受けて、景況感が小幅に悪化した。大企業非製造業も主に原材料価格の上昇や人手不足(とそれ伴う人件費増加)の影響で景況感が小幅に悪化した。

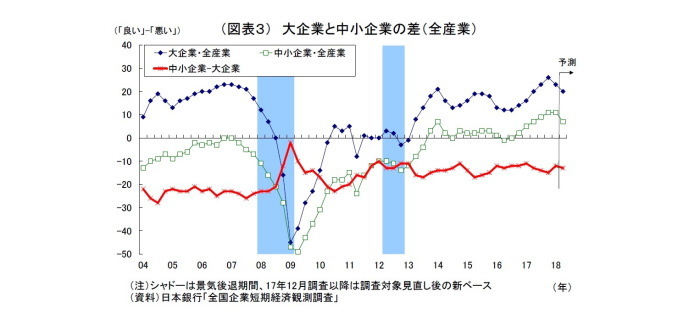

一方、中小企業の業況判断D.I.は、製造業が前回から横ばいの15、非製造業が前回から1ポイント上昇の10となった。基本的に強弱材料は大企業と同様だが、中小企業は昨年来の景況感改善が大企業よりも遅れており、景況感の水準も相対的に低かっただけに、今回は悪影響が出にくかったとみられる。

先行きの景況感については幅広く悪化が示された。全規模全産業では現状比で5ポイント悪化となっており、悪化幅は前回調査(4ポイント悪化)を上回った。金融市場の動揺は未だ完全には収まっておらず、今後の円高・株安進行に対する企業の警戒感は根強い。さらに、最近の米トランプ政権は保護主義的な動き(鉄鋼・アルミの輸入制限策決定、中国の知的財産権侵害への制裁検討など)を強めており、その直接的な影響に加えて、報復合戦に伴う貿易戦争勃発さえも懸念される状況にある。輸出関連企業のみならず、消費・サービス関連企業もインバウンドを通じて海外経済の影響を受けやすくなっているだけに、幅広く先行きへの懸念が現れた。

国内要因では、人手不足に緩和のメドが立たないことが、事業の円滑な遂行に対する懸念材料として台頭していると考えられる。

なお、事前の市場予想との対比では、注目度の高い大企業製造業については、足元(QUICK集計25、当社予想は24)、先行き(QUICK集計22、当社予想は18)ともに予想をやや下回った。大企業非製造業も、足元(QUICK集計24、当社予想も24)、先行き(QUICK集計22、当社予想は18)ともに市場予想をやや下回った。

2017年度の設備投資計画(全規模全産業)は、前年比4.0%増と前回調査時点(4.4%増)から小幅に下方修正された。

一方、今回から新たに調査・公表された2018年度の設備投資計画(全規模全産業)は、2017年度計画比で0.7%減となった。例年3月調査の段階ではまだ計画が固まっていないことから前年割れでスタートする傾向が極めて強いため、マイナス自体に意味はなく、近年の3月調査との比較が重要になる。今回の前年度比0.7%減という水準は近年同時期の調査を上回り、3月調査としては2007年度以来の高水準となる。円高や米保護主義の動きへの警戒はあるものの、足元の良好な企業収益や人手不足に伴う省力化需要などが追い風となり、強めの計画に繋がったとみられる。

ただし、今後、為替がさらに円高に向かったり、米保護主義の動きがさらに強まって、世界経済に悪影響を及ぼしたりすれば、設備投資計画が慎重化する恐れがある。

販売価格判断D.I.は大企業・中小企業ともに製造業を中心に上昇した。原材料高などに伴う仕入価格の上昇や人手不足に伴う非正規などの人件費上昇が背景にあるとみられるが、今後、最終財にどこまで価格転嫁の動きが波及するのかが注目される。

今回の短観では、企業の景況感弱含みのほか、先行きへの根強い警戒感も示されたが、日銀の金融政策への影響は限定的になりそうだ。景況感の水準自体は依然として高い水準を維持しているうえ、内外のファンダメンタルズは今のところ堅調に推移しているためだ。

日銀は「物価目標に向けたモメンタム(勢い)は維持されている」との整理のもと、現行の金融政策を維持しつつ、金融市場や米保護主義の動向ならびにそれらが企業活動や実体経済へ及ぼす影響を注視するスタンスを継続するだろう。

-----------------------

(1)2018年3月調査より調査対象企業の定例見直しが実施されることに伴い、本文中の前回12月調査の値は12月公表ベースではなく、調査対象見直し後の再集計ベースの値を使用している。

業況判断D.I.:製造業は弱含み、非製造業は横ばい

全規模全産業の業況判断D.I.は17(前回比1ポイント上昇)、先行きは12(現状比5ポイント低下)となった。規模別、製造・非製造業別の状況は以下のとおり。

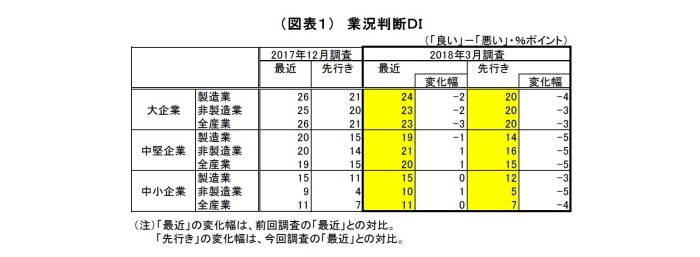

大企業

大企業製造業の業況判断D.I.は24と前回調査から2ポイント低下した。業種別では、全16業種中、悪化が8業種と改善の5業種を上回った(横ばいが3業種)。

鉄鋼(9ポイント悪化)、化学(同)、金属製品(6ポイント悪化)など原材料価格上昇を受ける素材業種で景況感の悪化が目立ったほか、スマホ需要鈍化の影響を受ける電気機械(4ポイント悪化)でも悪化がみられる。一方、内外設備投資需要回復の追い風を受ける生産用機械(8ポイント改善)やはん用機械(7ポイント改善)、業務用機械(3ポイント改善)などが景況感の下支え役になった。

先行きについては、悪化が12業種と改善の3業種を大きく上回り(横ばいが1業種)、全体では現状比4ポイントの悪化となった。石油・石炭(25ポイント悪化)、非鉄金属(14ポイント悪化)、木材・木製品(12ポイント悪化)など素材業種のほか、自動車(9ポイント悪化)でも大幅な悪化が示されている。円高や米保護主義の動きに伴う事業環境悪化が警戒されているようだ。

大企業非製造業のD.I.は前回から2ポイント低下の23となった。業種別では、全12業種中、悪化が6業種と改善の4業種を上回った(横ばいが2業種)。

リース取扱高が伸び悩む物品賃貸(9ポイント悪化)、原材料価格上昇を受ける電気・ガス(7ポイント悪化)の悪化が目立つほか、人手不足が深刻な運輸・郵便(4ポイント悪化)、建設(3ポイント悪化)、飲食・宿泊サービス(2ポイント悪化)などで悪化がみられる。小売はインバウンド需要の追い風を受ける一方、冬場の大雪・野菜価格高騰の悪影響もあり、横ばいに留まった。

先行きについては、悪化が8業種と改善の1業種を大きく上回り、全体では3ポイントの悪化となった。

これまで最も回復が遅れていた宿泊・飲食サービスは改善(4ポイント改善)を見込んでいるものの、人手不足への警戒が強い不動産(10ポイント悪化)、建設(6ポイント悪化)のほか、対事業所サービス(9ポイント悪化)、電気・ガス(8ポイント悪化)などで大幅な悪化がみられる。

中小企業

中小企業製造業の業況判断D.I.は前回から横ばいの15となった。業種別では全16業種中、悪化が8業種と、改善の7業種をやや上回った(横ばいが1業種)。原材料価格上昇を受ける紙・パルプ(8ポイント悪化)、食料品(5ポイント悪化)のほか、はん用機械(6ポイント悪化)の悪化が顕著であった。一方、窯業・土石(6ポイント改善)、自動車(5ポイント改善)などが下支えとなった。

先行きについては、悪化が13業種と改善の3業種を大きく上回り、全体では3ポイントの悪化となった。円高や米保護主義の影響を受けやすい自動車(11ポイント悪化)、造船・重機等(6ポイント悪化)、はん用機械(12ポイント悪化)などの悪化が目立つが、幅広く悪化が見込まれている。

中小企業非製造業のD.I.は10と前回比で1ポイント改善した。業種別では全12業種中、改善が8業種と悪化の3業種を上回った。電気・ガス(13ポイント改善)、情報サービス(5ポイント改善)が牽引役となった。一方、人手不足が深刻な運輸・郵便(4ポイント悪化)、対個人サービス(5ポイント悪化)では悪化がみられた。

先行きは、悪化が9業種と改善の2業種を大きく上回り(横ばいが1業種)、全体では5ポイントの悪化となった。とりわけ建設(15ポイント悪化)や電気・ガス(13ポイント悪化)などで大幅な悪化が見込まれている。

需給・価格判断:内外需給は改善、製造業を中心に価格引き上げの動きも

需給判断:内外需給ともに改善

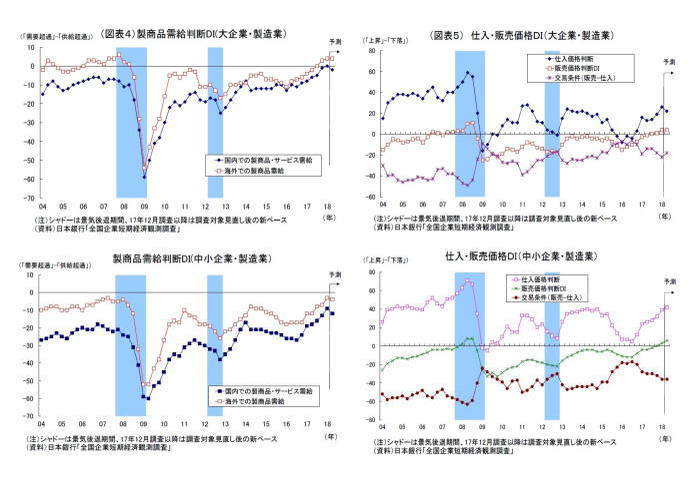

大企業製造業の国内製商品・サービス需給判断D.I.(需要超過-供給超過)は前回比1ポイント上昇、非製造業も2ポイント上昇した。製造業の海外需給も1ポイント上昇しており、内外需要ともに堅調さがうかがわれる。

一方、先行きについては、国内需給は製造業が2ポイント、非製造業は1ポイント低下しており、やや慎重な見方が優勢に。一方、製造業の海外需給は横ばいが見込まれている。

中小企業の国内需給については、製造業が前回から4ポイント上昇、非製造業は1ポイント上昇とともに改善した。製造業の海外需給も4ポイント上昇と改善がみられる。

先行きについては、国内需給は製造業、非製造業ともに3ポイント低下、製造業の海外需給も1ポイントの低下が見込まれており、大企業よりも慎重な見方となっている(図表4)。

価格判断:製造業を中心に価格引き上げの動きも

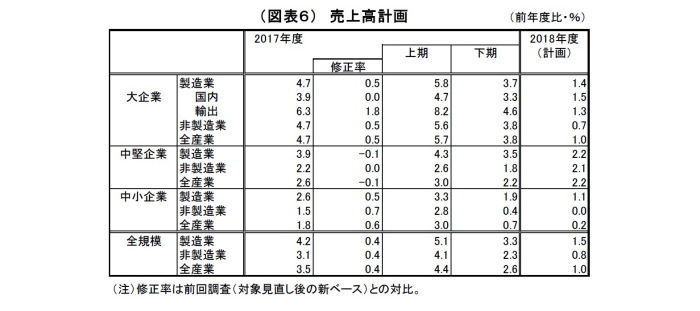

大企業製造業の販売価格判断D.I. (上昇-下落)は前回から3ポイント上昇、非製造業は横ばいとなった。仕入価格判断D.I.は製造業で7ポイント上昇、非製造業でも2ポイント上昇しており、差し引きであるマージンはともに悪化している。原料高等に伴う仕入価格の上昇や人手不足に伴う人件費上昇分が製造業では一部製品価格に転嫁された形に。

販売価格判断D.I.の3ヵ月後の先行きは、製造業が横ばい、非製造業が1ポイント上昇している。仕入価格判断D.I.の先行きが製造業で4ポイント低下、非製造業で横ばいに留まっていることから、強い値上げ意欲はうかがわれない(図表5)。

中小企業の販売価格判断D.I.は製造業で3ポイント上昇、非製造業でも1ポイント上昇した。仕入価格判断D.I.は製造業で7ポイント上昇、非製造業では横ばいとなっており、製造業では一部販売価格に転嫁されたものの、マージンが圧迫されている。

先行きの販売価格判断D.I.は、製造業が3ポイント上昇、非製造業が1ポイント上昇しているが、仕入価格判断D.I.もそれぞれ3ポイント、4ポイント上昇している。中小企業では、先行きのコスト増加への警戒感が強く、防衛的に値上げせざるを得ないとの見通しが示されている。

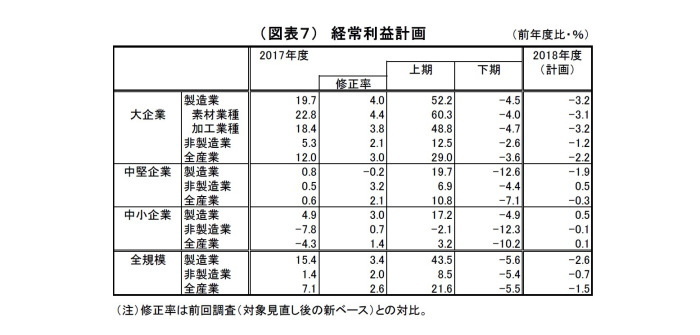

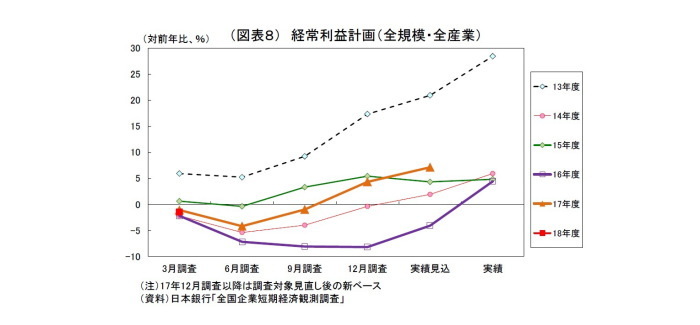

売上・利益計画: 2018年度収益は小幅な増収・減益計画に

17 年度収益計画(全規模全産業)は、売上高が前年度比3.5%増(前回は3.1%増)、経常利益は7.1%増(前回は4.3%増)へとそれぞれ上方修正された。年度末にかけて内外需要が総じて堅調に推移したことが影響した。想定為替レートはもともと保守的(円高ぎみ)に設定されていたため、今年に入ってからの円高は収益の下方修正に繋がらなかった。

17年度想定為替レート(大企業製造業)は110.67円(上期110.95円、下期110.40円)と、前回の110.18 円から小幅に円安方向へ修正された。足元の為替レートは110円を大きく下回っているが、昨年度平均の実績は110.84円であり、前回調査時点の想定為替レートよりもやや円安であったためである。

また、今回から集計・公表された18 年度収益計画(全規模全産業)は、売上高が前年比1.0%増、経常利益が1.5%減となった。減益計画ではあるが小幅であり、堅調な収益計画と言えるだろう。

ただし、18年度想定為替レート(大企業製造業)は109.66 円(上期109.63円、下期109.68円)と、足下の実勢よりも3円余り円安水準に設定されている。最近の大幅な円高は織り込まれていないため、今後も現状並みで為替が推移した場合には、収益計画の下方修正要因になる。

なお、米保護主義の動きに関しても、十分な警戒こそ要するものの、今のところ貿易戦争への発展が確実視されている状況でもなく、収益計画には織り込まれていないようだ。

設備投資・雇用:人手不足感さらに強まる、18年度設備投資計画は強め

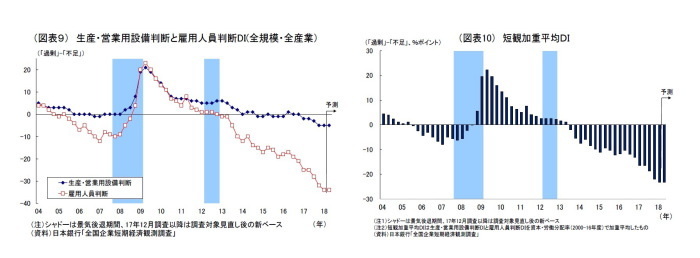

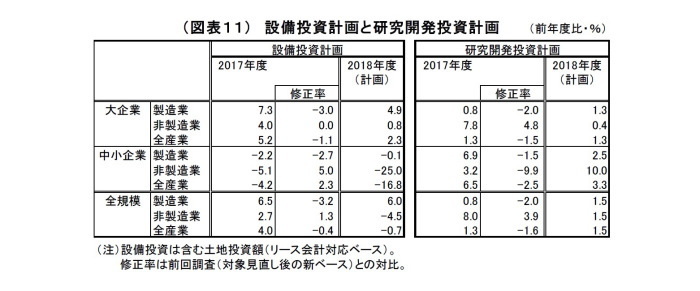

生産・営業用設備判断D.I.(「過剰」-「不足」)は全規模全産業で前回から横ばいの▲5となった。堅調な内外需要を反映して、「不足」超過が続いている。また、雇用人員判断D.I.(「過剰」-「不足」)は▲34と前回から2ポイント低下し、不足感が強まっている。堅調な内外需要に加え、少子高齢化の影響が出ていると考えられる。

上記の結果、需給ギャップの代理変数とされる「短観加重平均D.I.」(設備・雇用の各D.I. を加重平均して算出)は前回から1.3ポイント低下し(▲22.0ポイント→▲23.3ポイント)、マイナス(不足超過)の幅が拡大している。

特に雇用人員判断D.I.は1991年11月調査以来のマイナス幅となっており、人手不足感が極めて強い状況が続いている。内訳を見ると、これまで同様、製造業(全規模で▲28)よりも、労働集約型産業が多い非製造業(全規模で▲38)で人手不足感が強い。また、企業規模別で見ると、人材調達力や収益力・賃金水準の違いが反映されているとみられるが、中小企業が▲37と大企業の▲22を大きく下回っている。

人手不足は製造業・非製造業や企業規模を問わず幅広く共有されているが、特に中小企業において深刻な経営課題になっていることは疑いがない。

先行きの見通し(全規模全産業)は、設備判断D.I.、雇用判断D.I.ともに現状比横ばいが見込まれており、両者を反映した「短観加重平均D.I.」も横ばいとなる見込み。先行きにかけても、設備の不足感、人手の大幅な不足感は緩和しないとの見込みが示されている(図表9,10)。

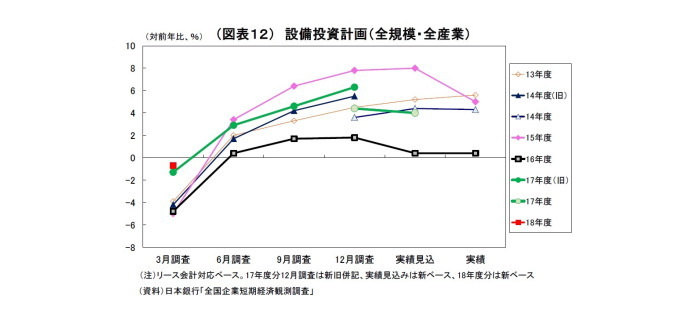

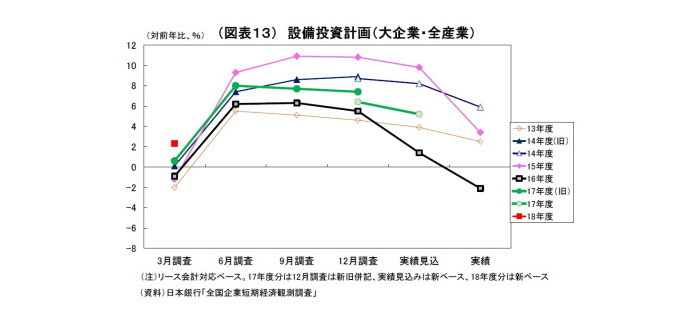

2017年度の設備投資計画(全規模全産業)は、前年比4.0%増と前回調査時点(4.4%増)から小幅に下方修正された。

一方、今回から新たに調査・公表された2018年度の設備投資計画(全規模全産業)は、2017年度計画比で0.7%減となった。例年3月調査の段階ではまだ計画が固まっていないことから前年割れでスタートする傾向が極めて強いため、マイナス自体に意味はなく、近年の3月調査との比較が重要になる。今回の前年度比0.7%減という水準は近年同時期の調査を上回り、3月調査としては2007年度以来の高水準となる。

円高や米保護主義の動きへの警戒感はあるものの、足元の良好な企業収益や人手不足に伴う省力化需要などが追い風となり、強めの計画に繋がったとみられる。

ただし、今後、為替がさらに円高に向かったり、米保護主義の動きがさらに強まって、世界経済に悪影響を及ぼしたりすれば、設備投資計画が慎重化する恐れがある。

なお、17年度計画(全規模全産業で4.0%増)は事前の市場予想(QUICK 集計5.0%増、当社予想は4.4%増)をやや下回る結果であった。一方、18年度計画(全規模全産業で0.7%減)は事前の市場予想(QUICK 集計4.3%減、当社予想は5.0%減)を大幅に上回る結果であった。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえのつよし)

ニッセイ基礎研究所 経済研究部 シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・日銀短観(3月調査)予測~大企業製造業の業況判断D.I.は2ポイント下落の24と予想

・資金循環統計(17年10-12月期)~個人金融資産は、前年比70兆円増の1880兆円に、3四半期連続で過去最高を更新

・貸出・マネタリー統計(17年12月)~マネーの色々な所で鈍化が鮮明に

・日銀短観(3月調査)~大企業製造業の景況感は悪化、先行きも悲観的

・日銀短観(3月調査)~大企業製造業の景況感は横ばいの12、先行きは悪化