要旨

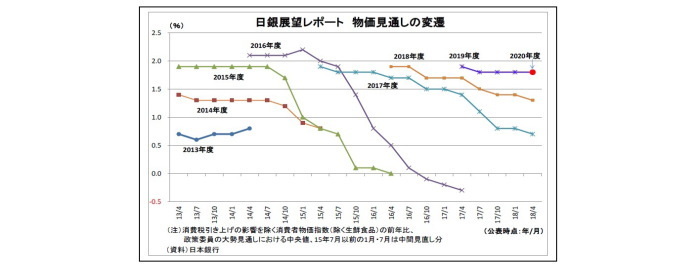

日銀は7月の決定会合において物価の集中点検を行う。物価が伸び悩んでいる理由を議論して説明する方針だ。(1)長短金利操作導入から2年が経過しようとしていること、(2)物価上昇率が鈍化してきていること、(3)今回の展望レポートで19年度の物価見通しを引き下げざるを得なくなっていることから、放置すれば批判がさらに高まりかねない。従って、このタイミングで改めて点検し、情報発信を行うことは合理的な判断と言える。

物価伸び悩みの理由については、デフレマインド、生産性向上、女性・高齢者の労働参加など構造的な要因を列挙するだろう。そして、「これらの下押し要因によって物価上昇が抑制されているのであって、日銀の現行金融緩和自体は強い効果を発揮している」、「モメンタムは維持されている」という主旨の説明を行う可能性が高い。さらに、今後については、「これらの物価下押し要因の多くはいつまでも続かないため、その影響が緩和していくにつれ、現行緩和の後押しを受けて、2%に向けて上昇率を高めていく」、「従って、現行の強力な金融緩和を粘り強く継続していくことが適当」と結論付けると予想される。

このような内容の結果となった場合、今回の集中点検が今後の金融政策に与える影響は短期的にはないだろう。そもそも、日銀は動けない状況に陥っている。逆に言えば、今回の集中点検は、「物価が伸び悩むなかで有効な追加対応を取れない日銀が、そのことを正当化するために理論の再構築を行う」場として位置付けられるだろう。

今回の集中点検が市場に与える影響も限定的なものになると予想される。構造的な物価下押し要因の存在を認め、物価見通しを引き下げることは金融緩和の長期化観測に繋がるため、円安・株高材料ではある。しかし、追加緩和ではないうえ、もともと市場では長期の緩和継続が織り込まれている。従って、発表直後には小幅な円安・株高反応が出るかもしれないが、すぐに消化され、トレンドに影響を与えることはなさそうだ。

トピック:どうなる?日銀の物価集中点検

●タイミングとしては合理的

日銀は7月30日~31日に開催する金融政策決定会合において、物価の集中点検を行う。堅調な景気回復が続くにもかかわらず、物価が伸び悩んでいる理由を議論して説明する方針だ。日銀は2016年9月に実施した「総括的な検証」で「量的・質的金融緩和」導入後の経済・物価動向や政策効果について検証し、それを踏まえて「長短金利操作(イールドカーブ・コントロール)」を導入したが、以降も物価上昇率は目標である2%を大きく下回る状況が続いている。

(1)長短金利操作導入からもうじき2年が経過しようとしていること、(2)今年度に入って物価上昇率が鈍化してきていること(直近5月は生鮮食品を除くベースで前年比0.7%)、(3)今回公表する7月展望レポートで2019年度の物価上昇率見通し(現行1.8%)を引き下げ、実質的に2%達成時期(4月に削除済み)を2020年度以降に先送りせざるを得なくなっていることから(表紙図表参照)、放置すれば日銀に対する批判がさらに高まりかねない。従って、このタイミングで改めて点検し、情報発信を行うことは合理的な判断と言える。

●注目点:物価伸び悩みの理由、金融政策の効果、物価の見通し

今回注目されるのは、物価が伸び悩んでいる理由をどう説明するか?、現行金融政策の効果をどう評価するか?、そして、これらを踏まえて今後の物価見通しをどう説明するか?という点になる。

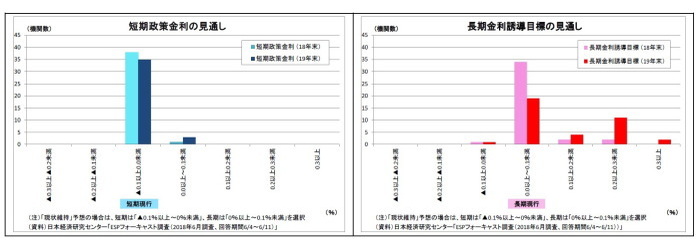

これらの結果を予想するうえでカギとなるのは、日銀が現在置かれている立場だ。日銀としては、政府との共同声明に掲げられている2%の物価目標を引き下げるわけにはいかないが、追加緩和の余地も殆ど残されていないため、現行の金融緩和策を否定するわけにはいかない。従って、「現行の緩和を続けることで、いずれ物価が上がっていく」というシナリオを描くしかない。

具体的には、まず物価伸び悩みの理由については、構造的な物価下押し要因を列挙するだろう。既に6月決定会合後の総裁会見において、日本独自の要因として、デフレマインド、主に非製造業での生産性向上、女性・高齢者の労働参加(労働市場のスラックの存在)を理由として挙げるとともに、国際的な競争、インターネット販売、賃金の上方硬直性を国際的な仮説として挙げている。一方、黒田日銀と安倍政権との関係性を考えれば、政府の構造改革が不足していることを物価伸び悩みの要因として指摘するわけにはいかない。

そして、「これらの特殊な物価下押し要因によって物価上昇が抑制されているのであって、日銀の現行金融緩和(長短金利操作付き量的・質的金融緩和)自体は強い効果を発揮し続けている」こと、「物価目標に向けたモメンタムは維持されている」という主旨の説明を行う可能性が高い。これは「現段階において追加緩和は不要」というメッセージ性も持つ。

さらに、今後については、「これらの物価下押し要因の多くはいつまでも続くわけではないため、いずれその影響が緩和していくにつれ、現行金融緩和の後押しを受けて、マクロ的な需給ギャップの改善や中長期的な予想物価上昇率の高まりを素直に反映する形で、2%に向けて上昇率を高めていく」、「従って、現行の強力な金融緩和を粘り強く継続していくことが適当である」と結論付けることが予想される。

●今後の金融政策への影響

このような内容の結果となった場合、今回の集中点検が今後の金融政策に与える影響について考えると、短期的にはないだろう。そもそも、日銀は動けない状況に陥っている。「総括的な検証」を通じて金利を下げすぎることの弊害を指摘しているため、誘導目標金利の引き下げや、金利押し下げに繋がる国債買入れの拡大といった追加緩和を実施する可能性はほぼない。また、構造的な物価下押し要因があるからと言って、物価目標(2%)を引き下げることも難しい。政府との共同声明で掲げられているうえ、これまで「2%であることの必要性(為替の安定など)」を散々主張してきたためだ。

逆に言えば、今回の集中点検は、「物価が伸び悩むなかで有効な追加対応を取れない日銀が、そのことを正当化するために理論の再構築を行う」場として位置付けられるだろう。

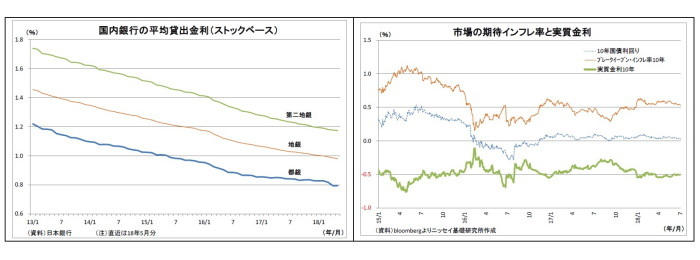

次に中期的に見た場合、気になるのはイールドカーブ上方修正への影響だ。日銀は金融機関収益への悪影響など超低金利継続の副作用への警戒を強めているため、物価動向などの条件が許せば、副作用緩和を目的として、イールドカーブの小幅な上方修正を実施すると見込まれる。今回、構造的な物価下押し要因の存在を認め、物価見通しを引き下げることは、一見、上方修正実施のハードルを上げる方向に作用するように思えるが、こちらも影響はほぼないだろう。

そもそも、日銀がイールドカーブを上方修正する際には、予想物価上昇率(期待インフレ率)が持ち直したタイミングを図って、「予想物価上昇率が上昇しているので、名目金利が多少上がったとしても、実質金利(名目金利-予想物価上昇率)は上がらず、金融引き締めではない」といった主張を行う可能性が高い。

また、今回の集中点検の結果が、「物価下押し要因の影響はいつまでも続くというものではない」うえ、「現行金融緩和自体は強い効果を発揮し続けている」というものになるのであれば、イールドカーブが上方修正されたとしても、「物価下押し要因の緩和と十分な金融緩和効果によって、いずれ物価目標を達成する」という主張を維持することが出来る。

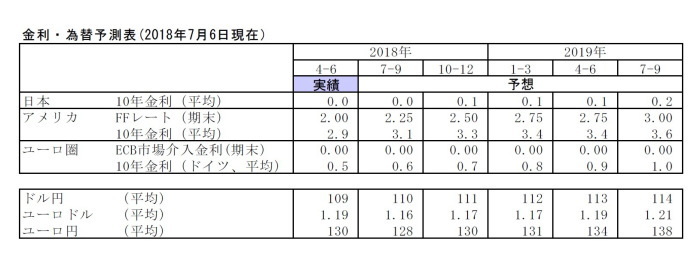

従って、年度内は難しいものの、来年度前半には日銀がイールドカーブの小幅な上方修正を行うと予想している。

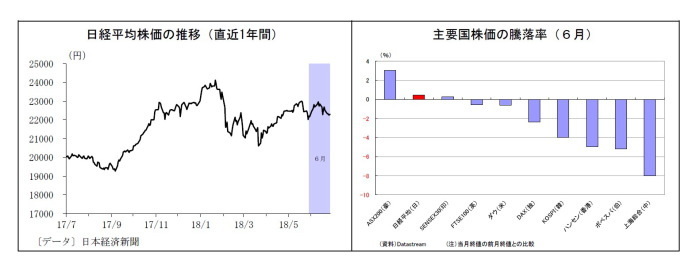

●金融市場への影響

最後に、今回の集中点検が金融市場に与える影響については、かなり限定的なものになると予想される。今回、構造的な物価下押し要因の存在を認め、物価見通しを引き下げることは金融緩和の長期化観測に繋がるため、円安・株高材料ではある。しかしながら、追加緩和ではないうえ、もともと市場では長期の緩和継続が織り込まれている。また、当面の市場の大きな注目テーマは、FRBの利上げと米政権の保護主義に端を発する貿易摩擦であり、日銀への注目度は下がっている。

従って、発表直後には小幅な円安・株高反応が出るかもしれないが、すぐに消化され、為替・株価のトレンドに影響を与えることはなさそうだ。追加緩和が難しい

日銀金融政策(6月):物価伸び悩みの理由が焦点に

●(日銀)現状維持

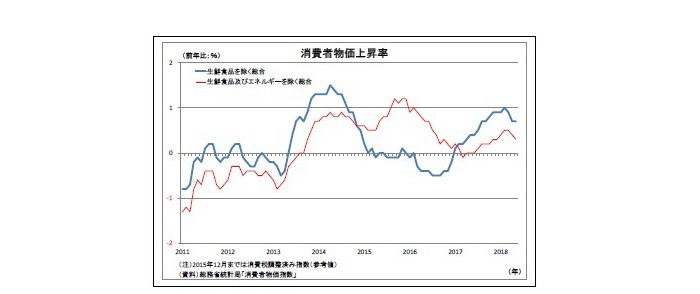

日銀は6月14日~15日に開催された金融政策決定会合において金融政策を維持した(片岡審議委員は今回も反対を表明)。声明文における景気の総括判断も「緩やかに拡大している」に据え置いた。個別項目の評価についても前回から変更なし。一方、消費者物価上昇率(除く生鮮食品)については、「0%台後半となっている」と前回4月の「1%程度となっている」から下方修正したが、4月の物価上昇率低下を反映したに過ぎない。

会合後の総裁会見では、直近の物価が下振れたことや事前に日銀が6-7月にかけて物価の集中点検を行うとの報道があったことから、物価の伸び悩みに関する質問が相次いだ。黒田総裁は「モメンタムは維持されている」としつつ、日本独自の物価伸び悩みの理由として、(1)春先までの円高の影響、(2)振れの大きい宿泊料の下落、(3)デフレマインド、(4)主に非製造業での生産性向上、(5)女性・高齢者の労働参加(労働市場のスラックの存在)などを挙げた。そして、今後、展望レポートを取りまとめる次回の決定会合において、改めて十分に議論していくことを表明した。

また、大規模な緩和の副作用については、「(金融緩和による低金利が)貸出利ざやの縮小などを通じて、金融機関の収益力低下につながり得ることは承知している」、「低金利環境が長期化すれば、金融仲介が停滞方向に向かうリスクや金融システムが不安定化するリスクがあることにも注意が必要だと考えている」、「地域金融機関を含む金融機関の長期的な収益への影響は、今後とも十分注視していきたい」と配慮する姿勢を示しながらも、「現時点で、収益の悪化に伴う金融仲介機能への大きな問題は生じておらず、金融システムの安定性も、しっかりと確保されている」、「(金融機関は)足許十分な資本も流動性も有しているし、決算では相応の収益水準なので、直ちに何か金融政策について検討する必要があるとは思っていない」と説明した。内容自体は新味に欠けるが、かつてよりも丁寧な説明を心がけている印象を受けた。

なお、6月25日に公表された「金融政策決定会合における主な意見(6月日開催分)」でも、政策委員が物価の伸び悩みや副作用に関する意見を数多く発言していたことが明らかになっている。政策目標である物価が伸び悩む中、副作用への十分な注意も必要な状況になっており、苦しい日銀の立場がうかがわれる。

今後の金融政策については、物価目標の達成が見通せない状況が続くため、長期にわたり現行緩和の維持が続くと予想している。なお、現行の枠組みのなかで副作用を抑制するために日銀はいずれ小幅な金利上昇を促す調整を行うと見ているが、年度内は金利上昇を許容しないだろう。ETF買入れについてもいずれ減額へ向かうものの、しばらくは現状維持を続けると見ている。日銀は金利を下げすぎることの弊害を認識しているため、金融市場が大きく混乱したり、物価が想定を下回ったりしたとしても、追加緩和として「さらに金利を押し下げる措置」を採る可能性は低い。多大な副作用のリスクがある劇薬(明確なヘリマネ政策など)を除けば、日銀に残された追加緩和余地は乏しい。

金融市場(6月)の振り返りと当面の予想

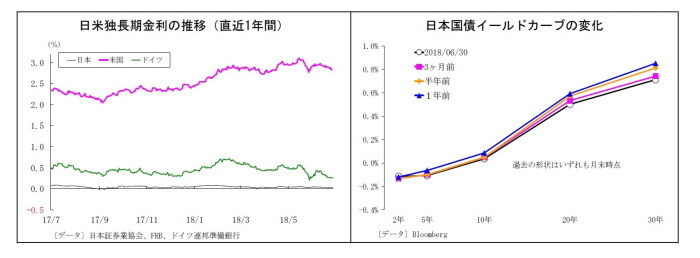

●10年国債利回り

6月の動き 月初0.0%台前半でスタートし、月末も0.0%台前半に。

月初、日銀のオペ減額や好調な米経済指標を受けた米金利上昇の波及から、4日に0.0%台半ばへとやや上昇。その後、難航が予想されていたG7サミットへの警戒から8日に0.0%台前半へと低下したが、米欧金融政策決定会合での引き締め観測を受けて、12日には再び0.0%台半ばへ戻る。一方、14日には米中貿易摩擦への警戒で安全資産の債券が買われ、0.0%台前半へと低下。その後もECBによる低金利政策の長期継続方針発表や日銀の物価判断引き下げを受けて金利に抑制圧力がかかり続け、月末にかけて0.0%台前半での推移が続いた。

当面の予想

今月に入っても米中貿易摩擦への警戒が強い状況が続き、安全資産としての国債需要が根強いことから、足元も0.0%台前半で推移している。今後も米国を中心とする貿易摩擦が短期で収束する可能性は低く、市場では警戒感の強い状況が続くことが見込まれる。また、ヘッジコスト上昇の影響で米国債投資が難しくなっているため、消去法的な日本国債需要も続きそうだ。従って、当面の長期金利は0.0%台前半から半ばでの低位での推移が予想される。

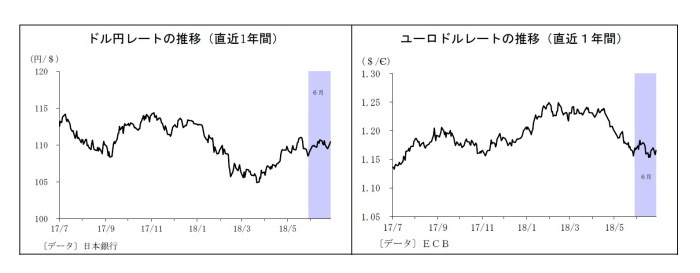

●ドル円レート

6月の動き 月初109円台前半でスタートし、月末は110円台半ばに。 月初109円台前半でスタートした後、好調な米経済指標発表やイタリア政治に対する警戒感の緩和を受けて円安ドル高に振れ、7日には一時110円を回復。その後は一旦109円台へ下落したが、12日には米朝首脳会談で朝鮮半島非核化に向けて前進するとの期待から110円台前半へと上昇。以降はしばらく110円台での推移が継続したが、25日には「米政権が中国からの投資を制限する方針」との報道を受けて貿易摩擦への警戒が高まったことでリスク回避の円買いが入り、109円台に半ばへ下落。月の終盤は、貿易摩擦への警戒がやや緩和し、110円台半ばで終了した。

当面の予想

今月に入り、貿易摩擦への警戒がリスク回避的な円買い需要を発生させる一方で、米経済指標改善に伴うドル買い需要も根強く、ドル円は膠着した推移に。本日、米政権が対中制裁関税を発動したが、そのこと自体は織り込み済みであったため、大きな反応は出ておらず、足元は110円台後半で推移している。今後は米中貿易摩擦の動向が最大の焦点になる。本日夜に公表される米雇用統計も注目される。雇用統計は堅調な結果となり、ドルの下支えとなることが予想されるものの、米中貿易摩擦は今のところ両者の歩み寄り姿勢がみられず、短期での収束は見込みづらい。事態がエスカレートする可能性もあり、ドル円は円高リスクの高い時間帯が続くだろう。

●ユーロドルレート

6月の動き 月初1.16ドル台後半からスタートし、月末は1.16ドル台後半に。 月の上旬は、ECBによる金融政策正常化観測からユーロが買われ、7日には1.18ドル台前半へと上昇した。一方、翌8日には独経済指標の不振な結果を受けて1.17ドル台半ばへと下落し、以後しばらく1.17ドル台での推移に。その後14日のECB理事会にて、政策金利を長期にわたって据え置く方針が示されたことでユーロが急落し、19日には1.15ドル台前半に。下旬に入ると、それまで大きく下落した反動や予想を上回る一部ユーロ圏の経済指標を受けてユーロが持ち直し、25日には1.17ドルを回復。月終盤には、EU首脳会議で難民・移民問題が紛糾するとの警戒からユーロが1.15ドル台まで売られたが、合意に至ったことで買い戻され、1.16ドル台後半で終了した。

当面の予想

ドイツでの連立与党の移民政策合意や経済指標改善から、足元も1.16ドル台後半で堅調に推移している。今後も欧州の政治・経済動向、米経済動向がユーロドルの材料となるが、先月、ECBが政策金利の長期据え置き方針を示した直後だけに、当面ユーロの上値は重いだろう。米国を中心とする貿易摩擦への警戒がユーロドルに与える影響はまちまちだが、貿易摩擦の影響で、ただでさえ陰りの見えるユーロ経済が圧迫されるとの見方に繋がれば、ユーロ安圧力になる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえのつよし)

ニッセイ基礎研究所 経済研究部 シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・2期目の黒田日銀で想定される4つのシナリオ~次の5年も険しい道のり

・日銀は物価目標の位置付けを再考すべき~金融市場の動き(7月号)

・強弱材料が交錯するドル円相場~マーケット・カルテ7月号

・首都圏への人口集中と今後の動向について

・どうなる?日銀「総括的な検証」~金融市場の動き(9月号)