要旨

● 年明け以降の米国の製造業景気指標は、先進国の中で最も改善傾向にある。これはドル安の要因による面が大きい。中国の製造業PMIも、全人代を契機とした景気刺激策の加速とそれまでの人民元安により、今年2月を底に急速に改善した。欧州でも、ECBが2015年1月から量的緩和に動いてユーロ安が進んだこと等により、企業の輸出競争力が高まったこと等を背景に、ユーロ圏の製造業PMIが2015年から改善傾向にある。

● 一方、世界経済の不透明感等により円高が進んだ今日、日本企業の景況感は急激に悪化している。これは、政府の為替介入や日銀の追加緩和観測の低下等を背景に、円高による企業業績への懸念が大きく高まったことによるものである。

● こうした背景を考える一つの拠り所は、長期停滞論の考え方である。つまり、世界的に経済のパイが広がらない中で、限られたパイを奪う武器として暗黙の通貨安競争が展開されるようになっているといえる。

● もう一つの問題は、経済のグローバル化が進んだことと見ている。経済がグローバル化すると、企業は国境に関係なく最適な立地に動く。そうなると、マクロ的には出来るだけ中低所得者層の雇用機会や所得を確保するような政策が重要性を増し、通貨政策面では自国通貨を下げ、自国のブルーカラーやサービスの仕事を確保する方向に動く。その結果、製造業や観光産業等の競争が有利になる通貨安競争が広がることになっているといえる。

● 筆者は、英国で思わぬEU離脱でポンド安になり、ユーロも連れ安、米国も早期の利上げ困難の観測で円独歩高となったのは、米ドル金利が下落する中、既にマイナス金利を導入している日本との金利差が縮小したことが主因と考えている。つまり、諸外国に比べて通貨政策の余地が少ないとみなされていることが円高をもたらしており、デフレ克服を困難にしているといえるのではないだろうか。

(注)本稿は週刊エコノミスト8月9・16合併号への寄稿を基に作成

はじめに

英国のEU離脱で思わぬポンド安とユーロの連れ安、米ドル高放棄、人民元のジリ安…と気がつけば、円独歩高となっている。そこで本稿では、結果的に通貨安競争に負けた円・日本経済が最大の敗者となった構図を解説する。

為替と連動するPMI

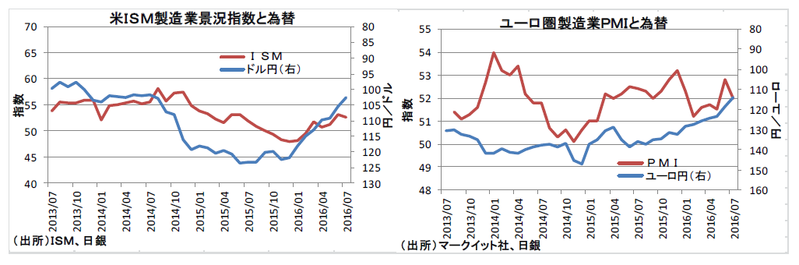

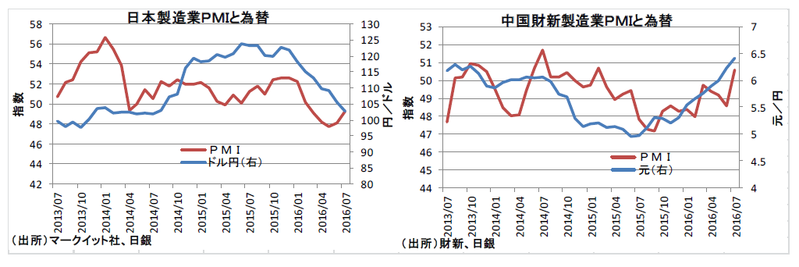

年明け以降の米国の製造業景気指標は、先進国の中で最も改善傾向にある。ISM製造業景況指数は2015年12月の48.0から2016年6月には53.2まで上昇し、米国製造業の景気は昨年末をボトムに回復傾向にある。これは、年明け以降の原油価格の反転によりシェール関連企業の景況感が改善したことも一因であろう。しかし、それ以上に世界経済の先行き不透明感に伴う米利上げ観測の後退でドル安が進み、輸出競争力の高まり等を背景に製造業の景況感が回復し始めたこと等、為替の要因による面が大きい。中国の製造業PMIも、全人代を契機とした景気刺激策の加速とそれまでの人民元安により、今年2月を底に急速に改善したと見ることができる。更に欧州でも、ECBが2015 年1月から量的緩和に動いてユーロ安が進んだこと等により、企業の輸出競争力が高まったこと等を背景に、ユーロ圏の製造業PMIが2015 年から改善傾向にある。

一方、世界経済の不透明感等により円高が進んだ今日、日本企業の景況感は急激に悪化している。日本の製造業PMIは2016 年5月に47.7 とアベノミクス初期の2013 年1月の水準まで落ち込み、翌6月には48.1 とやや上昇に転じたものの、7月時点で依然として好不調の分岐点である50 を下回っている。これは、熊本地震に伴うサプライチェーン一時停止の影響だけでなく、政府の為替介入や日銀の追加緩和観測の低下等を背景に、円高による企業業績への懸念が大きく高まったことによるものである。

このように、GDPや鉱工業生産指数といった重要な経済統計の先行指標として注目されるPMIと為替の連動性が高まっていることからすれば、実体経済において為替の重要性が高まっているといえる。こうした背景を考える一つの拠り所は、長期停滞論の考え方である。これは米国のサマーズ元財務長官が提示した「先進国の長期停滞論」に基づいたものである。

サマーズが2014 年に執筆したコラムによれば、長期停滞というのは、深刻な経済危機や金融危機が起こした深刻な需要不足が資本や労働投入の悪化をもたらし、潜在GDPのパスが大きく下方屈折していることとされる。このため、危機後に需要側のGDPが順調に回復し、GDPギャップが縮小したように見えても、危機がなかった場合の潜在GDPに比べると、水準も成長率も低いままに止まることになる。

ここで問題なのは、金融政策の有効性が失われるとされることである。具体的には、危機により貯蓄行動や投資行動が大きく変化し、両者の均衡がマイナスの実質金利でしか実現できないような状態になる。そして、マイナスの自然利子率になり流動性の罠の状態になるため政策金利をゼロにしても均衡が回復せず、金融政策は限界に直面することになる。

つまり、市場メカニズムに委ねたままでは危機前の潜在GDPの水準に戻ることはなく、財政政策により潜在GDPを引き上げない限り、相当額のGDPが永遠に失われることになる。

こうした特徴は、基本的に近年の米国経済から抽出されている。しかし、リーマン・ショック以降の世界経済をみても、多くの国で成長が鈍化しており、長期停滞論が指摘できる。つまり、世界的に経済のパイが広がらない中で、限られたパイを奪う武器として暗黙の通貨安競争が展開されるようになっているといえる。

通貨安に魅了される各国

もう一つの問題は、米国の格差拡大と長期停滞論に関係があることである。サマーズは、自然利子率低下の理由の一つとして所得配分の変化を挙げている。サマーズは富裕層と中低所得層の消費性向の違いに着目し、消費性向の低い富裕層への所得集中が貯蓄増加を招き、これに投資需要の低迷が相まって自然利子率低下の一因になっていると指摘している。

筆者は、先進国で富裕層と中間層以下の格差が広がってきた理由は、経済のグローバル化が進んだことと見ている。事実、東西冷戦の終結により資本主義国と社会主義国を分断していた市場の垣根が無くなると、先進国は新興国の安い労働力が使えるようになり、先進国は挙って新興国に工場を作る等して、資本を新興国に移していった。 一方、新興国は安い労働力を提供できたため、それによって新興国の人々は働く機会を得ることができ、かつ市場経済にアクセスできるようになった。そうした状況下で、先進国と新興国の格差が縮小する圧力がかかった。

このように、先進国と新興国の市場が一体化すると、それまで先進国の中低所得層が担ってきた仕事は新興国の安い賃金の労働者に委ねられるようになる。そうすると、先進国の中低所得層の賃金は下落圧力がかかり、先進国内では格差が広がる。そして、先進国と新興国の格差が縮まる一方で、国内の格差が広がることは、経済のグローバルの中で必然となっている。

そして経済がグローバル化すると、企業は国境に関係なく最適な立地に動く。そうなると、マクロ的には出来るだけ中低所得者層の雇用機会や所得を確保するような政策が重要性を増し、通貨政策面では自国通貨を下げ、自国のブルーカラーやサービスの仕事を確保する方向に動く。その結果、製造業や観光産業等の競争が有利になる通貨安競争が広がることになっているといえる。

マイナス金利の日本の足かせ

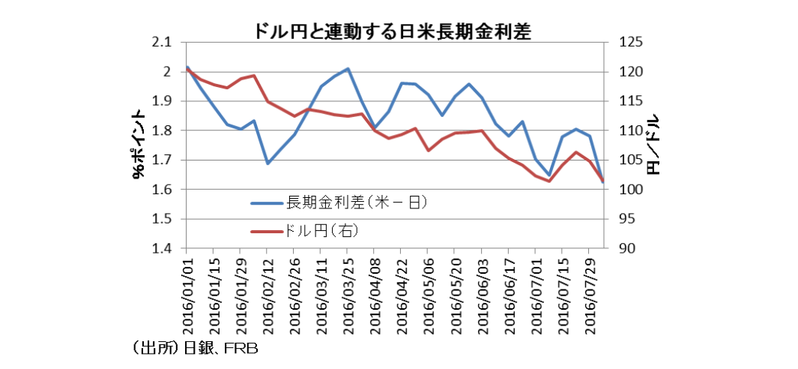

筆者は、英国で思わぬEU離脱でポンド安になり、ユーロも連れ安、米国も早期の利上げ困難の観測で円独歩高となったのは、米ドル金利が下落する中、既にマイナス金利を導入している日本との金利差が縮小したことが主因と考えている。

一般的によく指摘されるのが安全通貨説である。安全通貨説とは、円のインフレ率が他の通貨に比べて低く、通貨価値が相対的に安定しているとみなされているだけでなく、巨額の外貨準備や経常黒字により対外支払い余力があり、国債の9割以上が国内で消化されていること等から、相対的に安全とする説である。

しかし、日本以外の国々でも、思わぬEU離脱によりリスク資産の株等から安全資産の債券等に資金シフトは発生している。このため、世界的な国債への資金シフトが長期金利の低下をもたらし、これが通貨安に影響を及ぼしたと考えられ、相対的な安全性を根拠とした通貨安とは言い切れない面がある。一方で、すでにマイナス金利導入で長期金利もマイナス圏にある日本では、更なる金利の低下余地が少ないため、市場がリスクオフに動いたとしても、長期金利がプラスの諸外国に比べ長期金利の低下余地は少ない。このため、諸外国との金利差縮小が円独歩高に結びついていると推察される。

以上をまとめると、英国の国民投票で下された思わぬEU離脱は日本にとって耐えられない円高をもたらしたが、これは通貨価値の安定で相対的な安全性が高いとする安全通貨説というよりも、先行き不安による市場のリスクオフを経て、世界の長期金利低下が寄与したものといえる。翻って日本の現状を考えると、長期金利はマイナス圏内にあり、その低下余地は非常に乏しい。つまり、諸外国に比べて通貨政策の余地が少ないとみなされていることが円高をもたらしており、デフレ克服を困難にしているといえるのではないだろうか。(提供:第一生命経済研究所)

第一生命経済研究所 経済調査部 首席エコノミスト 永濱 利廣